日本経済に20兆円規模のダメージ

グローバリゼーションの最大の受益者と言っても過言ではないわが国にとって、米中対立に伴うブロック経済化の進展は、まさしく死活問題となる。

2019年時点のわが国から中国本土と香港向けの輸出金額は18.3兆円、輸出に占めるシェアは23.8%、GDPに占めるシェアは3.3%に達している。加えて、中国からの訪日外国人旅行者数は年間1000万人に迫る勢いだったが、仮に100万人減少すると、わが国のGDPは2500億円程度押し下げられる。

したがって、もし米中対立が深刻化し、完全なブロック経済化が進むような事態になると、前記の需要がすべて消失し、日本経済には少なくとも20兆円規模のダメージがあることを覚悟する必要があるだろう。

要注意、中国はいま「人類史上最大のバブル」

筆者の中国経済に対する見方を一言で述べれば、「短期=楽観。中長期=悲観」である。中国は「社会主義」の国なので、公共投資を中心とするカンフル剤を打てば、問題を2~3年程度先送りできる。しかし、向こう5~10年程度の中長期的な時間軸で見れば、中国では「バブル」崩壊のリスクが高まるとみている。最初に、現在中国には膨大な2つの過剰が存在することを指摘しておきたい。

第1の過剰は金融面での過剰融資である。中国における過剰融資の総額は1000兆円以上と推定される。将来的に、このうち何割かが焦げ付く場合、数百兆円規模の不良債権の発生が懸念される。わが国の「バブル」崩壊に伴う不良債権額が100兆円規模であったことを勘案すると、文字通り「人類史上最大のバブル」といっても過言ではない。

第二の過剰は、工場や機械といった、いわゆる「資本ストック」の過剰である。その総額は700兆円以上とみられる。外資を自転車操業的に呼び込んで資本ストックを増やすことによって成長する、中国の経済成長モデルは大きな曲がり角に差し掛かっている。これに対して、近年、中国の政策対応余地はかなり小さくなっているとみられる。

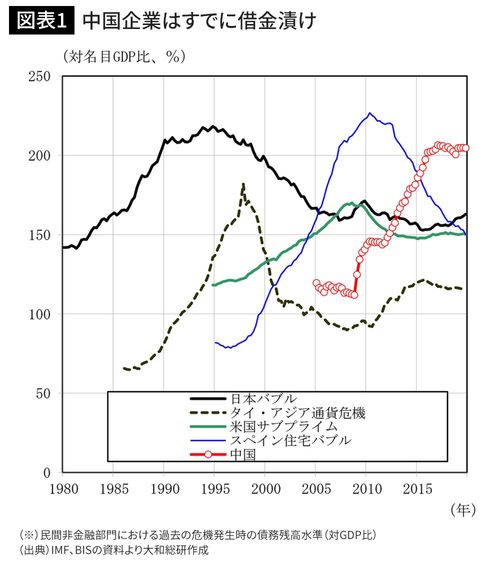

図表1は、各国の民間非金融部門の債務残高の対名目GDP比率をみたものである。ここでは「『バブル』のオールスター」とでも呼ぶべき過去の金融危機の事例と、中国とを比較している。具体的には、①日本の「バブル」、②1997年に起きたアジアの通貨危機、③米国のサブプライム・ローン問題、④スペインの住宅バブル、の4つである。中国の現状は、これらの「『バブル』のオールスター」のなかに入っても、何ら遜色がないのである。

この図表1で示したのは、家計部門と企業部門(ただし、金融部門は除く)の債務残高だが、中国では企業部門の債務が積み上がっており、そのうち8割程度は国有企業の債務と言われている。国有企業の債務は最終的には公的部門の債務となる可能性が高いので、その部分も含めて考えると、現在の中国では実質的な公的債務が名目GDPの1.7倍以上に達しているとみる向きもある。「借金漬け」とも称されるわが国で、この比率が2.4倍弱であることを考えると、もはや中国には、大きな財政出動余地は残っていないと考えるべきだろう。