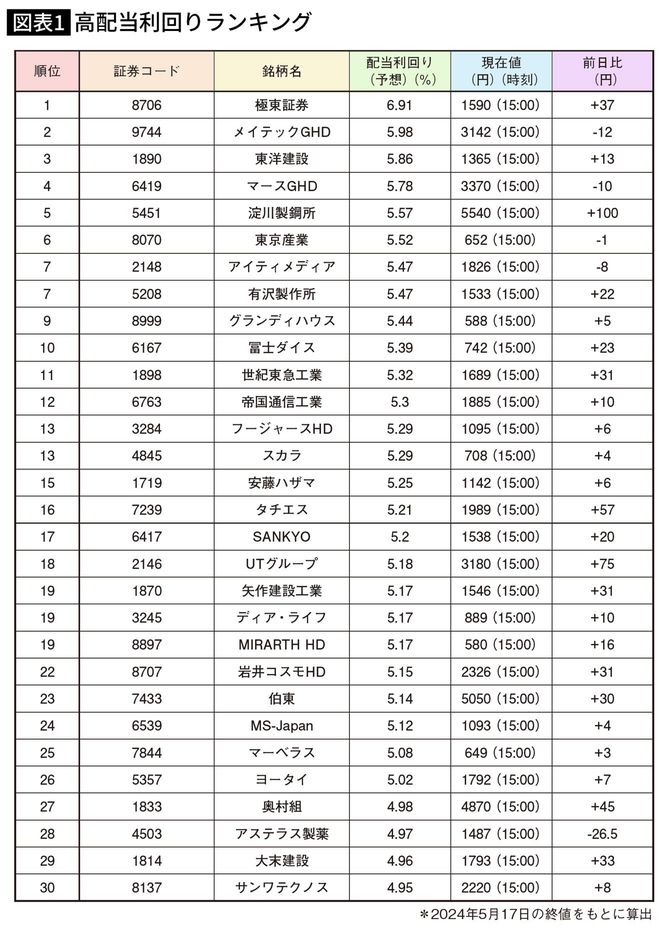

配当がなくても有望銘柄はある

もう一点。無配で配当利回りがゼロだからといって、投資の対象にならないということはありません。

銘柄には「グロース株」と「バリュー株」という分類があります。グロース株は、文字通り将来に向けて成長が期待できる銘柄。バリュー株は、企業価値より割安の銘柄ということになります。

グロース株は新興企業に多く、上場間もない企業などがそうです。IT関連企業やバイオ関連企業など。新興企業なので利益はまだ薄く、将来への投資用の資金を貯めるために配当よりも内部留保を厚くしがちです。

バリュー株は、重厚長大産業に多く、大きな成長は期待できないものの配当は厚くしがちです。値上がり益を狙うなら、バリュー株よりリスクも高くなりますが、グロース株がお薦めになります。

PERの数値は小さいほどお買い得

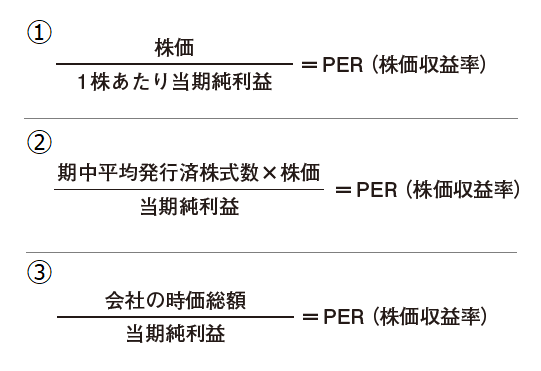

PER(Price Earnings Ratio)とは、日本語で「株価収益率」という意味で、株式会社が四半期ごとに発表する当期純利益をもとに株価の割安感を探る指標です。数値が小さいほど割安と判断できます。下記①~➂の3つの方法で求めることができますが、『会社四季報』などの専門誌や証券会社のホームページでは、最新の決算情報に基づいたPERの数値を確認できます。

3種類の計算式はどれも同じ内容であり、同じ解となります。最も簡単に表された式は➂の「会社の時価総額÷当期純利益」ですが、この計算式からは、「株式会社が稼いだ利益をすべて配当として株主に還元すると仮定した場合、何回の配当で株の購入代金を回収できるか」という、割安感に対する投資家の考え方が読み取れます。

つまり、発行済の全株式(時価総額)をすべて一人で買い占めて会社を丸ごと購入したら、何回目の利益(決算ごとに独り占めできる純利益)でペイできるか、という計算なのです。そのため、PERの数値は小さいほど良いということになります。

自分で計算すると、当期純利益が多いからPERの数値が小さいのか、株価自体が安いからPERが小さいのかを見極めることができます。株の情報誌やインターネット上の株情報サイトではPERの数値が紹介されていることも多いのですが、自分でPERを算出すれば、より具体的に指標の内容を把握できます。