「平時は積立投資」+「ボーナス月だけ一括投資」もアリ

一括投資のパフォーマンスがよいとはいえ、現在進行形で子育てをしていれば「手持ちの現金に余裕なんてない!」というご家庭のほうが多いと思います。

また、投資初心者にとって、一度に多額の現金を運用に回す一括投資は、心理的になかなか厳しいものです。

その場合は、無理のない額での「つみたて投資」をベースに、小中規模の「一括投資」を可能なタイミングで利用する、といった形でのNISA活用をおすすめしています。

例えば、月10万円の積立投資をすれば、「つみたて投資枠」の年間上限額120万円を使い切ることができます。そこにプラスして、ボーナスが出た月だけ数万円でもよいので「成長投資枠」に一括投資して、年間上限額の240万円を可能な限り埋める……といったかたちです。

例えば、子どもが誕生した年から月10万円の「つみたて投資枠」+年間60万円の「成長投資枠」を10年続ければ、生涯投資枠1800万円の利用が達成できます。

そのとき子どもは小学校4年生で、まだ教育費もさほどかからない時期ですから、その後の中学、高校、大学に進むにつれて高騰する教育費も、十分にカバーできるでしょう。

この半分しか積み立てられなかったとしても、数百万円の大学費用くらいは準備することが十分可能になります。

始めるタイミングは「思い立ったらすぐ」

「投資で教育資金を貯めましょう」というと、「そんなリスクの高い方法で……?」という不安の声が返ってくることが少なくありません。

しかし、私から言わせれば、止まらない円安と世界的なインフレが続くなかで、ある程度まとまったお金を長期間、銀行に寝かせっぱなしにしておくほうが「よっぽどリスクが高い」といわざるをえません。

おそらく、先の声の人たちはドラマや映画でよく見るような、トレーダーたちの切った張ったのスリリングな投資をイメージしているのかもしれません。

しかし、私がおすすめしているのは、あくまで「新NISA」という投資制度です。

新NISAは、日本政府が個人の資産所得を倍増させるために用意した制度です。特に「つみたて投資枠」に関しては、金融庁が「長期分散積立」に適した商品を厳選したラインナップとなっているため、基本的には「これなら初心者でもはじめやすい」というしくみになっています。

「いつ始めるのがよいのかわからなくて……」というご相談もよく受けますが、私はいつも「思い立った時がそのタイミング」とお伝えしています。

というのも、株価の動きを予測することは、私はもちろん、株のプロでも不可能だから。「今は株価が高騰しているから……」とためらう気持ちも分かりますが、一時的に下がったとしても米国S&P500などの投資信託ですと、長期で見ると右肩上がりの推移が予想されます。

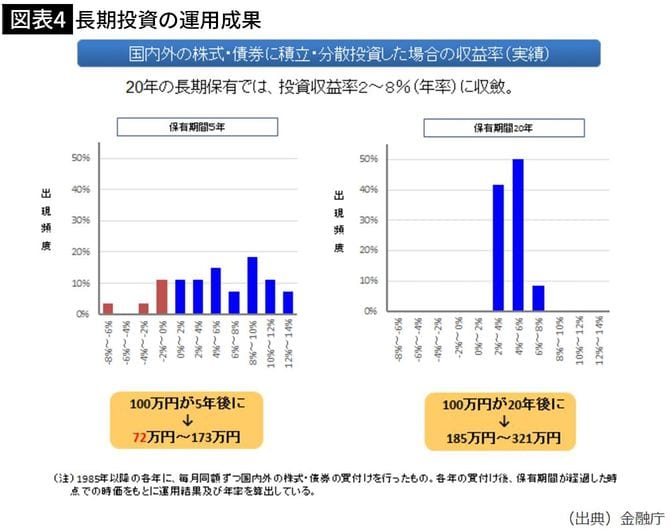

ただ、確実に言えることは、長期運用が前提のNISAにおいては「時間が最大の味方」ということ。長く運用するほど元本割れのリスクを低くすることになる(図表4参照)ので、「早く始めて、長く続ける」ことがNISA活用の最重要ポイントです。