母親が生きている間は安泰だが、他界後はたちまち生活破綻

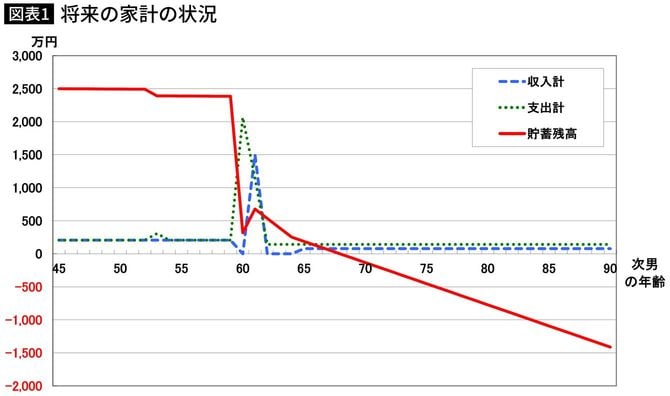

そんな話をしながら、伺った家計や資産の数値を基に将来のマネーサバイバルプランをシミュレーションしました。その結果は、大変厳しい内容でした。今の状況では次男の老後までは貯蓄が持ちそうもありません。次男が今から25年後の70歳前後で貯蓄が枯渇し、90歳時点では約1400万円も不足する計算になります。

なぜ事実上、生活が破綻することになってしまうのでしょうか。

母親が存命中は、母親の年金と亡き父の遺族年金(合わせて年206万円)がありますので、なんとか二人の生活費を捻出できます。母親が亡くなると想定した15年後(93歳、次男60歳)まで、現在の貯蓄額(約2500万円)はそれほど減ることなく維持できます。

ところが、母親が亡くなると、そんな生活は一変します。

ここでポイントとなるのは、兄弟による遺産分割。次男が今、住んでいる自宅を相続すると、預貯金の多くは長男が相続することになり、次男の貯蓄はわずかになります。図表1では、母親とひきこもりである次男の貯蓄を合計したものが赤い線で記されています。母親の死後に貯蓄額が大きく減少していますが、これは預貯金を長男が相続したことによるものです。

「お母様が亡くなられた後、ご自宅を売却して、次男が中古マンションに住み替える想定で計算しましたが、それでもかなり資金が足りません」

年収1000万円超の長男より年収0円の次男がとにかく心配

65歳になると次男に年金収入(年78万円)が入るようになりますが、それだけでは生活費を賄えず、遺産相続の一部である貯蓄が底をつくのは時間の問題です。

私が状況を説明すると、母親はしばらく考えた末に言いました。

「長男はすでに自宅を持っていますし、収入もしっかりありますから……」

母親はひきこもりの次男の将来が心配なようです。それに比べて、長男はしっかりした会社に勤めており、経済的には心配ありません。年収は1000万円をゆうに超えると予想されます。

「そうですね。お兄さんにはある程度はがまんしてもらわなければなりませんね。でも、将来は何かと弟さんの生活をサポートしてもらうことになりますので、お兄さんへの配慮は必要です」