第9条「3年後の企業価値を予測する」

成長企業の基本的な考え方ですが、テンバガー候補の目安としては「3年で2倍」の伸びを基準とします。

ただし、3年で2倍、という数字はかなり厳しい基準ですので、該当する企業はわずかしかありません。3年で2倍ペースの成長を続ければ6年後に4倍、9年後には8倍となり、約10年後にテンバガーへ到達します。この「3年で2倍」基準を1年あたりで言うと、約25%の成長が必要となります。

●1年後 25%増

●3年後 2倍

●6年後 4倍

●9年後 8倍

●10年後 10倍

1年あたりの伸び率は、単純な直近の伸び率ではなく、時系列で考えます。例えば、

A社の伸び率:+40%→+35%→+30%→+25%

B社の伸び率:+5%→+10%→+15%→+20%

という2つの企業があれば、どちらが投資先として有望でしょうか。時系列に数字を見ると、たとえ現在の伸びが低くても、今後の伸びしろを考えた場合、B社のほうが有望だと考えられますよね。

現在より将来の伸びを重視するわけです。

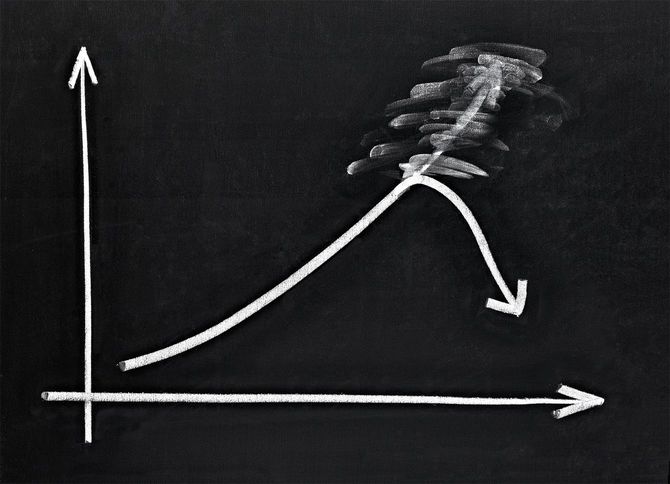

その成長銘柄はすでに割高ではないか

また、すでに25%成長に到達した企業の多くは成長企業として評価されており、市場でも人気化して割高であることが少なくありません。そこで、3年後の企業価値で考えて、

1.25%以上の売上・利益成長に到達していて、今後も成長持続が期待できる銘柄

2.25%以上に達していないが、これから成長が続けば到達が見込める銘柄

を時系列の流れも考慮して検討します。

1の銘柄には割高株が多く、成長倒れになったとき損失が大きくなるリスクがあり、2の銘柄は割安なものもありますが、成長が加速しなければ空振りに終わります。それぞれ一長一短がありますが、よい銘柄によいタイミングで投資できると、より大きなリターンが狙えるでしょう。

特に成長株投資で株価が高いところばかりで買って失敗している人は、ここを改めることで改善できると思います。

もう一つ将来の企業価値で考慮しておかないといけないのは、「絶対に約束された未来はない」という真理です。

分かりやすい例で言えば、2020年に「新型コロナショック」が発生していなければどうだったか。コロナさえなければと思う経営者もいるでしょうし、コロナのおかげで儲かったと内心思っている経営者もいるでしょう。

投資期間が長くなればなるほど、このようなパラダイムシフトが発生することも想定しなければなりません。「人事を尽くして天命を待つ」という割り切りも必要です。