※本稿は、五十嵐明彦『子どもに迷惑かけたくなければ相続の準備は自分でしなさい』(ディスカヴァー・トゥエンティワン)の一部を再編集したものです。

財産は配偶者に相続させた方が子どもよりお得

相続税の計算では、誰が財産を相続するかによって相続税の金額が変わることがよくあります。

税金でもめさせないためには、まずこれを理解しておかないと、親心からしたことで、逆に子どもの税金を増やしてしまうことがあります。

いくつになっても、子どもは子ども。かわいさあまってつい親心から、パートナーが亡くなって自分が相続をする段になると、自分はいいから、子どもにできるだけ財産をあげたいと考える方が多いものです。

パートナーが亡くなったら、自分は老後の生活をしていくうえで最低限の財産さえ相続できれば、あとは子どもたちに財産をあげて子どもたちの生活を楽にしたい、と。子ども思いの親なら、そう考えても不思議ではありません。

しかしながらこの親心は、余計な相続税を発生させることになりかねないのです。

「相続税は、相続する財産がいくらかによって決まるのだから、誰が相続するかは関係ないのでは?」と考えがちですが、必ずしもそうではありません。

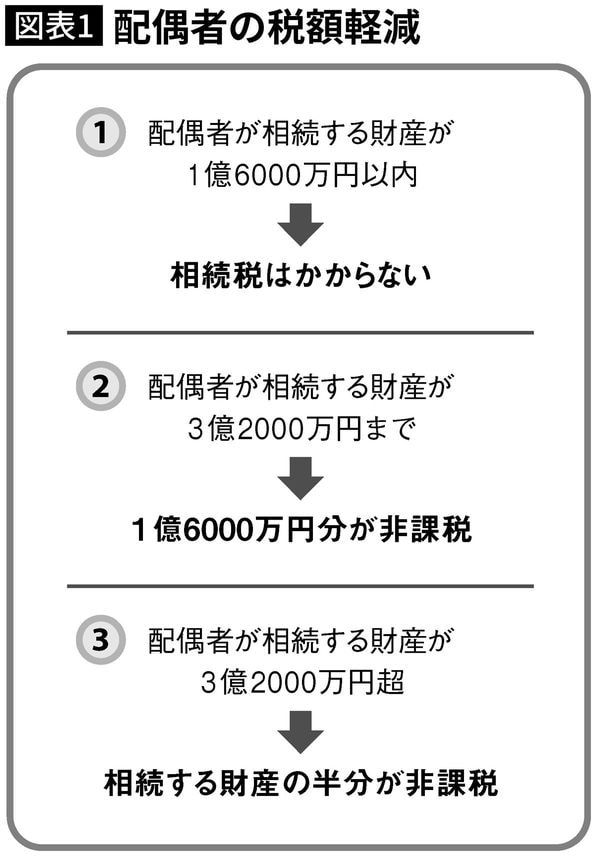

たとえば、配偶者が財産を相続する場合は、配偶者が取得する財産が、

①1億6000万円以内

②法定相続分以内(子どもがいる場合は2分の1以内)

のどちらかであれば相続税がかからないという、配偶者の税額軽減の特例があり、図表1で示すように、大きく相続税を減らすことができます。

ですから、自分と子どもとで財産の配分をするときには、最低1億6000万円までは自分が相続するなど、配偶者の税額軽減を上手に使えるようにしたほうが、ムダな税金を減らせます。

100億円財産があっても配偶者は50億円まで相続税がかからないのですから、いくら子どもがかわいくても、相続税のことを考えれば、少なくとも財産の半分は配偶者が相続をするのが得策というわけなのです。