この4月から金融庁が金融機関に対して貸し渋り、貸し剥がしの実態調査を順次行っている。大手銀行や信託銀行のほか、苦情の多い地方銀行にも立ち入り検査を行うという。

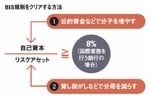

BIS(国際決済銀行)規制により、国際業務を行う銀行は自己資本比率8%以上、国内の業務に限る銀行では4%以上を保つ必要がある。債権が多いほど自己資本比率は低くなるため、BIS規制の基準を満たすためにも債権を縮小する必要がある。これが貸し渋りの要因だ。

BIS規制をクリアする方法

貸し渋り、貸し剥がしは、企業へのダメージが大きい。一方で、金融機関の破綻といった金融不安も起こしてはならない。であれば、BIS規制の基準を満たせるよう、貸し剥がしとは別の策を講じる必要がある。有効と考えられるのは、公的資金の注入だ。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント