金融庁が老後資金に投資推奨、どうする?

2019年6月3日に金融庁が「高齢社会における資産形成・管理」というタイトルで発表した報告書は驚くべきものでした。

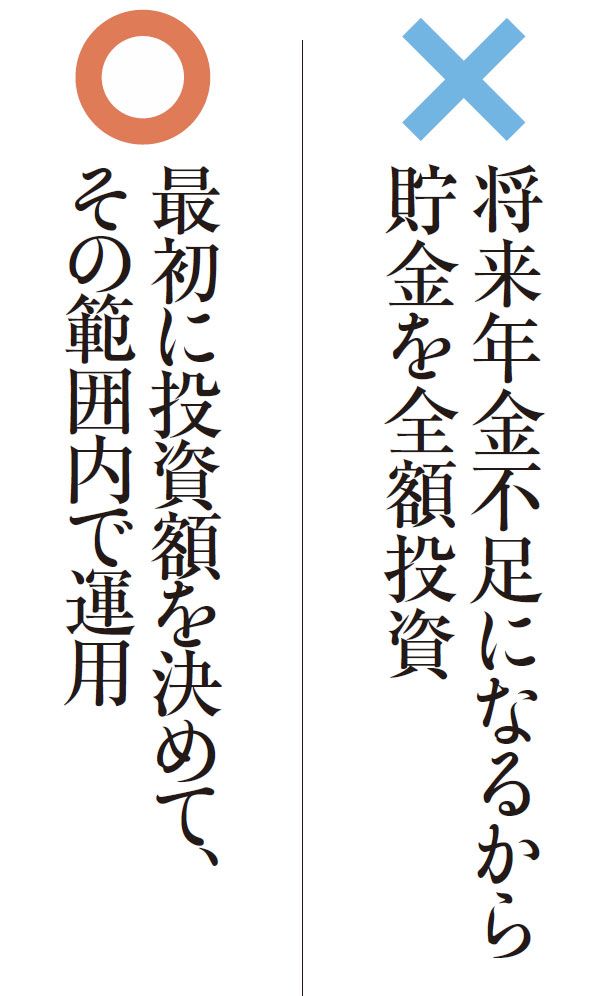

内容は、人生100年時代を見据えた資産形成を促すもので、会社を定年退職した後、30年間生きるには、夫婦で約2000万円の金融資産の取り崩しが必要だと、具体的な試算が示してあったからです。報告書では、公的年金を老後の柱としつつも、これだけでは資金不足に陥る可能性に言及。“自助”による、長期・分散型の資産運用の重要性が強調されています。

言われるまでもなく、公的年金後ろ倒し、医療費自己負担増、長寿命化など、昨今の老後の三大リスクを考慮すると、早い段階で、将来に備えて投資を行うことは、自らの資産を構築し、自分自身を守ることに繋がります。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント