控除が多い場合は「調整給付金」

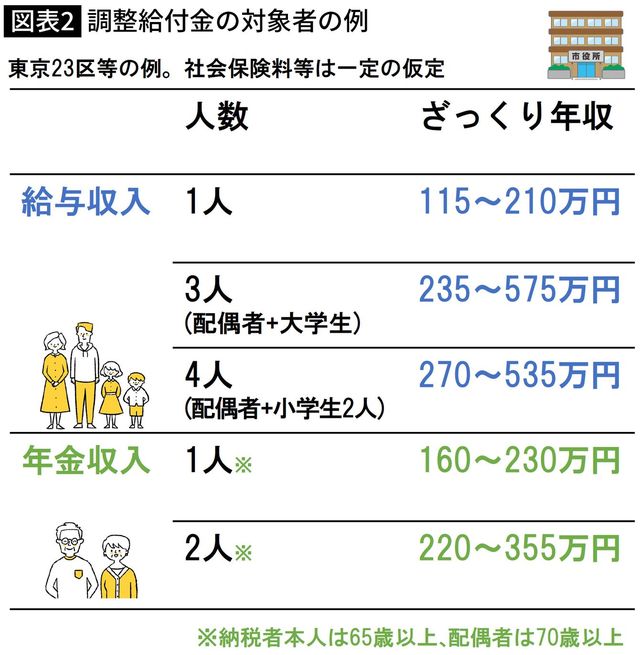

「調整給付金」の対象は、たとえば以下のような方々です。(東京23区での例、控除・社会保険料の額によって変わるため、あくまで概算の金額となります)

・給与収入、1人暮らしで年収115万~210万円

・給与収入、3人家族(配偶者+大学生の子ども)で年収235万~575万円

・給与収入、4人家族(配偶者+小学生2人)年収270万~535万円

・年金収入、1人世帯で年収160万~230万円

・年金収入、2人世帯で年収220万~355万円 など

・給与収入、3人家族(配偶者+大学生の子ども)で年収235万~575万円

・給与収入、4人家族(配偶者+小学生2人)年収270万~535万円

・年金収入、1人世帯で年収160万~230万円

・年金収入、2人世帯で年収220万~355万円 など

これらの人員構成にかかわらず、3200万人が対象となる見込みです。

所得税と住民税にはズレがある

所得税減税の額は、扶養家族の人数によって変わります。

ここから先は無料会員限定です。

無料会員登録で今すぐ全文が読めます。

プレジデントオンライン無料会員の4つの特典

- 30秒で世の中の話題と動きがチェックできる限定メルマガ配信

- 約5万本の無料会員記事が閲覧可能

- 記事を印刷して資料やアーカイブとして利用可能

- 記事をブックマーク可能