医療費控除よりハードルが低い「特例」がある

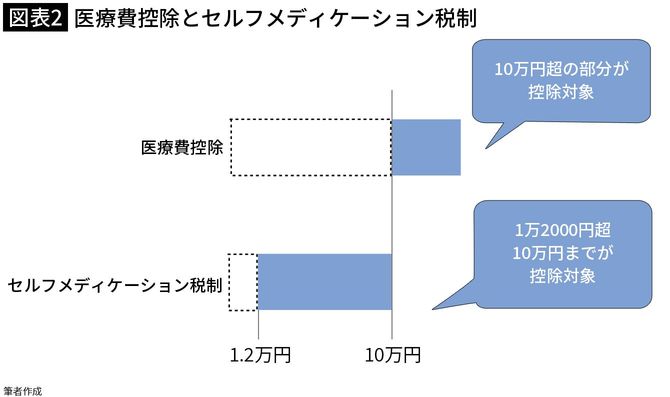

医療費控除とは、その年の1月1日から12月31日までの間に、納税者本人はもちろんのこと、生計を一にする配偶者やその他の親族のために医療費を支払った場合、その支払った医療費が10万円(※2)を超えるときは、200万円を限度に、超えた金額がその年の総所得金額等から控除できます。

もう少しハードルが低いのが「セルフメディケーション税制」という医療費控除の特例です。ドラッグストアなどで購入した所定の医薬品の購入額が年間1万2000円を超えた場合、8万8000円を限度に、超えた部分の金額が控除できます。

医療費控除同様、本人だけでなく生計を一にする配偶者や家族の分も合算できますので、通常の医療費控除よりも対象となる人は広がりそうです(図表2)。しかし、2022年分の医療費控除利用者が約757万人いたのに対して、セルフメディケーション税制は4.3万人ということなので、自分が対象者であることを知らない人も相当数いると考えられます。

そこで、それぞれの制度の概要と申告の際に気を付けたい点をお伝えしたいと思います。

※2 医療費控除額=(その年に支払った医療費総額-保険金などで補塡される金額)-10万円(その年の総所得金額等が200万円未満の人は総所得金額等の5パーセントの金額)

医療・介護関連の領収書は必ず残しておこう

医療費控除の申告は、領収書などを見ながら「医療費控除の明細書」に必要事項を記載し、申告書に添付して行います。保険者から送られてきた「医療費通知」(※3)がある場合は、医療費通知を添付することによって明細書の記載を簡略化できます。

ここで気を付けたいのが、医療費通知には11月分、12月分など(保険者により異なる)、医療費が反映されない月があることと、保険診療の治療費しか載っていないということです。

前者は、医療機関から送られてきた請求内容を、保険者が審査、点検するために発生するタイムラグの影響です。医療費通知に載っていない月の医療費は手元の領収書で補うか、マイナポータルと連携することで、確定申告時期には1年分の情報を得ることができます。

ただし、マイナポータルで得られる情報は、医療費通知と同じく保険診療分のみです。医療費控除の対象となるのは保険診療分だけではありません。通院のための交通費、入院中の食費や差額ベッド料、風邪薬などの購入代金も対象となります。医療だけでなく、介護関連の費用で控除できるものもありますので、必ず手元の領収書などを確認したいところです。

※3 「医療費のお知らせ」など、健保組合等の保険者から加入者に対して、加入者(被保険者・被扶養者)が医療機関に支払った医療費の額などについて通知するもの