しかし、家などの不動産は、複雑な計算をすることになる。不動産の評価額は原則として時価ということになっているが、時価だけにその不動産を売ってみないとわからないものであり、売らずに正確な時価を算出することはできない。

そのため、便宜上、遺産としての不動産の評価額は、土地の部分は路線価を基準に、建物部分は固定資産税の評価額を基準に決まることになっている。

路線価とは、道路に面している土地の評価額のことで、毎年、国税庁が決めている。

この路線価は、市場価格に近い価格が設定されるが、市場価格よりも高くなった場合は相続税を取り過ぎることになるので、やや低めに設定されている。

固定資産税評価額というのは、市区町村の担当者が建物を見て、これはいくらぐらいというのを算定して決める。そして、年を経るごとに減額されていく。年を経れば建物の価値は下がっていくからだ。

路線価にしろ、固定資産評価額にしろ、たいがいの場合、市場価額よりも若干低めに設定されている。

しかも、建物の場合は、建ててから年数を経るごとに価値は下がっていくので、10年も経てば半額以下になることも珍しくない。

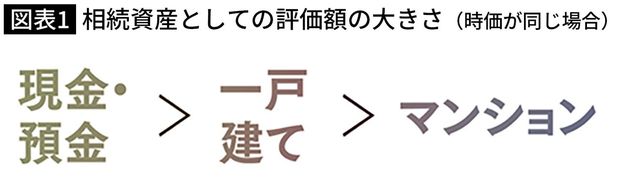

そのため、遺産は現金、預金で残すよりも、不動産で残したほうが、相続評価額は低くなるのだ。

330m2以内の宅地なら相続税は80%減

しかも、不動産は相続税の評価額を算出するうえで、さらに有利な条件を備えている。もし遺産である家には故人と家族が一緒に暮らしていて、故人が死亡した後も家族が住み続ける場合は、遺産評価額が極端に安くなるのだ。

土地の評価額が80%も減額されるのである。

これは「小規模宅地等の特例」と呼ばれる制度であり、330m2以内の宅地を、死亡した人と同居している親族が相続した場合に適用される。

同居している親族には、もちろん配偶者も含まれる。だから、夫が死亡して、妻がその家を相続した場合は、その土地の評価額は80%減でいいということなのだ。子供が同居していた場合は、同様にこの恩恵の対象になる。

そして、「小規模宅地等の特例」の「330m2以内」という条件は、全国共通なのだ。都心部であっても、地方であっても、330m2以内の住宅地は、この特例の対象となる。土地の価格は関係なく、あくまで面積だけが条件となるのだ。

たとえば、都心の一等地にある宅地でも、面積が300m2ならばこの特例の対象となり、地方の500m2の宅地にはこの特例は適用されないのである。

だから、地方で広大な家を建てるよりは、都心部で330m2以内の宅地と家を買うほうが、相続税対策になるのだ。

そしてマンションであれば、どんなに広くても、所有している土地の面積が330m2を超えることはほとんどない。そのため、高級マンションを買って、そこに住んでおけば、相続税が大幅に節税できるということである。