結局、不動産価格についてはクラッシュを避けるには「永遠に右肩上がりで値上がりし続ける」という期待を持たせ続ける以外の方法はないのである。

中国政府がそういった期待、というか幻想を国民に抱かせ続けたからこそ中国の不動産は年収の60倍まで上がり続けてしまったのだろう。

中国はバブル崩壊をさせないように日米を研究してうまくやっているのではなく、「とっくに崩壊しないといけないレベルをさらにバブらせ続けただけ」と言える。

つまり中国が日米の不動産バブル崩壊から学び、実践してきたことは、高度な問題の「先送りテクニック」であり、崩壊時のインパクトを大きくするだけなのだ。

途中のガス抜きも「ものすごく高い」ものを「すごく高い」まで下落させ、そしてまた「さらにものすごく高い方向に誘導した」のである。

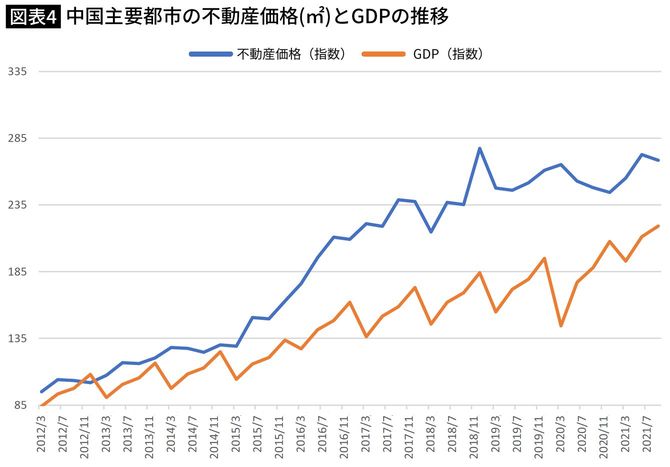

今回の恒大の問題はそうした中国の不動産価格操作〔=国内総生産(GDP)数値操作〕が臨界点に達してしまったために発生した現象であるため、そのテクニックを使ったところで、本質的な問題は解決することなどできないのである。

もはや楽観論は通用しない

「いや、この議論は日米欧のような資本主義国の話であり、中国は別だ」という反論や意見もあるかもしれない。例えば、国家主席のトップダウンで、中国政府が現在の高値で全ての不動産を買い取って、9割値下げした価格で市場に放出するなどの荒業が使えるかもしれない。

では無理やりやったとして中国政府にどれくらいの影響が及ぶのかを考えてみる。不動産向けの融資額をみると、2021年6月末時点で、中国の各金融機関が不動産向けに行った融資の残高が約51兆元(約900兆円)に達している。それは過去10年で約5倍に膨らみ、中国の国内総生産(GDP)の約半分に相当する規模である。

これに対して財政の規模をみると、21年の財政赤字は約60兆円(計画ベース)、総収入が364兆円程度、総債務残高が1350兆円であるので、これにくらべて900兆円は明らかに過大であるといえるだろう。金額的にも政府が国中の不動産の損失を丸抱えにするのは不可能である。