仕事をしていない配偶者がいれば38万円が控除される

私たちがもらっている給与の中で税金を少なくする控除には、どのようなものがあるのでしょうか。一般的に知られているのは、社会保険料控除、配偶者控除や生命保険料控除などですが、その他にもいろいろな控除があります。それらの控除の中でも、もっとも基本的なものに「人的控除」といわれるものがあります。

この人的控除とは、“その人がどのような人であるか?” によって、その控除金額が定められているのです(図表1参照)。

令和元年まで全員が適用対象となる「基礎控除」は、すべての人が38万円の控除を受けられましたが、令和2年分からは図表1のように48万円と控除額が増額されると同時に所得によって控除額が逓減されるようになりました。

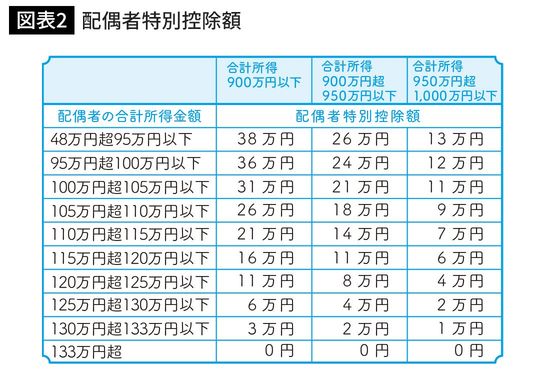

仕事をしていない配偶者がいる場合であれば配偶者控除38万円を受けることができます。そして、その配偶者に収入がある場合でも、その収入に比例した所得金額に応じて配偶者特別控除を受けることができることになっています(図表2参照)。

障害者なら扶養控除の控除額が増える

さらに、その配偶者が70歳以上であれば、控除額が増加するなど様々な配慮が盛り込まれた内容となっているのです。

これらの人的控除を漏れなく受け、税金を少なくするためには、その人的控除の種類と内容をきちんと理解しておく必要があります。

たとえば、「扶養控除」。扶養控除を受けることができるかどうかは、その“扶養される人の所得金額”によって違ってくるのです。扶養控除の対象となるには、扶養されている人の所得は年間48万円以下である必要があります。

しかし、この48万円という数字は、あくまで所得金額です。たとえば、その扶養される人が給与をもらっている人であれば、給与所得控除を差し引いた後の金額で判断することになります。

給与所得控除の金額は給与収入に比例しますが、最低額は55万円。仮に年間100万円のアルバイトをしている人であれば、給与収入100万円-給与所得控除55万円=所得金額45万円となり、48万円以下であることから扶養になることができるのです。

さらにその扶養する人がどのような人であるかによっても、控除額が異なります。もしも、その人が障害者であれば、通常の扶養控除よりも大きな金額の控除を受けることができます。ただし、ここで述べた控除は自分できちんと申告をしなければいけません。会社で行ってくれるものには限界がありますので、ご自身でさらに控除となるものがないか、一度チェックしてみましょう。