家庭にとって一番身近な「数字」といえば、家計。将来を見据えたお金を数字で把握しておけば、漠然とした教育や老後も解消! 不測の事態に対応もできる。

老後破綻や教育格差といった言葉が飛び交う昨今。今、問題はなくても、「わが家の将来は大丈夫なのか」と不安に思っている人は案外多いのではないだろうか。

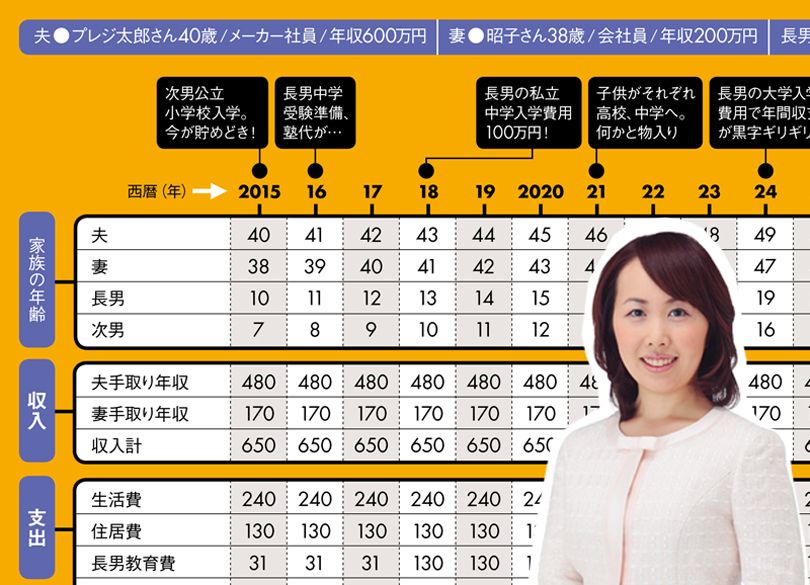

そんな漠然とした不安に、具体的な答えをくれるのがキャッシュフロー(C/F)表だ。現在の収入や支出、予想される子供の進学や住宅購入などのライフイベントをもとに、将来の収支状況や貯蓄残高を表形式で具体的な数字に「見える化」したものだ。

外資系投資銀行勤務を経て、現在ファイナンシャル・プランナーとして活躍する花輪陽子さんは、C/F表の魅力は「将来を具体的な数字として表せること」だという。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント