円相場が16年ぶりに1ドル=82円台に突入したのを受け、政府・日銀は9月15日に円売り・ドル買いの大規模な為替介入を行った。日本企業に対する悪影響が無視できないほど大きくなったからである。

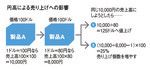

円高による売り上げへの影響

たとえば1ドル=100円のときに100ドルの製品が売れると、売り上げは円換算で100×100=1万円。しかし、1ドル=80円だと、同じ製品を売っても円換算では100×80=8000円の売り上げになる。そこで、同じ1万円の売り上げをキープしようとしたら、製品の価格を1万÷80=125ドルへ値上げする必要が出てくる。

しかし、それでは海外の消費者が納得しない恐れがある。かといって、価格を以前と同じ100ドルに据え置くのなら、(1万÷8000-1)×100=25%分だけ売り上げ個数を増やさなくてはならない。でも、結局、それすらままならないとなれば、円換算での売り上げ減を甘受せざるをえない。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント

(構成=高橋晴美 図版作成=ライヴ・アート)