「○○○万円の壁」がより強固になる?

経団連が発表した大手企業の冬のボーナスが3年連続で上昇するなど、景気のいい話が飛び交う一方、いまだ給与据え置き、ボーナス減額などといった会社も少なくない。それなのに、生活必需品は実質的な値上げが横行し、支出は増えるばかり。赤字家計を修正するには、副業に勤しむことも本気で考えたいところだが、時間に余裕がない。となれば妻に頭を下げて、「パートでもいいから」と働きに出てもらうしかない――。

しぶしぶ働きに出るようになった妻がしばらくすると、こんなことをつぶやいた。

「『103万円の壁』というのがあるらしくて、私の場合、これ以上働かないほうがトクするんだって」

単に働きたくないがための口実かと勘繰りたくなるが、岩松正記税理士によると、そうでもないらしい。

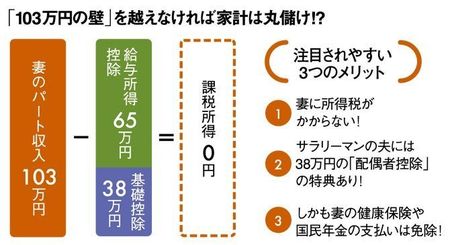

「妻の課税所得がゼロであれば、サラリーマンの夫は38万円の『配偶者控除』を受けられます。その適用を受けられるかどうかの分かれ目が、妻の年収でみると103万円。これ以下なら給与所得控除65万円と基礎控除38万円を差し引いて課税所得はゼロ。つまり、妻の収入に所得税はかからず、夫は配偶者控除を受けることができる。しかも社会保険料の観点からは、夫の被扶養者の範囲におさまりますので、妻は国民年金や健康保険、介護保険など社会保険料を支払わなくてもいいのです」

では、103万円の壁を越えると、いきなり大損することになるのか。

「妻のパート収入が141万円未満までは、段階的に控除される『配偶者特別控除』を受けられます。ですから、103万円を越えて稼いでも世帯の手取り年収は増える。そのほうがトクと考えることもできます」

ただし、より注意しなければならない、次なるポイントがある。

「それが『130万円の壁』。これを越えると妻は夫の社会保険の被扶養者ではなくなり、社会保険料を支払わなくてはなりません。負担は年20万円から30万円程度。したがって、世帯の手取り年収は下がる可能性が大きく、妻の年収がおよそ160万円を上回らないかぎり世帯の手取り年収は上がらないというケースが多いのです」

しかも、社会保険料負担は2016年10月から厚生年金と健康保険の加入対象者が広がったため、新たに「106万円の壁」を意識しなければならないケースも出てきそうだ。

ところで「○○○万円の壁」とは言うものの、これまで、厳密に適用されてきたのだろうか。サラリーマンの夫が「給与所得者の扶養控除等の申告書」に妻の年収を記入し、勤務先に提出するのは11月ごろ。年収が確定していない時期に“見込み”を“申告する”という形である。

「なかには“壁”を越えないよう意図的に“ズル”をしてきた人や、『適当に書いて出しちゃえ』などという乱暴な人もいたかもしれません。もちろん税務署では妻の所得を捕捉しているはずです。妻の所得が確定した時点で、たとえば“壁”より10万円を越えた場合、税務署ではすでに適用済みの夫の配偶者控除の適用を見直す作業をします。しかしそれでも、どうしても“漏れ”はあったと思います」

だが今後は、「給与所得者の扶養控除等の申告書」に妻のマイナンバーを記入することになる。

「より正確で早く容易に、妻の勤務先経由で収入がバレます。夫の申告と実際の金額に乖離があれば、夫の年末調整を修正するよう必ず通知が届くようになります。結果、“ズル”は確実にあぶり出されます」

税理士。著書に『フリーランス、個人事業、副業サラリーマンのための「個人か? 会社か?」から申告・節税まで、「ソン・トク」の本音ぶっちゃけます。』『経営のやってはいけない!』などがあり、“ぶっちゃけ税理士”と呼ばれることもある。