老後の収入減少に備えるために

私たちは、生きるため、あるいは楽しむために収入を配分し、暮らしを循環させていくわけですが、この循環を将来にわたって続けていくためには、収入をすべて使い尽くすのではなく、貯蓄や投資に回す部分を確保しなくてはなりません。なぜなら、誰もがいずれは年金だけで生活する時期がやってくるからです。

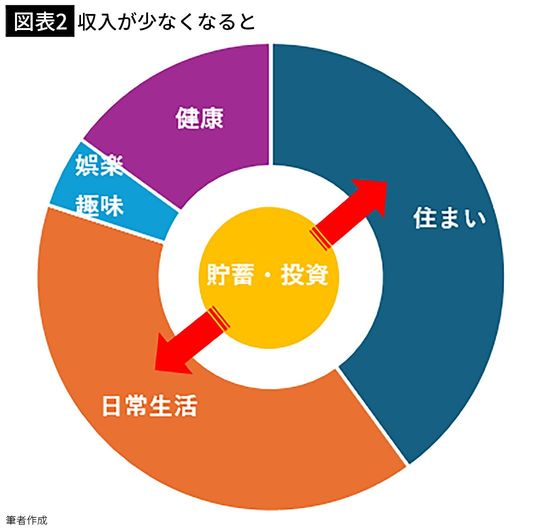

収入が縮小するということは、収入に対する「住まい」や「日常生活」の占める割合が高くなるということです。現役世代ならではの支出、例えば「保育・教育」などはなくなりますが、「健康」に関する支出が増えるかもしれません。そうなると、「娯楽・趣味」を縮小しなくてはならなくなります。家電製品の買い替えなど、年金だけでは賄えない高額の支出は、貯蓄を取り崩すことになるでしょう(図表2)。

したがって、現役世代にとって大事なことは、支出の配分をうまく調整し、貯蓄や投資に回すお金を生み出せる循環をつくり、さらにはそれをライフサイクル全体を通じての循環につなげていくことです。

ここから先は無料会員限定です。

無料会員登録で今すぐ全文が読めます。

プレジデントオンライン無料会員の4つの特典

- 30秒で世の中の話題と動きがチェックできる限定メルマガ配信

- 約5万本の無料会員記事が閲覧可能

- 記事を印刷して資料やアーカイブとして利用可能

- 記事をブックマーク可能