受け取る順番で調整できる場合も

iDeCoは、企業型DCと同じ確定拠出年金です。そのため、一時金と合わせて受け取るときのルールは企業型DCと同じになります。つまり、iDeCoの一時金を先に受け取ったのち、5年後に退職金を受け取れば、iDeCoと退職金それぞれの退職所得控除が活用できます。

一方、退職金を先に受け取った場合は、その後20年たたないとiDeCoの一時金の退職所得控除が使えず、課税所得が多くなる可能性が高くなります。ならば、「iDeCoの一時金を先に受け取ればいい」と思うかもしれませんが、定年が60歳の場合は、60歳以降にしか受け取れないiDeCoの一時金を先にもらうことは不可能です。

その場合は、企業型DCと同じく、退職金を受け取った翌年以降にiDeCoの一時金を受け取り、少しでも課税所得を減らす工夫をしてみましょう。自分にとって、どの受け取り方が得か、いろいろなパターンを考え、比較検討してみることをおすすめします。

65歳定年ならばiDeCoを先に受け取ろう

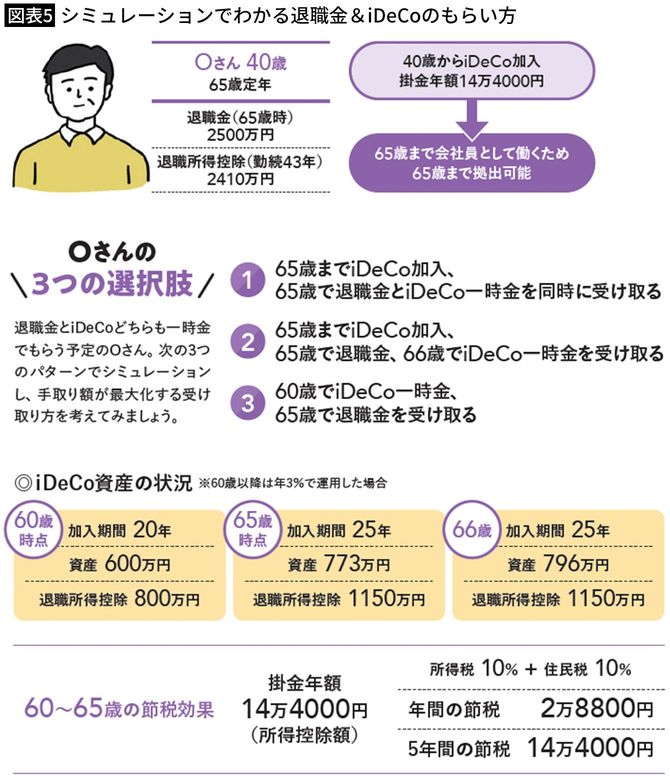

定年が65歳、または60歳定年でも再雇用終了時の65歳に退職金がもらえるという人は、iDeCoの一時金を先に受け取ることが可能です。ただし、65歳まで働くので、iDeCoの積み立てを延長するという選択肢もあります。この場合は、どう受け取るのがお得になるでしょうか?

まず、図表5の中にある選択肢①からお話ししましょう(図表6)。65歳までiDeCoを運用し、退職金と同時に受け取ると、5年分の掛金所得控除があったとしても、最も多く所得税を支払うことになってしまいます。

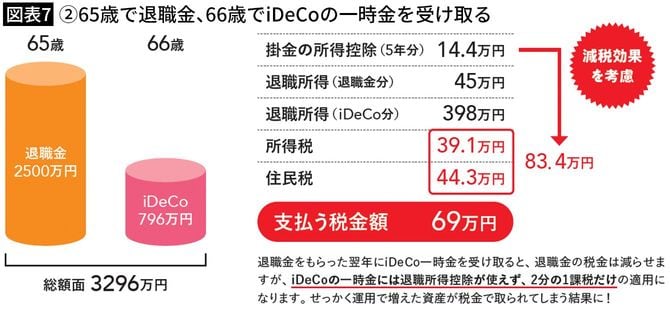

次に、②の1年ずらして受け取るケース(図表7)では、額面は最大になりますが、支払う税金も多くなることがわかりました。

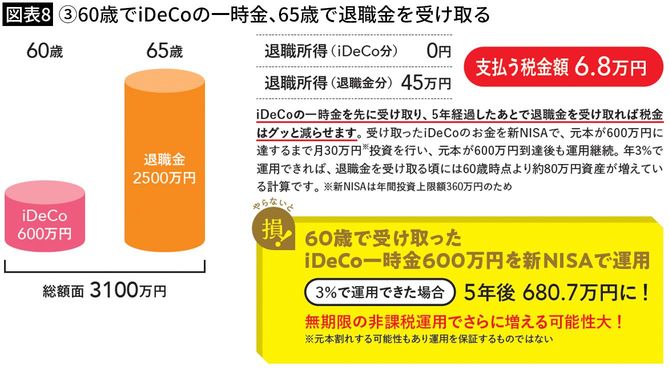

最後の③(図表8)は、iDeCoを60歳でやめるため、額面は少なくなります。しかし、支払う税金は約7万円です。また、受け取ったiDeCoの一時金を、新NISAで運用すれば、無期限で非課税運用ができます。これは、iDeCoを5年延長するよりお得になる可能性大! 一番おすすめの方法といえます。