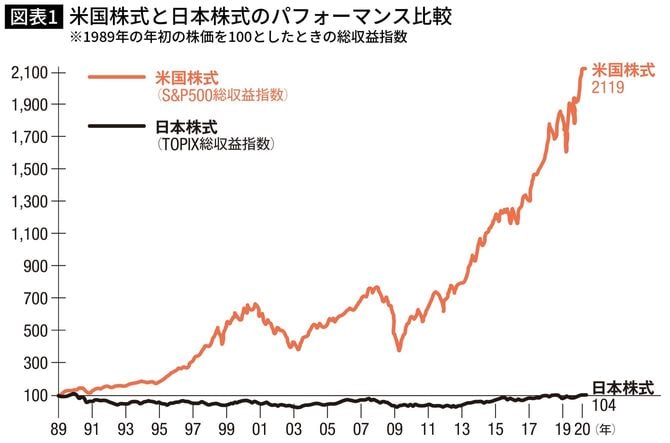

30年間ほぼ横ばいの日本株、21倍になった米国株

ペーパーアセットでセミリタイアするための資産を築き、ある程度の資産ができたら、ハードアセットを加えて資産に安定性を持たせ、セミリタイアに適した運用体制にする。それが、私が実践した運用スタイルです。まずはペーパーアセットでの資産形成について述べていきます。

では、株式と言っても、どの国の株がいいのでしょうか。私は米国株がいいと思っています。その理由をお話ししましょう。

図表1のグラフは日本株と米国株の長期総収益(ドルベースの配当込みリターン)と円換算パフォーマンスを比較したものです。1989年初を100とした場合の国内株(TOPIX)は2020年でも104とほぼ成長していませんが、同じ期間で米国株は約21倍に成長しています。米国株は、短期的な変動はあるものの、長期ではしっかりとリターンが得られていることが見て取れます。

言うまでもありませんが、成長が期待できるものに投資するのが原則であり、日本株ではなく、米国株が候補になるのは明らかです。

米国の強さは人口増加と株主重視

これまでのデータを見ても米国株の強さがわかりますが、私が、米国株がこれほど強く、そして、今後も期待できると考えている理由は、2点あります。

一つは、米国では人口が増加しており、消費成長国であることです。そしてもう一つは、投資に見合った法整備がなされていることです。この2点は経済成長、および、投資家がリターンを享受するための重要な要素ですが、それを満たしている国は限られています。

米国では人口が増え続けており、2030年には3億5000万人、2050年には3億8000万人を超えると見込まれています。人口が増えれば消費活動が盛んになり、労働生産力が維持されます。社会保障を担う層が多く存在するため社会保障負担が過度にならず、税金が適切に再投資されるなど、経済成長に繫がりやすくなります。

日本はいわゆる老舗企業が多く存在し、廃業率は低い水準です。いいこともありますが、一方で、企業の新陳代謝が進んでいないということでもあります。実際、日本ではよほどの不祥事でもなければ株式市場から退場させられたりはしません。業績がふるわない非効率な企業群が東証一部に存在し続けるため、TOPIXが上昇しにくい、ということもあるのです。