親世代と同等の老後を送りたいなら

勤務先で確定拠出年金に加入しているものの、運用商品は元本確保型のみという人が圧倒的多数と聞く。もちろん、リスクを取って運用しなければならないという決まりはない。だが、リスクを取らなかった場合、将来の退職金額はどうなるか知っておく必要がある。

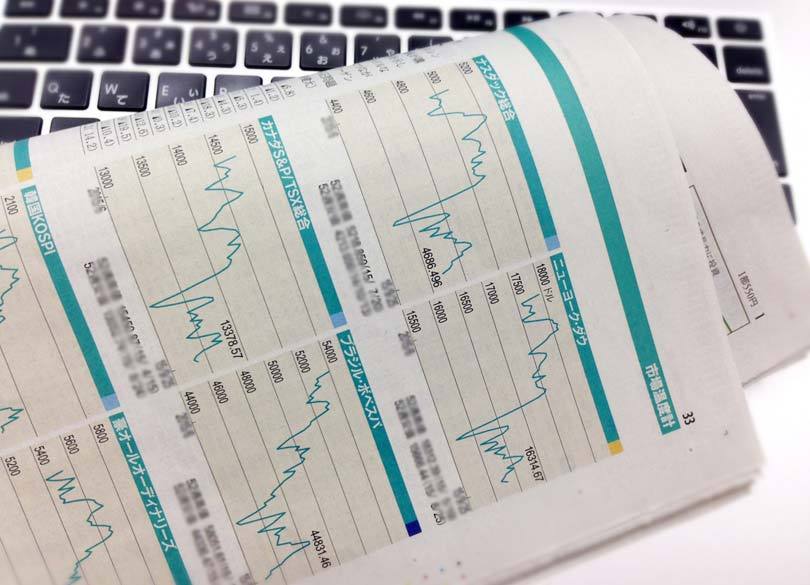

そもそも、現在70歳以上の世代(親世代)と現役世代とでは、退職金制度は大きく変わっている。親世代の頃は、企業年金の運用は原則5.5%であった。そのため、企業が負担する退職金の原資となる月々の掛け金額が小さくても、高い運用益により雪だるま式に増えていった。しかしバブル崩壊後、株価低迷の時期が長く続き継続的に5.5%の運用を維持するのは難しくなった。そこで、運用リスクを従業員に転嫁する確定拠出年金制度が導入されたのである。

認識しておきたいことは、元本確保型の商品で40年間、5.5%の運用を期待することはできない。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント