70歳になったら本格的に資産を取り崩していくフェーズ

全世界でベストセラーになっている『DIE WITH ZERO 人生が豊かになりすぎる究極のルール』(ビル・パーキンス著)は、タイトルどおり「資産ゼロで死ぬ」をテーマにした本であり、資産形成期に築いた資産を上手に使い切っていくことの重要性を説いています。

よく言われることですが、あの世にお金は持ってはいけません。お金を貯めこんだまま最期を迎えるよりも、資産をできるだけ使い切って最期を迎えたほうが、人生の幸福感は高いと考えられます。

しかしいざ「資産ゼロで死ぬ」を実践しようと思っても、実際のところ資産を取り崩していって、最期にゼロにするのはなかなか難しいものがあります。なぜなら、寿命をいつ迎えるかは誰にもわからないからです。

寿命を予測して、そこに向けてお金を取り崩していったら、「思ったより長生きしてしまった」ということもあるかもしれません。反対に、資産を取り崩し始めて早々に病に倒れ、そのまま亡くなってしまうこともあるかもしれません。

ほぼDIE WITH ZEROを目指すには

そこで、将来の不確実性を考慮しつつ「ほぼDIE WITH ZERO」を目指すために、資産の取り崩し期(70歳前後)に入ったら、

・預貯金 300万~500万円

・キャッシュフローを生む資産 300万~500万円

を確保したうえで、残りの資産を取り崩すことを考えます。

預貯金の300万~500万円は、病気や介護に備えるお金として、取り崩さずに生涯保有を続けます。もしも病気や介護が必要になっても、このお金があれば必要な治療やサービスの利用に困ることはないでしょう。仮に医療費や介護費がかかることなく亡くなったとしても、残った300万~500万円は葬儀代や墓代、あるいは相続などに回せます。

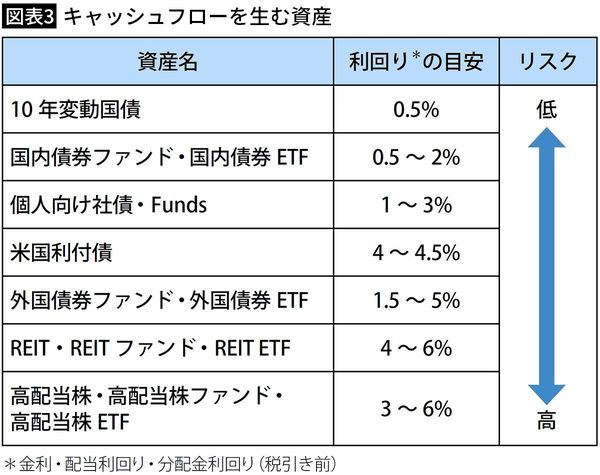

利息、配当金、分配金など定期的に受け取れる資産を「キャッシュフローを生む資産」と呼んでいます。資産によって、目安となる金利・配当利回り・分配金利回りとリスクが異なります(図表3)。

キャッシュフローを生む資産は、基本的には一生涯保有を続けます。

そうすることで、定期的に収入を得ることができます。まとまったお金がどうしても必要になった場合には、キャッシュフローを生む資産を売却して使うというオプションもあります。これらのお金を確保したうえで、残りの資産を取り崩していきます。