住宅ローン金利が低金利で推移してきたため、少ない頭金や頭金ゼロで住宅を購入する人が増えている。住宅ジャーナリストの山下和之氏は「いよいよ中古住宅価格が下がり始め、自己資金ゼロでは担保割れになる可能性が高まっている。住宅ローン金利の上昇も予想されるので、これからのマイホーム資金計画には、より慎重な姿勢が必要になってくる」という――。

4割近くの人が頭金ゼロでマイホームを買っている

以前は、住宅ローンを利用してマイホームを買う場合には、2割以上の自己資金が必要といわれ、実際に2割以上の自己資金を用意して購入する人が多かった。

マイホームは、購入したとたんに市場では中古住宅の扱いになって、売却可能価格が分譲価格より2割も3割も安くなってしまうのがふつうだった。そのため、自己資金2割以下では、売却可能価格よりローン残高が多い担保割れ状態になってしまい、金融機関にはリスクが大きいので、自己資金2割以上を用意しないと融資しない金融機関が多かったのだ。

しかし、住宅価格の上昇が続き、分譲価格より高く売却できるようになってきたため、2割以上の自己資金にこだわらず、10%でも融資可能とし、条件によっては自己資金ゼロでもOKとする金融機関が増えてきた。諸費用分まで含めて、購入価格の100%以上の融資をする銀行も登場したほどだ。

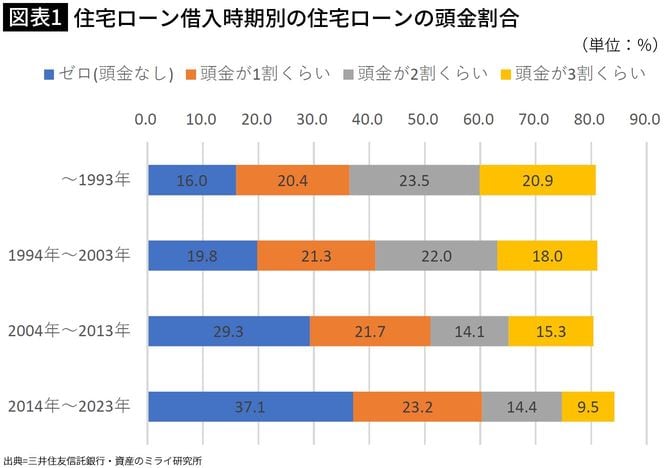

図表1にあるように、1990年代までは自己資金ゼロで取得する人は少数派で、「頭金が2割くらい」「頭金が3割くらい」と、頭金2割、3割を用意して買う人が44.4%に達していた。反対に、「ゼロ(頭金なし)」という人は16.0%にとどまっていた。

それが、2014年~2023年になると、「ゼロ(頭金なし)」が37.1%と4割近くに増え、頭金2割、3割と用意する人は少数派になっている。