増税された「年収850万円超」への救済措置

正式には「子ども・特別障害者等を有する者等の所得金額調整控除」といい、給与収入が850万円超で、以下のいずれかの要件に該当する人が対象となります。

・23歳未満の扶養親族を有すること

・ 自身が特別障害者であること

・ 特別障害者である扶養親族または同一生計配偶者を有すること

・ 自身が特別障害者であること

・ 特別障害者である扶養親族または同一生計配偶者を有すること

制度導入の背景は、2020年の改正により、給与収入850万円超の給与所得者が増税となったことです。基礎控除が見直され、給与所得控除額が一律10万円の引下げ、給与所得控除の上限額が従前の1000万円から850万円になったのです。そこで、増税となった部分を調整するために導入されたのが「子ども・特別障害者等を有する者等の所得金額調整控除」です。控除額の計算は以下のように行います。

控除額={給与等の収入金額(1000万円超の場合は1000万円)-850万円}×10%

※1円未満の端数は切り上げ

※1円未満の端数は切り上げ

控除額の上限は15万円ですから、仮に税率が23%とした場合、所得税は3万4500円安くなり、住民税と合わせると4万9500円お得になります。

申告漏れが起きやすい「3枚目の申告書」

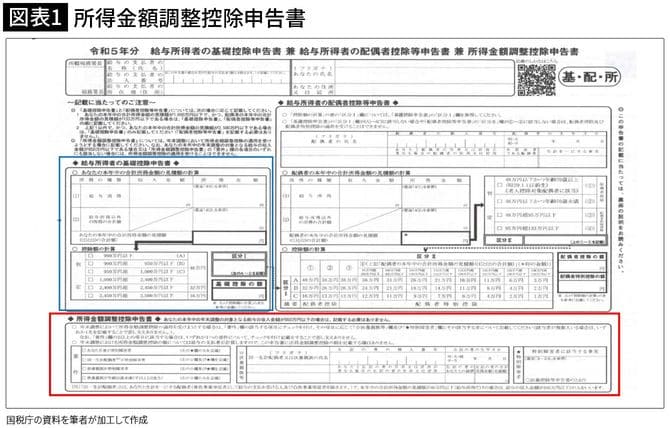

年末調整で勤務先から配られる申告書は主に3枚です。「給与所得者の扶養控除等(異動)申告書」(以下、扶養控除等申告書)と「給与所得者の保険料控除申告書」、そして3枚目が「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」という長いタイトルの書類です(図表1)。

冒頭で述べたように、配偶者控除や扶養控除を受けない人は、自分にはあまり関係のない書類と思って、青枠の「給与所得者の基礎控除申告書」部分のみ書いて提出するケースもあります。適用対象になる人は、必ず赤線部分に記入することを忘れないようにしましょう。