5大商社の保有比率を7.4%に高めた

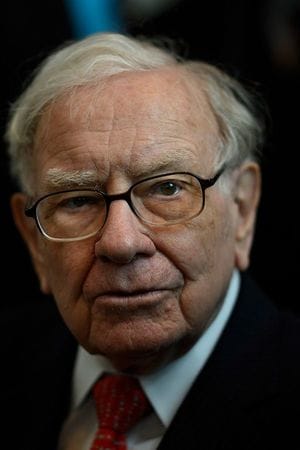

4月11日、米国の著名投資家であり“オマハの賢人”と称されるウォーレン・バフェット氏は、日本経済新聞社のインタビューに応じた。バフェット氏は、保有してきたわが国の“5大商社”の保有比率を7.4%に高めたことを明らかにした。バフェット氏にとって米国株以外で最大の投資だ。

加えて同氏は、日本株への追加投資に関しても積極的な考えを示した。その後、バフェット氏が率いるバークシャー・ハサウェイは円建て社債の発行を発表した。なお2020年8月、バフェット氏がわが国の総合商社株を保有していることが明らかになって以降、同氏は総合商社株の保有を増やしている。

今回、バフェット氏が5大商社の株を買い増した背景にはいくつかの要因がある。その中で注目したい点は大きく3つある。各社の株価の割安さ、ビジネスモデルの優位性、さらに景気の谷越えで利得を得る。そうしたポイントをバフェット氏は重視しているのではないか。同氏の投資手法は、わが国の個人投資家だけでなく、企業の経営者などが今後の世界経済の展開を予想しリスク管理などに生かすためにも示唆に富む。

経済、社会、地政学リスクなどが抑制されている

バフェット氏にとって、足許の日本株、その中でも三菱商事、伊藤忠商事、三井物産、住友商事、丸紅の5大商社は、かなり割安に映っているだろう。日本株の割安さを確認するためには、主要先進国の予想ベースの“株価収益率(PER)”の水準を確認するとよい。PERは、株価が一株当たりの予想利益の何倍になっているかを示す。

伝統的な経済学の理論では、長期的にみて米国株式などのPERは14~17倍であればおおむね公正な価格水準と考えられてきた。2023年4月中旬の時点で米国のニューヨークダウ工業株30種平均株価とS&P500インデックスのPERは18倍台だ。IT先端銘柄が多く上場するナスダック市場の主要100銘柄から構成される“ナスダック100インデックス”は26倍だ。いずれも割安とは言いづらい。

一方、日経平均株価のPERは13倍台、東証プライム全銘柄のPERは14倍台前半だ。わが国の株式市場の流動性は安定している。世界的に名の知れた企業も多い。なおかつ、経済、社会、地政学リスクなどが抑制されているという点も踏まえると、世界的にみてわが国の株価は全体として割安な水準にあると評価できる。