いわゆるサブプライム・ショックの影響が、日本にも飛び火し、大和生命保険が破綻に追い込まれたことは記憶に新しい。そのほか、地域密着型の金融機関における経営の先行きも、楽観視できない状況へ追い込まれている。そこで、国内において金融機能強化法の「復活」を待望する声がにわかに高まり始めた。

金融機能強化法とは、2004年に施行されるも、2008年3月で期限切れを迎えた法律である。おもに地方銀行や信金、信組、労金など、経営力に疲弊がみられ、「貸し渋り」「貸し剥がし」が社会問題となっていた地域金融機関に対し、公的資金を注入する根拠となっていた。

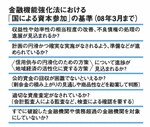

金融機能強化法における「国による資本参加」の基準

05年に改正預金保険法により解禁された、ペイオフによる公的資金注入と混同されがちだが、ペイオフは経営破綻が生じてからの事後処理的・消極的性格を持つ制度である。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント