70歳まで積立投資で資産を増やす

老後資金を築くために、60歳から投資を始めるならば、60歳までに用意した預貯金や退職金などの一部を投資に回しつつ、70歳までの勤労収入の一部を積立投資に回していくのが基本戦略です。

とはいえ、60歳時点で資産ゼロであっても慌てる必要はありません。70歳まで働き、その間に毎月3万~5万円程度を積み立てていけば、400万〜700万円の資産を築ける可能性があります。

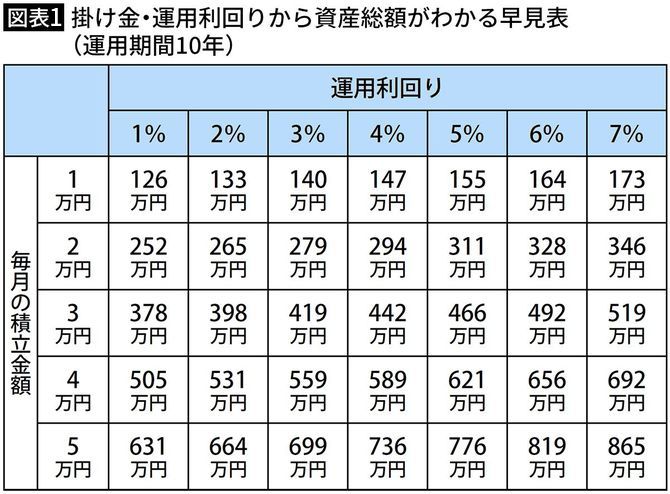

仮に10年間、積立投資をした場合、資産総額がいくらになるかをまとめたのが、図表1です。

縦の列には毎月の積立金額(1万円単位)、横の行には運用利回り(1~7%)をとっています。縦と横の交わるところにある金額が「毎月の積立金額が○万円・運用利回りが△%だった場合の資産総額」です。

60歳から70歳までの10年間、月5万円・運用利回り5%で運用ができれば、資産額は735万円になっているということです。

「400万〜700万円では十分ではないじゃないか」という声も聞こえてきそうですが、「年金の繰り下げ」も活用しましょう。

年金は70歳まで繰り下げる

70歳まで働いている時期は、年金受給を遅らせておきます。

年金を70歳から繰り下げ受給すると、65歳時点でもらえる金額より42%増えます。仮に65歳時点の年金額が年額180万円(月額換算15万円)ならば、70歳以降年額255.6万円(月額換算21.3万円)を毎年受給できるようになります。

安定的に入ってくる収入額が増えれば、資産運用に頼らなくても生活しやすくなります。

また、老後資金の柱となるお金には退職金があります。

厚生労働省「就労条件総合調査」(2023年)によると、退職金制度のある企業は74.9%。退職金額の平均は1896万円です。公務員の場合は2022年時点で平均2112万円となっています。

そして、退職金と並んで、大きな金額が入ってくる可能性があるのが、親の財産(遺産)です。MUFG資産形成研究所「退職前後世代が経験した資産承継に関する実態調査」(2020年)によると、親から自身が相続した財産額の平均は3273万円、中央値で1600万円となっています。

退職金や遺産で得たお金の一部を投資に回すことができれば、資産寿命を延ばしつつ、豊かな老後を送ることができるでしょう。