首相とも結び付きの強い財閥に不正会計疑惑

今年1月24日、米国のカラ売り専業調査会社ヒンデンブルグ・リサーチが、インド屈指の財閥でモディ首相とも結び付きの強いアダニ・グループが、モーリシャスのファンドなどを使って不正会計を行っているという調査レポートを発表し、同グループの株価がこの1カ月間で6割以上下がり、約20兆円の時価総額が吹き飛んだ。

同グループは2008年のリーマンショック以降の世界的低金利下で債務を膨らませ、インフラ事業への投資や企業買収で業容を拡大してきたため、今後の資金繰り次第では、経営破綻する可能性もゼロではない。株価は今も下がり続けている。さらに事件は、一財閥の問題に止まらず、こうした疑惑を放置してきたインド政府の信用をも揺るがしており、インド証券取引委員会が調査に乗り出す事態となった。

事件の概要や推移については、数多くの報道がされており、筆者自身もメディアに寄稿したりしたので、本稿では、事件の引き金を引いたヒンデンブルグ・リサーチについて焦点を当てて解説する。

同社はニューヨークにあり、社員はわずか10人ほど(創業者、4人のリサーチャー、その他社員)である。いわゆるカラ売り専業の調査会社で、企業の不正を暴き、それをレポートにして発表し、株価が下がった時点で、レポート発表前に行ったカラ売りで利益を得ている。

狙われた企業の株価は90%以上も下落

社名は1937年に爆発・墜落して36人の死者を出したドイツの飛行船ヒンデンブルグ号からとっており、同事故を回避可能だったヒューマンエラーによる惨事を象徴するケースとして命名したという。

創業してわずか6年だが、しっかりした調査で実績を積み重ね、同社がレポートを発表しただけで売りに入る自動プログラムを設定している投資家も少なくないといわれる。

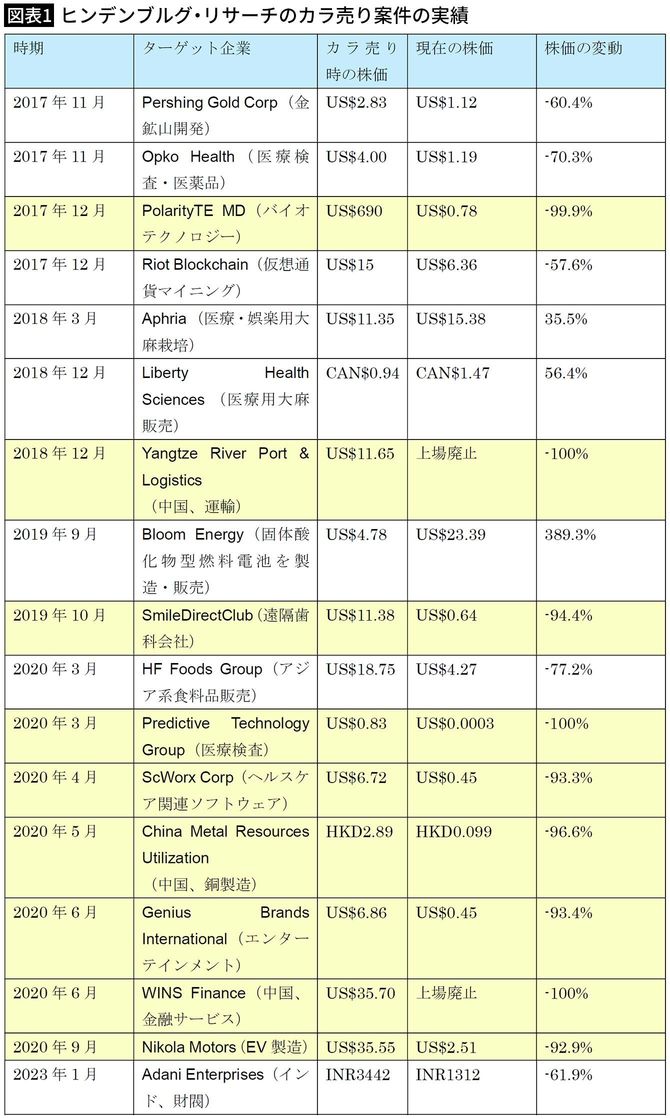

図表1は同社が手がけた主な案件の一覧表で、調査レポートを発表(その直前にカラ売り実行)した時点の株価と現在の株価を比較したものだ。17社のうち、レポート発表時点に比べて現在の株価のほうが低い会社は14社、90%以上下がった「完勝案件」は9社という赫々たる実績である。

また現在の株価のほうが高い会社は3社あるが、うち2社はいったん株価が半値以下になった後、経営を立て直したもので、下がった時点でカラ売りを手仕舞っていれば利益は出ていた(不祥事でいったんつぶれかけた会社が何年かたって持ち直すことは、オリンパスのように時々ある)。