REITに投資する3つの手法

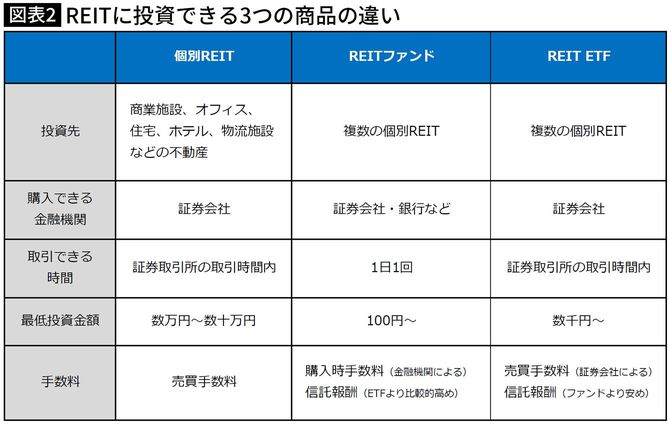

REITに投資する方法は「個別REIT」だけでなく、投資信託を通じてREITに投資をする「REITファンド」、ETFを通じてREITに投資する「REIT ETF」の3種類があります(図表2)。

個別REITは証券取引所に上場していますので、株式投資と同じ要領で売買できます。通常、株式投資は100株単位で取引されますが、REITは1口単位ですので、証券会社のウェブサイトに記載されている投資口価格で売買できます。全体の7割が20万円未満で購入できます。

REITファンドは複数の個別REITに投資する投資信託です。REITファンドを1本買えば、複数の個別REITに分散投資したのと同様の効果を得ることができます。

「東証REIT指数」や「S&P先進国REIT指数」など特定の指数との連動を目指すインデックスファンドもあれば、ベンチマークとの連動を目指さず複数の個別REITにアクティブ運用するアクティブファンドもあります。ネット証券を活用すれば100円と少額から購入可能。証券会社、銀行、郵便局などで扱っています。

ETF(上場投資信託)は、株式投資と同じ要領で売買できる投資信託です。REIT ETFはREITインデックスファンドが上場されたものがほとんどであり、東京証券取引所に上場されているREIT ETFは全てREITインデックスファンドです。

例えば、東証REIT指数連動を目指すETFに投資すれば、日本のREIT市場全体にまとめて投資したのと同じような効果が期待できます。REIT ETFは、商品によって1口、10口、100口単位で売買できます。

価格が割安かどうか判断できるNAV倍率

分配金利回りの高さを求めるならば、個別REITを買うのがいいでしょう。どの不動産(用途)にするかを踏まえた上で、個別REITを選ぶ基準は、分配金利回りに加えて出来高にも注目しておきましょう。流動性が高いほど取引しやすくなります。

第三者が客観的な視点で運用状況を評価した格付けも個別REIT選びの基準になります。格付けはおおむねAAA~Cの9段階に分かれていて、AAAに近いほど安全で収益性の高い投資信託であると考えられます。

現在の取引価格が割高か割安かを判断するには、NAV倍率が参考になります。NAV倍率とはREITの1口あたりの価格が純資産額の何倍なのかを表すもので、この倍率が1倍以下であれば割安、1倍を超えるようなら割高と考えることができます。

資金に余裕があるなら、自分で複数のREITを組み合わせて購入し、分散投資することも忘れずに。