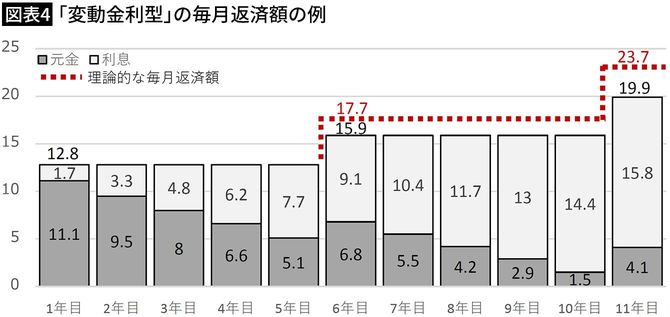

金利上昇時の「変動金利型」は元金部分が“右肩下がり”

図表4は、5年で2%の金利アップという「固定金利選択型」と同じ条件で「変動金利型」を試算したものだ。半年に1回金利を見直す一般的な「変動金利型」のしくみを反映して、ここでは、半年ごとに0.2%ずつ金利がアップする設定にした。

グラフを見ると、毎月返済額は約12.8万円→約15.9万円→約19.9万円というように増えていく。図表3の「固定金利選択型」の例に比べて比較的穏やかに見えるかもしれないが、これは、当初の適用金利の低さと「1.25倍ルール」によるものだ。

たとえば、6年目の毎月返済額は約15.9万円だが、理論的には約17.7万円となるはずだった。

だが、見た目には家計に優しく見える毎月返済額の水面下では、どんどん逃げ場がなくなる危険性があることを知っておきたい。

グラフの毎月返済額の内訳を見てみよう。「全期間固定型」や「固定金利選択型」と異なり、金利上昇時には、「変動金利型」では元金部分(濃い灰色)は右肩下がりのトレンドになっている点に注目してほしい。そう、当初に想定した返済計画(図表1)では元金部分は右肩上がりのトレンドであったものが、そうなっていないことは、実は、大変恐ろしい事態を招きかねないことを意味している。

金利がアップしても、「5年ルール」によって固定された毎月返済額の中で利息部分を確保された結果、元金部分に充てられる額は予定より少なくなってしまう。すると、当初の予定よりローン残債が多く残っているから、それに対応する利息は当初の予定より多くなる。そのため、その次の月も、元金部分に充てられる額は予定より少なくなるということを繰り返すため、金利上昇時には元金は右肩下がりのトレンドを描く。

では、次の5年に入るときにきちんと再計算して臨もうとすると当然に毎月返済額はアップすることになるが、追い打ちをかけるのが「1.25倍ルール」だ。たとえば、毎月返済額を約17.7万円にすれば残り30年の返済で完済を目指せるはずとの試算になっても、「1.25倍ルール」によって、毎月返済額は約15.9万円(=約12.8万円×1.25倍)に引き下げられる。

約17.7万円と約15.9万円の差額は、毎月返済額の内訳のうち元金部分を少なくする形で調整される。

毎月返済額の全額が利息で占められるという事態

想定より多く残ったままの元金には、当然にたくさんの利息がかかる。元金が減らない限り、金利が上昇すると、利息負担は増える一方だ。気が付けば、毎月返済額に占める利息負担がどんどん大きくなり、「いくら返済しても利息に充てられるばかりで元金が減らない」という状態になる。

図表4について、毎月返済額の10年目の内訳を見ると、約15.9万円のうち元金部分は約1.5万円に過ぎず、利息部分が約14.4万円で約9割を占めるという結果になった。

さらに金利がアップして利息負担が増えたときは、毎月返済額の全額が利息という事態も実際に発生したことがある。利息が毎月返済額を上回ったときには、「未払い利息」として、次の5年の返済に入る前に支払いを求められる。払えなければ次の5年は毎月返済額の全額が利息という事態もあり得る。