金融商品の「手数料」と「リスク」を正しく認識する

金融機関から金融商品をお勧めされた際は、まず手数料を気にするべきです。たとえば株であれば「売買手数料」、投資信託であれば、買うときにかかる「販売手数料」、持っている間ずっとかかる「信託報酬」。仕組債であれば、サヤ抜きはどれくらいされているのかという点です。

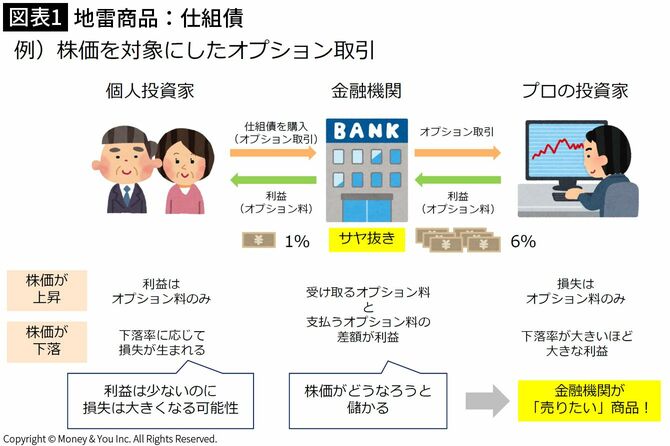

株価を対象にしたオプション取引が組み込まれている仕組債の場合、株価がいくら上昇したとしても、仕組債の購入者が得られる利益はあらかじめ決まったオプション料だけです。それに対して、株価が下落した場合は、下落するほど大きな損失を被ります。投資のリスクとリターンにはトレードオフ(比例の関係)があるといわれますが、仕組債の場合は、損失のリスクに見合ったリターンが得られません。

「成績優秀な商品=買うべき商品」ではない!

金融機関はプロの投資家とオプション取引を行うことで、株価がどうなろうと儲かるようにしています。そのうえ、プロの投資家から受け取るオプション料から、個人投資家に支払うオプション料を大きくサヤ抜きしているのです。図表1を見ればわかりますが、金融機関はリスクを全く取らずに年5%の利益が出ていることがわかります。

そもそも、投資初心者の多くは、金融商品の手数料がどれくらいかかるかを理解していない人が多いのが実情です。例え提案されたときに、その商品がいくら成績優秀だとしても、手数料や信託報酬にかかるコストが高ければ、そのコストを上回る成績を残し続けるのは至難の技です。また、上回る成績を出すためにはリスクも当然高くなっていることを理解しなければなりません。

金融商品の簡単な仕組みやコストについては、初心者向けに資産運用について解説している本を1冊読むことで学ぶことができます。商品を購入する際には、自分でもある程度勉強して、窓口の担当者に不安や疑問などを質問して解消しておくとより安心です。