世界大不況の引き金を引いたリーマン・ショックから1年が経った。沈没する企業が続出する一方、JPモルガン・チェースやゴールドマン・サックス など金融猛禽類たちは即、復活を果たしている。両者を分けたものは何だったのか? 国際経済小説の第一人者が、その内実をレポートする──。

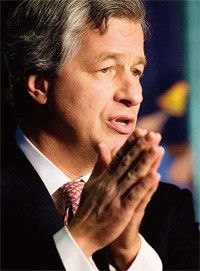

勝ち組の代表、JPモルガン・チェースのジェイミー・ダイモンCEO。資料を読み込む能力が卓抜である。(写真=AP Images、PANA)

ダイモンはまた、ウォール街の投資銀行にありがちな、複雑な金融技術を駆使できる自分たちが「マスター・オブ・ユニバース(世界の支配者)」であるという奢りを排し、銀行業は単に一つのビジネスの形態にすぎず、顧客の望む物を提供し、会社の状態をきちんとバランスシートに反映させなくてはならないという考え方を徹底した。

2006年の初頭から住宅ローン市場に影を差すデータがぽつぽつ現れ始めると、ダイモンは、不動産証券化部門のトップや審査部門と議論を重ねた末、住宅ローンの貸し出し基準を厳しくし、融資額を減らすよう命じた。

その時点では、他の金融機関は、住宅ローンに積極的だったので、他行からCDSを買ってリスク・ヘッジに努めた。同行に積極的にCDSを売っていたのが、今回の負け組の一角であるメリルリンチだった。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント