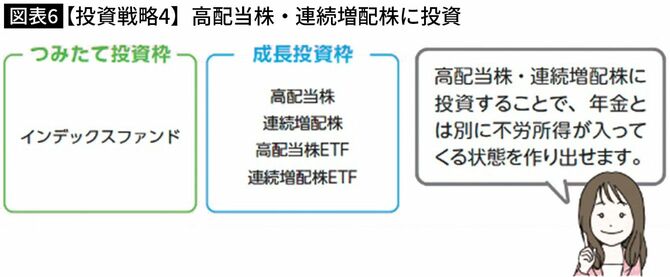

高配当株や連続増配株で定年後に不労所得を受け取る

定年後は一般に資産を切り崩しますが、資産が減っていく様子を見ているだけだと、不安になりがちです。資産の一部を高配当株や連続増配株にすると配当金の形で不労所得が得られます。個別銘柄を選ぶのに抵抗がある場合は、高配当株ETF・増配株ETFの活用も検討しましょう。

定年後に、資産1000万円を高配当株に入れ替えるのも一つの手です。配当利回り4%なら、毎年40万円の配当が非課税で受け取れます。ただし、米国株の配当金は新NISAであっても10%の米国課税があるのでご注意ください。

定年後に入れ替えるのではなく、早いうちに、株価上昇が期待できる高配当株に投資する手もありです。65歳までに投資した1000万円が3000万円に値上がりした場合、配当利回り4%なら、毎年120万円の配当が非課税で受け取れる計算です。

新NISA以外に、預貯金などコア資産をしっかり築けているならば、つみたて投資枠も高配当株に投資する手もあります。サテライト資産100%で使うという戦略です。

つみたて投資枠には、指定インデックス以外のインデックスファンドもラインアップされています。指定インデックス以外のインデックスファンドが「つみたて投資枠」の対象になるためには、「純資産総額50億円以上」「5年以上運用実績」などの条件をクリアする必要があります。

現状、高配当株インデックスファンドでつみたて投資枠にラインアップされているのは、「野村インデックスファンド・米国株式配当貴族」「野村インデックスファンド・米国株式配当貴族・為替ヘッジ型」「楽天・米国高配当株式インデックス・ファンド」の3本です。気になる信託報酬ですが、野村が年0.55%、楽天が0.192%ですので、後者を選んだ方が断然得です。

新NISAは神改正により自由度が高まりました。その分、戦略の幅も大きく広がります。

自分にあった活用法を見つけ、資産形成に励んでいきましょう。

Money&You代表取締役。中央大学商学部客員講師。早稲田大学オープンカレッジ講師。ファイナンシャルプランナー三田会代表。慶應義塾大学経済学部卒業後、アフラックにて資産運用リスク管理業務に6年間従事。2015年に現会社を創業し現職へ。日テレ「カズレーザーと学ぶ。」、フジテレビ「サン!シャイン」、BSテレ東「NIKKEI NEWS NEXT」などテレビ・ラジオ出演多数。ニュースメディア「Mocha」、YouTube「Money&YouTV」、Podcast「マネラジ。」、Voicy「1日5分でお金持ちラジオ」運営。『はじめての新NISA&iDeCo』(成美堂出版)、『定年後ずっと困らないお金の話』(大和書房)など書籍110冊超、累計190万部。日本年金学会会員。ファイナンシャルプランナー(CFP®)。1級FP技能士。日本証券アナリスト協会 認定アナリスト(CMA)。宅地建物取引士。日本アクチュアリー会研究会員。X(@yorifujitaiki)