まずは、新NISAの改正内容をさらっと確認

NISAは2024年からアップグレードされます。図表1は新NISAと旧NISAを比較したものです。大きく変わる点を赤字にしています。

大きく変わる点は次の6つです。

② 非課税期間が無制限(一生涯、運用益に税金がかからない)

③ 年間の非課税投資額枠が大幅拡大(一般NISA年120万円→成長投資枠年240万円、つみたてNISA年40万円→つみたて投資枠年120万円)

④ つみたて投資枠と成長投資枠を併用できる(合わせて年間360万円投資可能)

⑤ 1人あたり生涯投資枠1800万円が設定(つみたて投資枠のみで1800万円投資可能、成長投資枠のみは1200万円が上限)

⑥ 売却枠の再利用が可能(売却した翌年に非課税枠が復活。復活する金額は投資元本ベース)

新NISAで投資できる商品とは

投資商品については、つみたて投資枠はつみたてNISAと同じく、国が定めた条件をクリアした投資信託・ETFであり、本稿執筆時点で約270本あります。

成長投資枠は、一般NISAを基本的に踏襲しますが、「株式の整理銘柄・監理銘柄」「信託期間20年未満の投資信託」「高レバレッジ型の投資信託」「毎月分配型の投資信託」が除外されます。投資信託協会のリストによれば、本稿執筆時点で投資信託は約1800本程度となっています。いずれも長期の資産形成に向かない商品なので除外されました。

新NISAは「コア・サテライト戦略」が実践できる

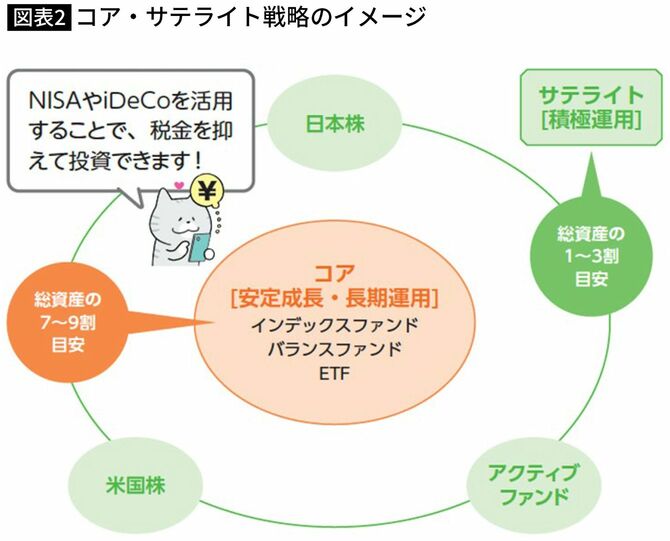

コア・サテライト戦略は、お金を減らさずに増やすことを目指す戦略。自分の資産を長期安定成長の「コア資産」と積極運用の「サテライト資産」に分けて運用します。

実は、コア・サテライト戦略は、銀行・生損保などのプロの機関投資家も採用する投資戦略。機関投資家は、コア・サテライト戦略を活用して資産配分を決めています。

実際、運用成績のほぼ9割は資産配分で決まると多くのレポートで証明されています。

機関投資家はそのことを知っているため、決めた資産配分にしたがって、投資を粛々と行っているのです。

コア・サテライト戦略では、資産の7割から9割をインデックスファンド・バランスファンドなどのコア資産、残りの1割から3割を株式やアクティブファンドのサテライト資産に分けて運用します。

コア資産とサテライト資産の違いは、リスクの大きさです。コア資産はリスクが控えめの「守りの資産」、サテライト資産はリスクが高めの「攻めの資産」。守りを固めつつ攻めることで、お金を減らさずに増やすことができます。

新NISAでは、コア資産100%で運用する戦略や、コア資産とサテライト資産のハイブリッドで活用する戦略もあります。

既に資産運用をしていてコア資産を十分に築いているのであれば、サテライト資産100%で使うという戦略もあることでしょう。

新NISAを最大限活用できる4つの投資戦略

新NISAの活用方法としては、次の4つのパターンが考えられます。

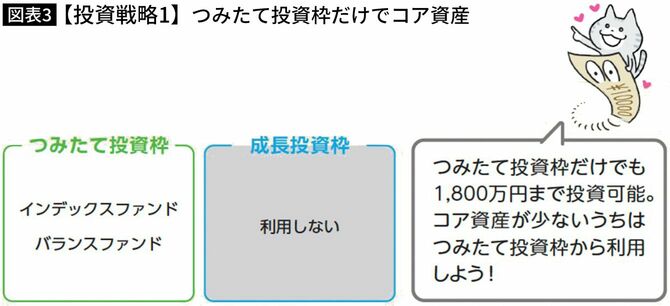

これから投資を始めるなら、つみたて投資枠だけを活用してコア資産を作りましょう。

投資をしたことがない人が投資に対してもっとも不安に思うことは、「お金が減ってしまうかもしれない」ということでしょう。

投資のリスクをなくすことはできませんが、投資のリスクと上手に付き合って、お金を堅実に増やす方法はあります。それは、長期・積立・分散投資に取り組むことです。

金融庁「はじめてみよう! NISA早わかりガイドブック」には、1989年以降、毎月同じ金額ずつ国内外の株式と債券に分散して積立投資した場合の年間収益率が紹介されています。

保有期間5年の場合、100万円が5年後に74万円~176万円となり、投資収益率の分布はバラバラで、元本割れをしている時期があります。

保有期間20年の場合は、100万円が20年後に186万円~331万円になっています。投資収益率の分布は年率2%~8%の間に収まっています。少なくとも1989年以降のデータでは元本割れとなったケースはありません。

長期・積立・分散投資によって元本割れリスクを減らしながら堅実に増やせる可能性が高い、というわけです。

また、投資にかかる費用をどれだけ低く抑えるかも大切です。

つみたて投資枠の細かい要件は色々ありますが、重要なのは、投資信託を保有している間ずっとかかる手数料「信託報酬」です。インデックスファンドと一口に言っても、国内株式は年0.50%以下、海外株式は年0.75%以下と意外と高い水準です。

月5万円を30年投資すると信託報酬の違いで430万円の差も

個人投資家に人気の高い商品には、世界株インデックスファンド「eMAXIS Slim全世界株式(オール・カントリー)」があります。本稿執筆時点の純資産総額は1兆7987億円と同種ファンドで他を寄せ付けない人気ぶりです。

世界株インデックスファンドは、全世界の株式市場に1本だけで手軽に、先述の「分散投資」ができてしまう便利な商品です。

「eMAXIS Slim全世界株式(オール・カントリー)」の信託報酬は年0.05775%です。

しかし、全世界株に投資するインデックスファンドは他にもたくさんあり、信託報酬の高いものには「eMAXIS全世界株式」という商品があります。「eMAXIS Slim全世界株式(オール・カントリー)」と商品名は似ていますが、全く別の商品であり、信託報酬は年0.66%です。

同じ指数に連動する商品なら運用成績に差はほぼありませんが、信託報酬の差だけ資産額が開いていきます。

仮に両商品に月5万円ずつ投資し、運用利率を年5%とした場合、30年後の資産額は「eMAXIS Slim全世界株式(オール・カントリー)」が約4117万円、「eMAXIS全世界株式」が約3687万円と、430万円の差になります。

投資商品は、リスク許容度(いくらまで損に耐えられるかの度合い)に合わせて選びましょう。リスク許容度は人によって異なります。すべての人に適する商品はあり得ないからです。

リスク許容度が低いのであれば1本で株や債券に投資する「バランスファンド」を選ぶのが良いでしょう。逆に、積極的にリスクを取りたいならば、米国株に投資する「インデックスファンド」や世界株に投資する「インデックスファンド」が候補になってくるでしょう。

成長投資枠でプラスリターンを狙う

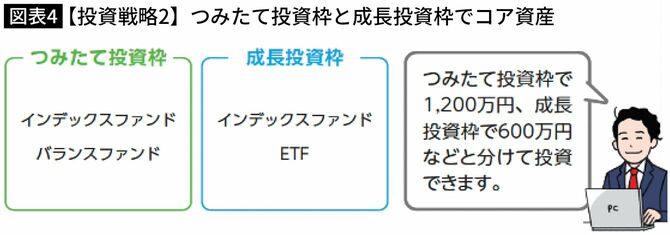

つみたて投資枠でバランスファンドやインデックスファンド、これに加えて成長投資枠でしか購入できないインデックスファンドやETFを活用するという戦略もあります。

たとえば、成長著しいNASDAQ100に投資を行う投資信託や連続増配株に投資を行う投資信託などがあります。

成長投資枠は、一定の商品が除外されているとはいえ、投資すると損するような高コスト商品が多いため、商品選択は慎重にしなければならないものの、プラスアルファのリターンを狙う戦略が可能です。

たとえば、現状、NASDAQ100に低コストで投資するなら「ニッセイNASDAQ100インデックスファンド」一択と言って良いでしょう。信託報酬は年0.2035%です。

連続増配株のインデックスファンドには「Tracers S&P500配当貴族インデックス(米国株式)」があります。S&P500構成銘柄であることに加えて、25年以上連続増配を続けている銘柄によって算出される「S&P500配当貴族指数」と連動する投資信託であり、信託報酬は年0.1155%です。

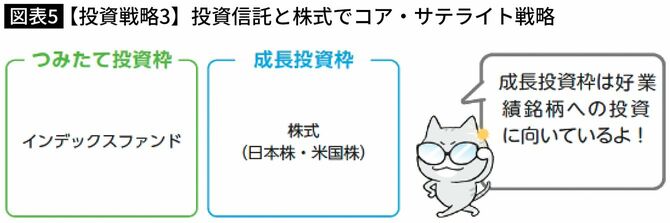

つみたて投資枠でインデックスファンドに投資しながら、成長投資枠で個別株に投資する戦略もあります。

NISAは利益を出さないと全く恩恵が受けられない制度ですので、株式投資の銘柄は好業績株に中長期の目線で投資することをおすすめします。株式投資でも、投資信託と同じく堅実に利益を積み上げる銘柄選び・長期保有がベターです。

最近は、各社の株式分割が進み、各証券会社で1株(単元未満株)から投資できるようにサービス拡充が進んでいるため、成長投資枠で個別株に少額投資したいという人は増えてくるでしょう。

日本株は、1株で優待がもらえる銘柄もあります。注目は自社・グループ会社の製品が割引で購入できる優待です。

たとえば、ダイドーグループホールディングス(2590)ならグループ企業の飲料やゼリーなどが10〜25%割引で購入できます。日本ケミファ(4539)でもハンドクリーム、基礎化粧品、など自社ヘルスケア商品が30%〜60%割引に。松風(7979)では薬用歯磨などが30%〜60%割引で購入できるようになります。

インフレで家計が苦しい世の中ですから、効果的に取り入れるのもよいでしょう。

逆に、コア資産を十分に築いているのであれば、成長投資枠がメインで、つみたて投資枠がサブという使い方をする方もいるでしょう。

その場合に、つみたて投資枠の使い方はひと工夫したいところです。

成長投資枠で日本株を買う場合は、つみたて投資枠では「除く日本」や「MSCI-KOKUSAI指数連動型」の投資信託に投資をすることで、分散投資効果を高めながら全世界株に投資することができます。

成長投資枠で米国株を買う場合は、つみたて投資枠で「除く米国」の投資信託に投資をするという具合です。現状、「除く米国」の投資信託は「楽天・全世界株式(除く米国)インデックス・ファンド」しかないので、両投資枠を通じて全世界株に投資をする場合は、こちらになるでしょう。信託報酬は年0.202%です。

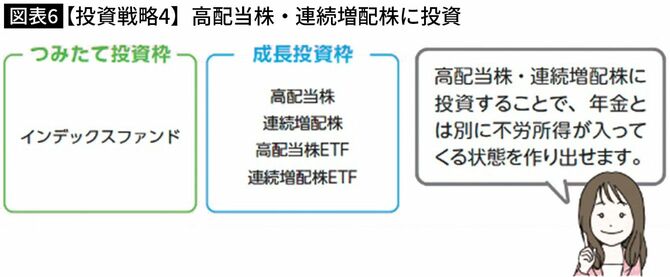

高配当株や連続増配株で定年後に不労所得を受け取る

定年後は一般に資産を切り崩しますが、資産が減っていく様子を見ているだけだと、不安になりがちです。資産の一部を高配当株や連続増配株にすると配当金の形で不労所得が得られます。個別銘柄を選ぶのに抵抗がある場合は、高配当株ETF・増配株ETFの活用も検討しましょう。

定年後に、資産1000万円を高配当株に入れ替えるのも一つの手です。配当利回り4%なら、毎年40万円の配当が非課税で受け取れます。ただし、米国株の配当金は新NISAであっても10%の米国課税があるのでご注意ください。

定年後に入れ替えるのではなく、早いうちに、株価上昇が期待できる高配当株に投資する手もありです。65歳までに投資した1000万円が3000万円に値上がりした場合、配当利回り4%なら、毎年120万円の配当が非課税で受け取れる計算です。

新NISA以外に、預貯金などコア資産をしっかり築けているならば、つみたて投資枠も高配当株に投資する手もあります。サテライト資産100%で使うという戦略です。

つみたて投資枠には、指定インデックス以外のインデックスファンドもラインアップされています。指定インデックス以外のインデックスファンドが「つみたて投資枠」の対象になるためには、「純資産総額50億円以上」「5年以上運用実績」などの条件をクリアする必要があります。

現状、高配当株インデックスファンドでつみたて投資枠にラインアップされているのは、「野村インデックスファンド・米国株式配当貴族」「野村インデックスファンド・米国株式配当貴族・為替ヘッジ型」「楽天・米国高配当株式インデックス・ファンド」の3本です。気になる信託報酬ですが、野村が年0.55%、楽天が0.192%ですので、後者を選んだ方が断然得です。

新NISAは神改正により自由度が高まりました。その分、戦略の幅も大きく広がります。

自分にあった活用法を見つけ、資産形成に励んでいきましょう。