終身保険はお金が増えにくい

【有司】なるほど。でも、「お金が戻ってくる保険」もありますよね。僕も入っていますけど。

【後田】そうですね。五十嵐家が入っている保険でいえば、終身保険と学資保険は、例えば10年後とか20年後とかに、まとまったお金が「返戻金」として返ってきます。いわゆる「掛け捨てではない保険」です。こうした「お金が戻ってくる保険」は、貯蓄や運用を目的とした商品として案内されています。ただ、要するに、将来のために、自分のお金を「積み立て」ていくという構造で、預金や投資信託の積み立てなどと変わりません。

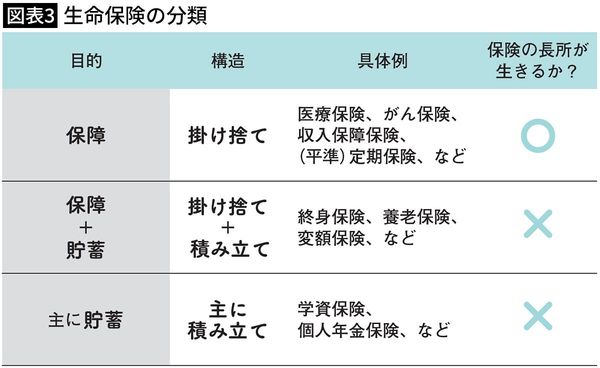

そして、保険の場合、貯蓄のつもりで利用していても、販売手数料などが高くて、積み立てに回るお金は少ないんです。一方、「掛け捨て」の保険は、万が一のときに備える、保障だけが目的です。図表3のように分類できます。

【有司】終身保険や学資保険は「×」なんですね。

【後田】はい。五十嵐さんがお入りになっている「終身保険」も、手数料などの諸経費が高いので、お金が増えにくいんです。

【有司】本当ですか⁉

【後田】はい。

手数料は良心的な投資信託の約20倍

【後田】『投資の大原則』(日本経済新聞出版)という本――バートン・マルキールとチャールズ・エリスという投資の世界で高名な人たちが書いた本ですが――その中に、こんな記述があります。

「終身保険はあなたが必要とする生命保険機能に、コストが高い投資プログラムが付け加えられている」

残念ながら、そういう仕組みなんです。この説明は、保険の専門家の言葉ではありませんが、私が「お金が戻ってくる保険」について考える際、最もわかりやすいと感じたものです。保険で本当に必要なのは保障であって、貯蓄や投資の仕組みではない。そうであれば、保障と貯蓄がセットになった商品は利用しなくていいと納得できました。終身保険は、良心的な投資信託と比較すると、少なくとも20倍近い手数料がかかる仕組みですから(*5)。

【有司】20倍!

【後田】保険が、保険料を払って保険金などを受け取る仕組み、つまり保険が「お金をお金に換える仕組み」である限り、運営側の経費などが高いと、利用者が受け取るお金は確実に減ります。例えば、私たちが今飲んでいるコーヒーのカップであれば、デザインがいいから気持ちが上がるとか、金額換算できない価値もあるかと思います。でも、保険や投資信託のような金融商品は違います。仮にお金を増やしたい場合、手数料が0.5%と5%の商品では、魔法のような運用方法でもない限り、後者が不利に決まっていますよね?

【有司】確かに、それはわかりやすいですね。複雑な気持ちになりますけど。

【後田】まあ、そうですよね。

(*5)個人投資家に人気が高い投資信託「eMAXIS Slim(イーマクシススリム)全世界株式(オール・カントリー)」(通称「オルカン」)の場合、信託報酬は0.05775%以内。これに対して、終身保険の場合、初年度の代理店手数料率を年間保険料の30%として、「契約期間は30年で、他に一切費用がかからない」という非現実的な設定で計算しても、費用は年率1%。良心的な投資信託(例えば「オルカン」)の約17倍となる。また、T&Dフィナンシャル生命保険のサイトには、不完全ながら情報が開示されているので、これに基づく試算も示す。投資信託で保険料を運用する「ハイブリッドつみたてライフ(告知あり型)」の場合、保険期間中「契約締結関連:年率0.38%~3.37%」「死亡保険金関連:年率0.0060%~15.3015%」「資産形成サポート金関連:年率0.2950%~4.8196%」「運用関連:年率0.275%~年率0.517%」などの費用がかかる。上記のうち、最も低い年率をそれぞれ選んで合計しても0.956%、最大では24%。最低でも、良心的な投資信託の約17倍の費用がかかる計算だ