2024年1月にスタートした新NISAをきっかけに、まずは投資信託の積立から投資を始める人も多いだろう。

ただ、新NISAで投資できる銘柄は「つみたて投資枠」で225本、「成長投資枠」では投資信託だけでも1,196本もあり(2024年5月17日時点、SBI証券の場合)、「どんな商品を選んだらよいのかわからない」と悩む人もいるかもしれない。

この記事ではSBI証券で新NISAを始める初心者に向けて、積立投資における銘柄選定のポイントや、おすすめの銘柄を8本厳選して紹介する。

SBI証券で積立投資をスタートする人はもちろん、その他の金融機関を選ぶ人にとっても、自分に合った銘柄を選択する参考にしてみてほしい。

目次

新NISAで積立投資する際の銘柄選定のポイント

まず、新NISAで積立投資する際の銘柄選定のポイントを解説する。

SBI証券のWEBサイトにはには、投資信託をさまざまな条件で検索できる「パワーサーチ」機能がある(トップページの「銘柄をさがす」>投資信託>パワーサーチ)。

パワーサーチ画面の「詳細な条件で絞り込む」をクリックすると、詳細な条件で投資信託を絞り込むことができるので、以下3点のポイントを踏まえて銘柄をリサーチしていくとよいだろう。

リスク許容度に応じた投資信託の種類を選択する

NISAの「つみたて投資枠」で選定できる投資信託は3種類ある。

| 投資信託の種類 | 概要 | こんな人に おすすめ |

|---|---|---|

| 国際株式型 | ・日本を含む、世界中の株式に投資できる ・全世界を対象にしたもの、先進国のみを対象にしたもの、新興国のみを対象にしたもの、米国株のみを対象にしたものなどがある |

外国株の成長に期待する人 |

| バランス型 | ・株式だけではなく、債券や不動産(REIT)にも投資できる | さまざまな商品に資産を分散し、できるだけリスクを抑えて安定的に運用したい人 |

| 国内株式型 | ・日本の株式に投資できる ・主なファンド指数は日経平均やTOPIX |

日本経済・日本企業を応援したい人 |

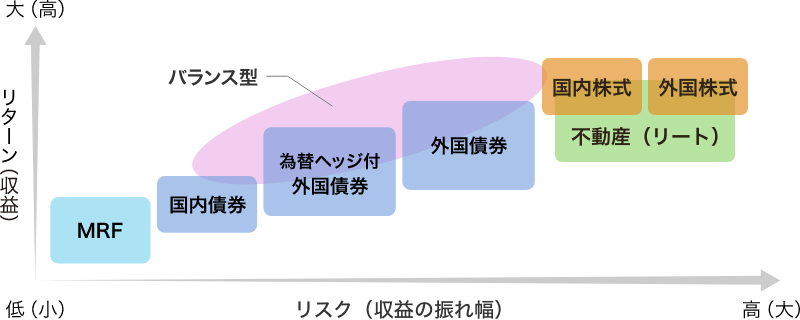

一般的には、国内よりも海外、先進国よりも新興国、債券よりも株式や不動産の方がよりハイリスク・ハイリターンであるとされている。

金融商品ごとのリスクとリターン

初心者はまず「自分はどのくらいのリスクを取れるだろうか?」という点と、「自分の保有資産を俯瞰し、どのような地域・商品に資産を分散させたらよいか?」という2つの観点で考えよう。

例えば、「投資は初めてなのでできるだけリスクは抑えたい」と思うなら、バランス型の中から債券も組み込まれている投資信託を選ぶとよいだろう。

「日本円の預金は十分あるので、せっかくならNISAでは海外の株式に投資したい」と思うなら、国際株式型を選ぶとよい。

NISA口座以外も含めた自分の資産全体で、自分のリスク許容度に合うポートフォリオにすることが大切だ。

純資産額が少なすぎる銘柄は避ける

投資信託の「純資産額」はファンドの大きさを示す。例えば、100人の投資家が1万円ずつ投資した場合、100万円が純資産額となる。

基本的には、運用が上手くいっている銘柄は投資家から人気を集め、投資信託の純資産額は増える。

純資産額が少ないと運用会社が分散投資をしづらくなり、運用の継続が難しくなることもあるため、純資産額が少なすぎる銘柄は避けた方がよい。

SBI証券のパワーサーチでは、純資産額ごとに投資信託をソートできる。目安として純資産額が100億円以上を選んでおくと安心だ。

信託報酬が低いものを選ぶ

信託報酬とは、投資信託を保有している間にかかる一種の「手数料」だ。投資家が直接支払うわけではなく、自動的に計算され、投資信託の基準価額に日々反映される。

信託報酬は、指数に連動する「インデックスファンド」がもっとも低く、さまざまな資産を組み入れた「バランスファンド」や、より高いリターンを目指す「アクティブファンド」は比較的高めに設定されている。

当然のことながら、信託報酬は低いに越したことはない。最初の1本目にはまず「インデックスファンド」がおすすめだ

ただし、バランスファンドやアクティブファンドが必ずしも悪いわけではない。さまざまな資産に分散投資をしたいならバランスファンドを選択するのもよいし、リスクを許容し、運用方針に共感するなら「アクティブファンド」を選んでもよいだろう。

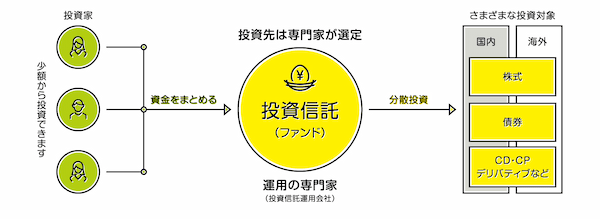

積立投資する銘柄の数について、「何を選んだらよいかサッパリわからない」という投資初心者なら「まずは1本」で十分だ。なぜなら、投資信託という金融商品自体、さまざまな資産に分散投資をしているからだ。

たとえば、「オルカン」の略称で人気のeMAXIS Slim 全世界株式(オール・カントリー)であれば、全世界の約3,000銘柄の株式が組み入れられている。

複数購入するにしても、管理が複雑にならないように多くて5銘柄程度にとどめておく方がよいだろう。

SBI証券の新NISA(旧つみたてNISA)でおすすめの銘柄8選

SBI証券の新NISAつみたて投資枠(旧つみたてNISA)で投資を考えている初心者に向けて、おすすめしたい投資信託の銘柄を8本厳選して紹介する。

国際株式型のおすすめ銘柄

国際株式型は国内外の株式に投資できる投資信託だ。いずれの銘柄も総じて過去の運用成績がよく、新NISAの投資銘柄の中では人気を集めている。

国際株式型は投資信託によって投資する国やその構成比に違いがある。具体的にどのような国の企業にどのくらいの割合で投資しているのかに注目してみよう。

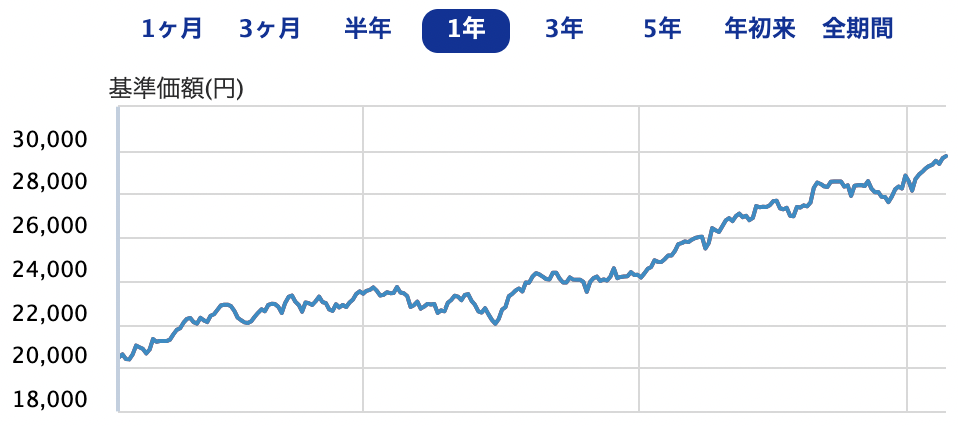

eMAXIS Slim 米国株式(S&P500)

eMAXISSlim 米国株式(S&P500)は、アメリカの代表的な株価指数であるS&P(スタンダード・アンド・プアーズ)500指数に連動することをめざすインデックスファンドだ。

S&P500の構成銘柄は厳しい基準で選ばれており、1957年に導入されて以来年平均で約10%の上昇率を記録している。

| 連動指数 | S&P500(円換算ベース) |

|---|---|

| 純資産額 | 42,056.57億円 |

| 管理費用 (含む信託報酬) |

0.09372% |

| 100万円保有した場合の年間の信託報酬 | 937円 |

| ファンドの種類 | インデックス |

本ファンドは、中長期的な視点で成長が期待できる米国を代表する約500社に投資することができ、eMAXIS Slim 全世界株式(オール・カントリー)とともに多くの投資家に支持されている。

米国への投資に興味があればぜひ検討してほしい投資信託だ。

| 年数 | リターン(年率) |

|---|---|

| 1年 | 41.61% |

| 3年 | 21.76% |

| 5年 | 20.58% |

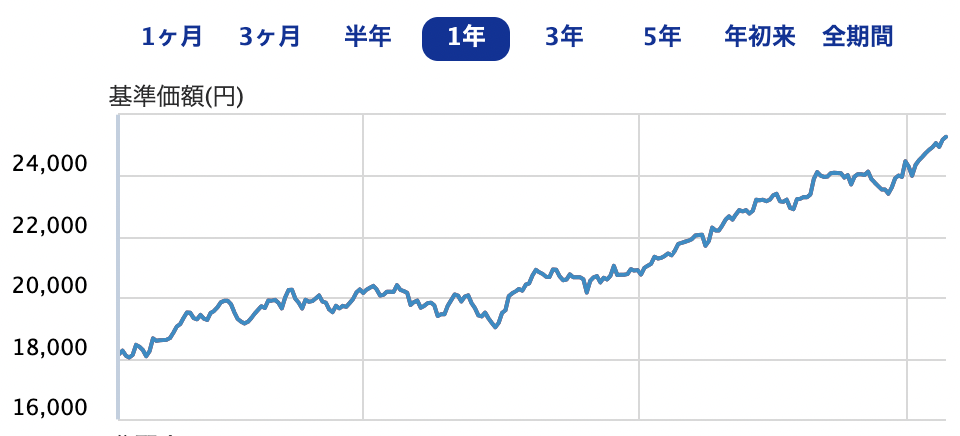

eMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 全世界株式(オール・カントリー)は「オルカン」の略称で人気が高い、日本を含む全世界の株式に分散投資できるインデックスファンドだ。

| 連動指数 | |

|---|---|

| 指数 | MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース) |

| 純資産額 | 30,750.83億円 |

| 管理費用(含む信託報酬) | 0.05775% |

| 100万円保有した場合の年間の信託報酬 | 578円 |

| ファンドの種類 | インデックス |

投資信託の管理・運用に発生する手数料である信託報酬を含む管理費用は、業界最低水準で、純資産額も非常に大きい。

ベンチマークとする指数の「MSCI All Country World Index」 は、米国の金融サービス企業「MSCI Inc.(モルガン・スタンレー・キャピタル・インターナショナル社)」が算出する株価指数で、先進国23カ国及び新興国24カ国の大型株と中型株のうち、最も時価総額が大きい約3,000銘柄で構成されている。

国連によると、世界の人口は2030年までに85億人に達し、2050年には97億人に増加すると予測されている。今後どの国や分野が成長するかを予測するのは難しいが、人口拡大に伴って世界経済全体は伸長する可能性がある。

本ファンドは世界経済全体に投資したい人におすすめの銘柄の1つといえるだろう。

| 年数 | 1年 | 3年 | 5年 |

|---|---|---|---|

| リターン(年率) | 34.30% | 17.39% | 16.70 % |

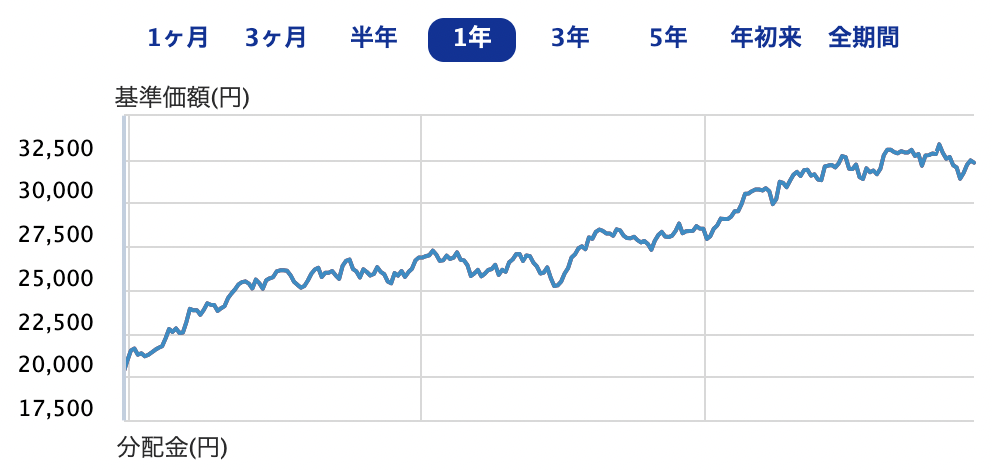

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

<購入・換金手数料なし>ニッセイ外国株式インデックスファンドは日本を除く主要先進国の株式に投資し、MSCIコクサイ インデックスに連動する投資成果を目指すものだ。

| 連動指数 | MSCIコクサイ インデックス(配当込み、円換算ベース) |

|---|---|

| 純資産額 | 68,892.5億円 |

| 管理費用(含む信託報酬) | 0.09889% |

| 100万円保有した場合の年間の信託報酬 | 989円 |

| ファンドの種類 | インデックス |

MSCIコクサイ・インデックスは、アップルやマイクロソフト、アマゾン・ドット・コム、アルファベットなど世界の大手企業を中心に構成されているため、世界的企業の成長を運用成績に反映することが期待できる。

構成する企業の業種も幅広い。最も多いのは情報技術産業で全体の4分の1を占めている。他にも金融、不動産など1,247銘柄に分散投資している。

| 年数 | 1年 | 3年 | 5年 |

|---|---|---|---|

| リターン(年率) | 43.54% | 21.21% | 19.91% |

iFreeNEXT NASDAQ100インデックス

iFreeNEXT NASDAQ100インデックスは、NASDAQ100指数との連動を目指すものだ。

| 連動指数 | NASDAQ100指数(配当込み、円ベース) |

|---|---|

| 純資産額 | 10,964.9億円 |

| 管理費用(含む信託報酬) | 0.495% |

| 100万円保有した場合の年間の信託報酬 | 4,950円 |

| ファンドの種類 | インデックス |

NASDAQは世界最大級の新興企業向け株式市場だ。NASDAQ100指数はアメリカのNASDAQ取引所上場銘柄のうち、時価総額上位100社から構成され、テクノロジー企業の構成比率が高いという特徴がある。

eMAXIS Slim 全世界株式(オール・カントリー)やeMAXIS Slim 米国株式(S&P500)よりも信託報酬は高いが、直近のリターンは下記の通り高くなっている。

| 年数 | 1年 | 3年 | 5年 |

|---|---|---|---|

| リターン(年率) | 60.00% | 24.87% | 27.91% |

バランス型のおすすめ銘柄

バランス型ファンドは、複数の異なる資産クラス(株式、債券、金融商品など)を組み合わせた投資信託だ。インデックスファンドに比べて信託報酬は高い傾向にあるが、1本だけでリスク分散できるメリットがある。

バランスファンドの中でも、資産の構成比によってリスクは変わってくる。自分のリスク許容度や目標に合わせて最適なバランスの銘柄を選ぼう。

<購入・換金手数料なし>ニッセイ・インデックスバランスF 4資産均等型

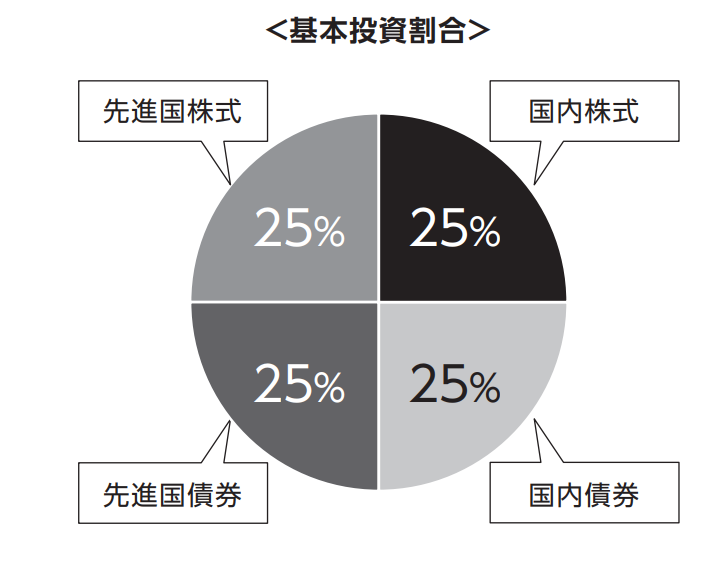

<購入・換金手数料なし>ニッセイ・インデックスバランスF 4資産均等型は、日本国内と先進国の株式・債券を25%ずつ均等に組み入れたバランスファンドだ。

| 純資産額 | 552億円 |

|---|---|

| 管理費用(含む信託報酬) | 0.154% |

| 100万円保有した場合の年間の信託報酬 | 1,540円 |

| ファンドの種類 | バランス |

国内債券、外国債券、国内株式、外国株式を25%ずつ均等に組み入れたポートフォリオは、年金積立金管理運用独立行政法人(GPIF)も採用している。

GPIFは日本国民の年金となる資金を運用しているという性格上、大きなリスクを取ることは難しい。 4資産均等型ファンドは、ローリスク・ローリターンで安定的な運用を目指したい人に向いているといえるだろう。

| 年数 | 1年 | 3年 | 5年 |

|---|---|---|---|

| リターン(年率) | 21.33% | 9.62% | 9.40% |

eMAXIS Slim バランス(8資産均等型)

eMAXIS Slim バランス(8資産均等型)は、日本国内と先進国、新興国それぞれの株式・債券・リート(不動産投資信託)を組み合わせて投資するバランスファンドだ。

| 純資産額 | 27,92.21億円 |

|---|---|

| 管理費用(含む信託報酬) | 0.143% |

| 100万円保有した場合の年間の信託報酬 | 1,430円 |

| ファンドの種類 | バランス |

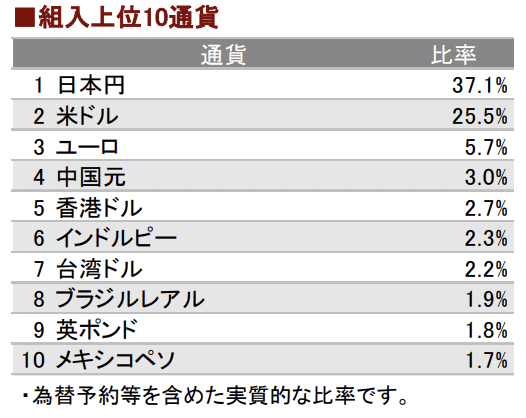

8つの資産クラスに均等となるように投資されているが、組み入れ通貨に関しては以下の図のように日本円や米ドルの割合が高くなっている。

4資産均等型との違いは、株式や債券だけでなく、REIT(不動産投資信託)や、新興国の株式・債券が含まれる点にある。

| 資産クラス | 4資産均等型 | 8資産均等型 |

|---|---|---|

| 国内株式 | 25% | 12.5% |

| 先進国株式 | 25% | 12.5% |

| 新興国株式 | - | 12.5% |

| 国内債券 | 25% | 12.5% |

| 先進国債券 | 25% | 12.5% |

| 新興国債券 | - | 12.5% |

| 国内リート | - | 12.5% |

| 先進国リート | - | 12.5% |

2024年5月21日現在

4資産均等型は債券の比率が50%あり、低リスク資産を多く組み入れることでリスクを抑えているのに対し、8資産均等型は新興国や不動産を含めさまざまな国や商品に資産を振り分けることでリスク分散している。

eMAXIS Slim バランス(8資産均等型)は、同じシリーズの4資産均等型に比べて信託報酬が低いという特徴もある。

新興国や不動産も含めたさまざまな国や資産に分散投資し、安定した資産形成を行いたい人に向いている銘柄だ。

| 年数 | 1年 | 3年 | 5年 |

|---|---|---|---|

| リターン(年率) | 19.58% | 8.21% | 8.42% |

国内株式型のおすすめ銘柄

国内株式型は日本国内情勢が価額に直接影響するため、国内に住んでいる人は情報を得やすく、投資判断しやすいというメリットがある。

ここでは国内株式型投資信託のうち、代表的なインデックスファンドとアクティブファンドをそれぞれ1本ずつ紹介する。

より低コストで日本経済全体に投資したい人はインデックスファンド、多少コストは高くてもより高いリターンを期待したい人はアクティブファンドを選ぶとよいだろう。

eMAXIS Slim 国内株式(日経平均)

eMAXIS Slim 国内株式(日経平均)は日経平均トータルリターン・インデックスに連動する投資成果を目指す銘柄だ。

| 連動指数 | 日経平均トータルリターン・インデックス |

|---|---|

| 純資産額 | 1,007.59億円 |

| 管理費用(含む信託報酬) | 0.143% |

| 100万円保有した場合の年間の信託報酬 | 1,430円 |

| ファンドの種類 | インデックス |

電気機器や小売業を中心とする日本の大企業に投資でき、日経平均株価の動きを見ながら運用したい人に向いている。2024年5月22日時点の上位組み入れ銘柄は、ファーストリテイリング、 東京エレクトロンなどが挙げられる。

国内株式型の銘柄の中では信託報酬は最低水準で、コストを抑えた取引ができる。

| 年数 | 1年 | 3年 | 5年 |

|---|---|---|---|

| リターン(年率) | 35.37% | 12.08% | 13.54% |

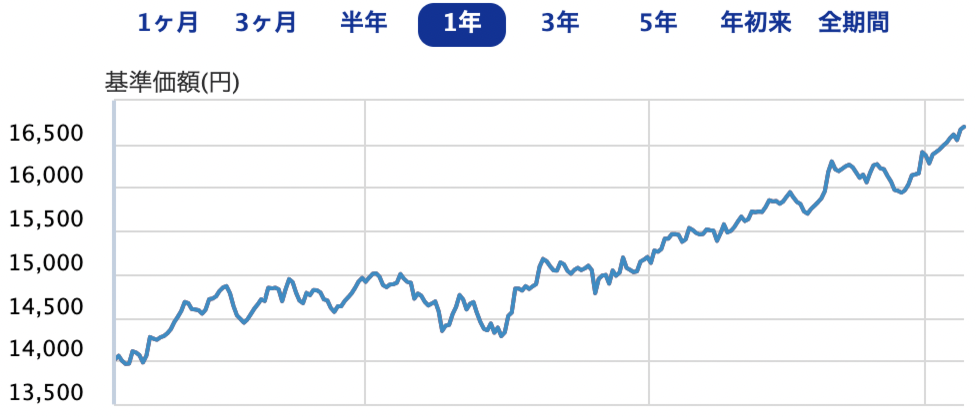

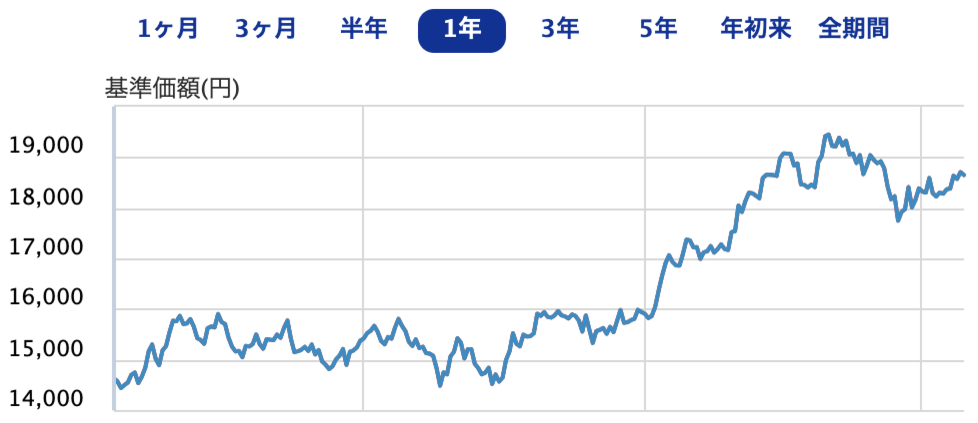

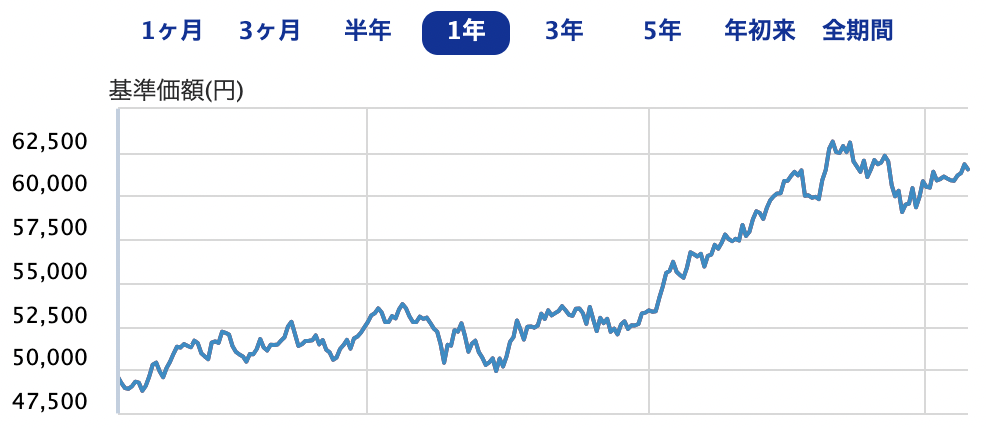

ひふみプラス

ひふみプラスは「日本を根っこから元気にする」をコンセプトに、日本の成長企業に投資をする投資信託だ。独自の運用方針が評価され、2012年の運用開始以来、国内で人気を集めるアクティブファンドの一つとなっている。

| 連動指数 | 日経平均トータルリターン・インデックス |

|---|---|

| 純資産額 | 5,847.87億円 |

| 管理費用(含む信託報酬) | 1.078%以内 |

| 100万円保有した場合の年間の信託報酬 | 10,780円 |

| ファンドの種類 | アクティブ |

投資業界で「カリスマファンドマネージャー」とも呼ばれた藤野英人氏が起業し、立ち上げた投資信託でもある。運用チームが徹底的に調査し、株価が割安だと考えられる企業を発掘して投資している。

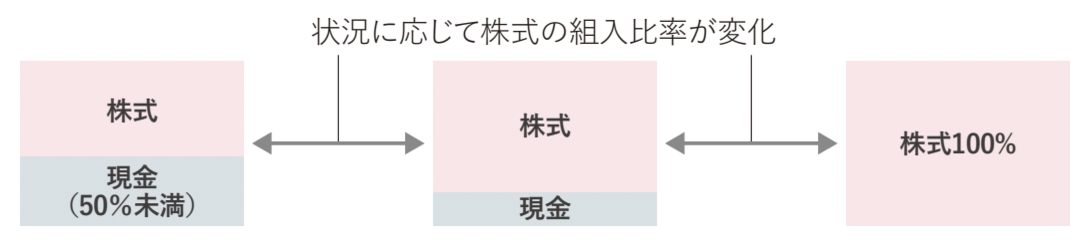

「守りながら攻める」というコンセプトのもと、株価の上昇した際には株式の組み入れ割合を増やし、株価が下落した時は割合を減らすといった調整を行っている。

アクティブファンドなので信託報酬が高めであることを知った上で、すでに国際株式型やバランス型で世界市場に分散投資をしており、「一部の資金を日本の成長企業にも割り当てたい」と思う人におすすめだ。

| 年数 | 1年 | 3年 | 5年 |

|---|---|---|---|

| リターン(年率) | 29.51% | 6.31% | 9.63% |

SBI証券の新NISAに関するよくある質問

- SBI証券の新NISAでおすすめの設定やアプリはある?

- SBI証券は、PCやスマートフォンのwebブラウザでも取引ができるが、アプリやポイント設定を活用するとよりお得に、快適に取引を行える。

積立投資をする場合は「かんたん積立 アプリ」を利用すると、webサイトにはない過去の資産残高推移のグラフを見ることができて銘柄選びの参考になる。さらに1分でできる「積立スタイル診断」では、アンケートに答えるだけでおすすめの銘柄を選定してくれる。

また、メインポイントを設定しておくと、投資信託や国内株式等の取引でVポイント、Pontaポイント、dポイント、JALのマイル、PayPayポイントのいずれかを貯められるのでお得だ。クレジットカード積立では、三井住友カードで決済すると、月10万円まで積立額の0.5%〜5.0%のポイント還元を受けられる(2024年5月27日現在)。

- 新NISAは、SBI証券と楽天証券のどちらがおすすめ?

- SBI証券と楽天証券は2大ネット証券とも呼ばれ、両社ともサービスが充実している。

ただし、クレジットカード決済による積立投資で使用できるカードや、貯まるポイントは異なっている。楽天証券は楽天カードで楽天ポイント、SBI証券は三井住友カードでVポイントがそれぞれ貯まるので、お好みのクレジットカードとポイントの組み合わせを選ぶとよいだろう。