「NISAをやるならクレカ積立がお得」と耳にする人も多いだろう。 クレカ積立は、投資で得られる損益に加えてポイントが付与されるため、他の決済方法よりもお得に投資できる。

しかしクレカ積立に対応している証券会社は、そこで決済可能なクレジットカードに指定がある場合が多く、証券会社によって貯まるポイントの種類や付与率も異なる。 この記事ではクレカ積立におすすめの証券会社とクレジットカードの組み合わせを紹介する。

クレジットカードで投資信託を積立できる

多くのネット証券では、毎月・毎週などの決まったタイミングで継続的に投資信託を購入する「投信積立」と呼ばれるサービスを提供している。

投信積立をクレジットカードで決済するサービスが「クレカ積立」だ。

クレカ積立は、毎月の投資信託の購入額に応じてポイントが貯まる点がメリットだ。自動的にポイントが貯まっていくため、現金で投信積立をするよりもお得に投資ができる。

また、証券口座に入金をしなくても商品を購入できるため、手軽に始められる点もメリットだ。

クレカ積立に対応している商品は「投資信託」のみとしているケースがほとんどだが、楽天証券のように金・プラチナ・銀などを購入できる場合もある。

なお、クレカ積立ができるクレジットカードと証券会社の組み合わせは決まっている。

手持ちのクレジットカードがどれでも利用可能なわけではないため、注意しよう。

クレカ積立におすすめのクレジットカードと証券会社の選び方

クレカ積立を始める際には、以下のポイントを意識しながら、証券会社とクレジットカードを選ぼう。

クレジットカードと証券会社の組み合わせによって、クレカ積立のポイント付与率は異なる。

しかしクレカ積立のポイント付与率だけではなく、クレジットカードと証券会社の口座、それぞれの基本的なスペックの高さにも目を向けることが大切だ。

年会費が安く使い勝手の良いクレジットカードや、特典、取扱商品が充実している証券会社とクレカの組み合わせを選んだほうが、ポイント付与率だけを重視して選ぶよりもお得に投資できる可能性がある。

ポイントが貯まりやすいクレジットカードと証券会社を選ぶ

クレカ積立をする際は、ポイントが貯まりやすいクレジットカードと証券会社を選ぼう。

ポイントの貯まりやすさは、クレカ積立で獲得できる付与率と投信保有ポイントの付与率によって決まる。証券会社によって異なるため、少しでもお得に投資したい人は、どちらの付与率も比較しよう。

投資信託の月間保有残高に応じてポイントが付与されるサービスのこと。

以下は多くの投資家から人気を集めている「eMAXIS Slim 全世界株式(オール・カントリー)」へ毎月3万円ずつ、1年間積立投資した場合に貯まるポイントを比較した表だ。

| クレジットカードと証券会社の組み合わせ | クレカ積立の付与率 | 投信保有ポイントの付与率 | 1年間で貯まる合計ポイント |

|---|---|---|---|

| SBI証券 ×三井住友カード(NL) |

0.0% / 0.5%※1 | 0.0175% | 1,800.03 |

| SBI証券 ×三井住友カード ゴールド(NL) |

0.0% / 0.75% / 1.0%※1 | 0.0175% | 3,600.03 |

| SBI証券 ×オリコカード |

0.5% | 0.0175% | 1,800.03 |

| SBI証券 ×東急カード |

0.25% | 0.0175% | 900.03 |

| 楽天証券 ×楽天カード |

0.5% | - | 1,800 |

| マネックス証券 ×dカード |

1.1% | 0.0175% | 3,960.03 |

| 松井証券 ×JCBカード |

0.5% | 0.0175% | 3,600.03 |

| 三菱UFJ eスマート証券(旧:auカブコム証券) ×au PAY カード |

1.0% | 0.005% | 3,600.008 |

| セゾンポケット ×セゾンカード |

0.5% | - | 1,800 |

| イオンカード ×ウェルスナビ |

0.5% | - | 1,800 |

※全て通常カード、最低ポイント付与率で比較

※1 2024年10月10日積立設定締切分(2024年11月1日買付分)以降のポイント付与率。対象カードごとのカードご利用金額などに応じたポイント付与率になります。

投資額や投資銘柄などの前提条件によって結果は変わる可能性があるものの、クレカ積立の付与率が高めに設定されている「マネックス証券×dカード」や「SBI証券×三井住友カード ゴールド(NL)」は、比較的ポイントが貯まりやすい組み合わせといえるだろう。

普段使いに向いているクレジットカードを選ぶ

クレカ積立をする際は、普段使いに向いているカードを選ぼう。

通常還元率だけでなく、特定の加盟店で利用するとポイント還元率がさらに高くなるカードを選ぶのがおすすめだ。

また年会費無料のカードを選ぶことも大切だ。年会費がかかるカードを利用すると、クレカ積立や日常的なカードの利用額によっては、クレカ積立をするメリットが薄くなってしまう場合がある。

たとえば、SBI証券で「三井住友カード プラチナプリファード」を利用してクレカ積立をすると、積立額に応じて最大3.0%(※1 ※2)のVポイントが貯まる。

しかし、毎月50,000円の積立をしていたとしても、貯まるのは5万円×3%×12ヶ月=1万8,000ポイントだ。年会費が発生するカードを利用した場合、積立額によってはお得にならない可能性もある。

以下の表は、各クレジットカードのスペックとクレカ積立の付与率などをまとめている。

| 三井住友カード(NL) | 楽天カード | dカード | JCBカード | au PAYカード | オリコカード | エポスカード | 東急カード | セゾンカード | イオンカード | |

|---|---|---|---|---|---|---|---|---|---|---|

| 対応する証券会社 (金融機関) |

SBI証券 | 楽天証券 | マネックス証券 | 松井証券 | 三菱UFJ eスマート証券(旧:auカブコム証券) | SBI証券 | tsumiki証券 | SBI証券 | セゾンポケット | イオン銀行 |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 初年度無料 | 無料 | 初年度無料 | 初年度無料 | 無料 |

| クレカ積立 で貯まる ポイント |

Vポイント | 楽天ポイント | dポイント | Oki Dokiポイント | Pontaポイント | オリコポイント | エポスポイント | TOKYU POINT | 永久不滅ポイント | WAONPOINT |

| 通常 還元率 |

0.5% | 1.0% | 1.0% | 0.5% | 1.0% | 0.1〜1.0% | 0.5% | 1.0% | 0.5%程度 | 0.5% |

| クレカ積立 ポイント 付与率 |

0.0 / 最大0.5%※1 | 0.5〜1.0% | 最大1.1% | 0.5%~1.0% | 1.0% | 0.5% | 0.1〜0.5% | 0.25〜3.0% | 0.1%〜0.5% | 0.5% |

| ゴールド カード の有無 |

有(クレカ積立付与率最大1.0%※1) | 有(クレカ積立付与率最大1.0%) | 有 | 有 | 有 | 有 | 有 | 有(クレカ積立付与率1.0%〜) | 有(クレカ積立付与率0.5%) | 有 |

| プラチナ カード の有無 |

有(クレカ積立付与率最大3.0%)※1 ※2 | 有(クレカ積立付与率1.0%) | 有 | 有 | 無 | 有 | 有 | 有(クレカ積立付与率1.75%〜) | 有(クレカ積立付与率1.0%) | 無 |

| 特徴 | 対象のコンビニや飲食店でのスマホのタッチ決済利用で最大7%ポイント還元※3 | 楽天市場でのお買い物でポイント最大16.5倍 | ドコモのポイ活プラン契約者なら、さらにクレカ積立還元率1.0%アップ | 2025年5月24日からクレカ積立スタート。投信残高ポイントの還元率が高い | auバリューリンク マネ活2/使い放題MAX+ マネ活2に加入し、au PAY ゴールドカードでNISA口座で投信積立をすると還元率最大2.0% | Orico Card THE POINTなら入会後6ヶ月は基本還元率が2.0% | 飲食店やレジャー施設で優待や割引を受けられる | 東急線の乗車券や定期券の購入金額でポイントが最大3.0%貯まる | セゾンパール・アメリカン・エキスプレス(R)・カードなら、QUICPayの利用で最大2.0%還元 | イオングループの対象店舗でいつでもポイント2倍 |

※ 楽天キャッシュの利用と楽天カードでの決済を組み合わせた場合

※1 2024年10月10日積立設定締切分(2024年11月1日買付分)以降のポイント付与率。対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※2 三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

例えばSBI証券の通常のポイント付与率は0.5%で、他のカードと比較して高いとは言えないが、対象のコンビニや飲食店でのスマホのタッチ決済利用でポイント7%還元(※3)となるため、普段の生活でよく利用する人にとっては高還元率だ。

クレカ積立だけではなく普段の利用シーンも考慮して、クレジットカードを選ぼう。

ちなみに貯まるポイントは、利用するクレジットカードによって異なるが、どのポイントも基本的には航空会社のマイルなど、メジャーなポイントと交換できるので、そこまで気にする必要はない。

新NISAに対応している証券会社を選ぶ

クレカ積立を始める際は、新NISAに対応している証券会社を選ぶと、節税効果も得ながらポイントが貯められる。

NISAとは、投資で得た利益に税金がかからなくなる制度だ。通常、投資で得た利益には20.315%の税金がかかるが、NISA口座を使って運用した場合は課税されない。

SBI証券、楽天証券、マネックス証券、三菱UFJ eスマート証券(旧:auカブコム証券)、tsumiki証券、セゾンポケット、ウェルスナビなどのネット証券であれば、NISA口座でのクレカ積立にも対応している。

すでに他の金融機関で総合口座を開設していても、NISA口座を別の金融機関で開設することが可能だ。

新NISAの非課税投資枠でクレカ積立を行いたい場合はネット証券での口座開設を検討しよう。

おすすめのクレカ積立の組み合わせ

クレカ積立におすすめのクレジットカードと証券会社の組み合わせを、10個紹介する。

①三井住友カード×SBI証券

| ポイント還元率 | 0.5~7% ※1 |

|---|---|

| ポイント付与率(クレカ積立) | 0.5~3.0% ※2 |

| 貯まるポイント | Vポイント |

| 投信マイレージ(投信保有ポイント)※3 | 年率0.0175% |

※1

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

※3 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

- SBI証券は新NISAの銘柄数が豊富

- 利用できるクレジットカードの種類が多い

- 投信マイレージのポイント付与率が高い

まず1つ目は三井住友カード×SBI証券の組み合わせだ。SBI証券はつみたて投資枠の銘柄数が200以上と豊富で、手数料が低い銘柄も数多く取り扱っている。

SBI証券のクレカ積立で利用できる三井住友カードの種類はさまざまで、カード毎にクレカ積立のポイント付与率が異なる。

| ポイント付与率(クレカ積立) | 年会費(税込) | |

|---|---|---|

| 三井住友カード プラチナプリファード | 最大3.0% ※1 | 3万3,000円(税込) |

| 三井住友カード プラチナ | 最大2.0% ※1 | 5万5,000円(税込) |

| 三井住友カード ゴールド(NL) | 最大1.0% ※1 | 5,500円(税込)※2 |

| 三井住友カード(NL) | 最大0.5% ※1 | 永年無料 |

※1 対象カードごとのカードご利用金額などに応じたポイント付与率になります。

※1 三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

※2 クレカ積立などを除いて年間100万円以上利用で翌年以降の年会費無料。100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

上記の組み合わせのなかで、特におすすめの組み合わせが2つある。 まずは「三井住友カード ゴールド(NL)×SBI証券」だ。ちなみに「NL」とはカードの券面にクレジットカード番号が印字されていない(ナンバーレス)タイプのカードを指す。

三井住友カード ゴールド(NL)は、クレカ積立のポイント付与率が最大1.0%(※1)となっている。そのため、毎月5万円の積み立てを行った場合は、年間6,000ポイント(5万円×12ヶ月×1.0%)を獲得可能だ。

なお、この三井住友カード ゴールド(NL)は年会費5,500円(税込)がかかるが、年間100万円利用すれば、翌年以降の年会費が永年無料になるばかりでなく、毎年1万ポイントがもらえる。

100万円というとかなり高いハードルのように感じるかもしれないが、家賃や光熱費をはじめ日常の買い物に利用すれば到達できるという人も多いのではないだろうか。

年間100万円以上カードを利用する人は、三井住友カード ゴールド(NL)でのクレカ積立を検討してみよう。

\お得にクレカ積立ができる/

年会費無料のカードである「三井住友カード(NL)×SBI証券」の組み合わせもおすすめだ。

クレカ積立のポイント付与率は最大0.5%(※1)で、毎月5万円の積み立てを行った場合、年間3,000ポイント(5万円×12ヶ月×0.5%)を獲得可能だ。

クレカ積立のポイント付与率単体で比較すると、マネックス証券やau課題解決証券の方が高い。しかし、SBI証券は投資信託の保有によって貯まるポイントがその2社より貯まりやすい。

さらに、SBI証券のクレカ積立で貯まるVポイントは、毎月のクレジットカードの支払やコンビニなどでの買い物、他社ポイントとの交換に利用できるため使い勝手が良い。

そのため、クレカ積立以外のサービス内容なども含めて考えると、「三井住友カード×SBI証券」はおすすめできるクレカ積立の組み合わせだ。

\年会費無料でクレカ積立ができる/

| SBI証券 | 三井住友カード(NL) |

|---|---|

|

|

②楽天カード×楽天証券

| ポイント還元率 | 1.0% |

|---|---|

| ポイント付与率(クレカ積立) | 0.5~1.0% |

| 貯まるポイント | 楽天ポイント |

| 投信マイレージ(投信保有ポイント) | ー ※1(基準残高達成時にのみポイント付与) |

※1 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

クレカ積立におすすめの組み合わせ2つ目は、「楽天カード×楽天証券」だ。

- 楽天ポイントを獲得できる

- クレカ決済と楽天キャッシュ決済で最大15万円の積立が可能

楽天証券のクレカ積立は、楽天ポイントがもらえることが大きな特徴だ。貯めた楽天ポイントは、楽天市場や楽天電気などの楽天グループサービスの支払に利用できるほか、新NISAのポイント投資にも活用できる。

そのため、楽天のサービスを普段から利用する楽天ユーザーにとっては、楽天証券でクレカ積立をするメリットは大きい。ほかにも、マクドナルドやドラッグストアなどさまざまな店舗で貯めた楽天ポイントを利用できる。

また、クレカ積立に利用する楽天カードの種類によってポイント付与率は異なる。

| ポイント付与率(クレカ積立) | 年会費(税込) | |

|---|---|---|

| 楽天プレミアムカード | 1.0% | 1万1,000円 |

| 楽天ゴールドカード | 0.75% | 2,200円 |

| 楽天カード | 0.5% | 無料 |

※代行手数料が年率0.4%以上のファンドはポイント付与率が一律1.0%

参照:楽天証券「楽天カードクレジット決済」

さらに、楽天証券では電子マネー「楽天キャッシュ」を使った積立投資も可能だ。楽天カードから楽天キャッシュをチャージすれば、0.5%のポイント還元を受けられる。

楽天キャッシュによる積立投資は月5万円までできるため、クレカ積立と合わせて月15万円の投資が可能だ。毎月の投資金額が多い人は、ぜひ楽天証券でのクレカ積立を検討してみよう。

\投資金額が多い人にもおすすめ/

③dカード×マネックス証券

| ポイント還元率 | 1.0% |

|---|---|

| ポイント付与率(クレカ積立) | 積立額月5万円以下の部分:1.1% 積立額月5万円超~7万円以下の部分:0.6% 積立額月7万円超の部分:0.2% |

| 貯まるポイント | dポイント |

| 投信マイレージ(投信保有ポイント) | 年率0.0175%※1 |

※1 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

- 年会費無料のカードを使ったクレカ積立のポイント付与率が業界でもっとも高い

- dカード GOLDなら月間積立金額にかかわらずクレカ積立還元率が1.1%

クレカ積立におすすめの組み合わせ3つ目は、「dカード×マネックス証券」だ。

もともとマネックス証券ではクレカ積立に利用できるクレジットカードがマネックスカードのみだったが、2024年7月5日からdカードとdカード GOLDが対象カードに加わり、クレカ積立を利用しやすくなった。

マネックスカードとdカードでのクレカ積立を比較すると、クレカ積立のポイント還元率は変わらない。しかし、マネックスカードの場合、初年度以降、年1回の利用がない場合翌年以降の年会費が550円(税込)発生するため注意が必要だ。

年会費が永年無料のdカードを使ったクレカ積立の場合、月5万円以下の積立額に対して1.1%ものポイント還元を受けられる。

この1.1%というポイント付与率は、年会費無料のカードを使ったクレカ積立において業界でもっとも高い付与率だ。仮に毎月5万円の積み立てを行った場合、もらえるポイントは年間6,600ポイント(5万円×12ヶ月×1.1%)だ。

また、年会費が1万1,000円(税込)かかるdカード GOLDを使ってクレカ積立を行うと、月間の積立金額にかかわらずクレカ積立でもらえるポイント還元率は1.1%だ。

docomoの携帯キャリアの支払いをdカード GOLDにまとめるとポイント還元率がアップしたり、年間の買物額累計(税込)が100万円を超えると次年度に1万円(税込)相当の特典がもらえたりと、ゴールドカードならではのメリットもある。

クレカ積立でポイント還元率にこだわるならマネックス証券で始めよう。

\dカード GOLDなら最大1.1%還元/

| マネックス証券 | dカード GOLD |

|---|---|

|

|

④JCBカード×松井証券

| ポイント還元率 | 0.5%~1.0% |

|---|---|

| ポイント付与率(クレカ積立) | ▼プレミアムカード ショッピング利用月5万円以上:最大1.0% ショッピング利用月5万円未満:最大0.5% ▼一般カード ショッピング利用月5万円以上:最大0.5% |

| 貯まるポイント | Oki Dokiポイント |

| 投信マイレージ(投信保有ポイント) | 年率0.0175%※1 |

※1 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

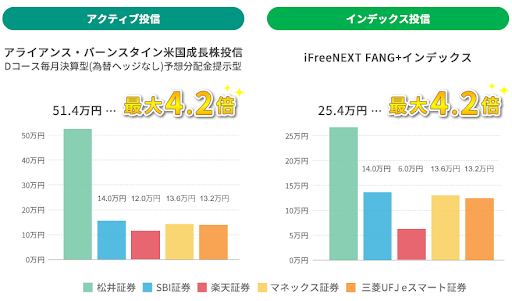

クレカ積立におすすめの組み合わせ4つ目は、「JCBカード×松井証券」だ。

- 投信マイレージの還元率が高い

- Oki Dokiポイントを松井証券ポイントに交換するとポイント投資も可能

松井証券でのクレカ積立は、投資信託の保有でポイントが貯まる「投信マイレージ」の還元率が高めに設定されているのが特徴だ。業界最高水準の高還元率を謳っており、公式サイトによると、銘柄によっては他社と比べて最大4.2倍もの高還元が期待できる。

\JCBカード利用者必見/

⑤au PAYカード×三菱UFJ eスマート証券(旧:auカブコム証券)

| ポイント還元率 | 1.0% |

|---|---|

| ポイント付与率(クレカ積立) | 1.0% |

| 貯まるポイント | Pontaポイント |

| 投信マイレージ(投信保有ポイント) | 年率0.005%※1 |

※1 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

- クレカ積立のポイント付与率が1.0%と高水準

- auユーザーに使い勝手がいい

クレカ積立におすすめの組み合わせ5つ目は、「au PAYカード×三菱UFJ eスマート証券(旧:auカブコム証券)」だ。

この組み合わせでクレカ積立を行うと、積立金額の1.0%にあたるPontaポイントをもらえる。au PAYカードは年会費無料のため、年会費無料のカードでポイント付与率1.0%は比較的高水準だ。

なお、貯めたPontaポイントはauPAY残高へのチャージやauPAYマーケットでの買い物に利用できる。そのため、auのサービスを利用するユーザーにとっては、au PAYカードでクレカ積立をするメリットは大きいだろう。

ほかにも、貯めたPontaポイントはローソンなどの提携店での支払にも利用できる。

また、三菱UFJ eスマート証券(旧:auカブコム証券)はポイント投資サービスを提供しており、投資信託とプチ株(単元未満株)が対象となっている点も特徴だ。新NISAでもPontaポイントを使った投資は可能なので、ポイントの使い道に迷っているauユーザーはぜひ使ってみよう。

\auユーザーにおすすめ/

⑥オリコカード×SBI証券

| ポイント還元率 | 1.0% |

|---|---|

| ポイント付与率(クレカ積立) | 0.5% |

| 貯まるポイント | オリコポイント |

| 投信マイレージ(投信保有ポイント) | 年率0.0175%※1 |

※1 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

- 年会費無料のカードでクレカ積立のポイント付与率が0.5%

- ショッピング利用のポイント還元率は1.0%と高水準

クレカ積立におすすめの組み合わせ6つ目は、「オリコカード×SBI証券」だ。

年会費無料の「Orico Card THE POINT」を使ったクレカ積立でも0.5%のポイント付与を受けられる。また、通常のショッピングでのポイント還元率が1.0%と高いのが特徴だ。

そのため、年会費をかけずに通常のショッピングでもクレカ積立でも、比較的高水準のポイント付与を受けたい人はオリコカードでのクレカ積立を検討しても良いだろう。

また、貯めたオリコポイントはPontaポイントやdポイントなどの他社ポイントとの交換やAmazonギフトカードや商品券などと交換可能だ。

\オリコカードでクレカ積立/

⑦エポスカード×tsumiki証券

| ポイント還元率 | 0.5% |

|---|---|

| ポイント付与率(クレカ積立) | 0.1~0.5% |

| 貯まるポイント | エポスポイント |

| 投信マイレージ(投信保有ポイント) | ー※1 |

※1 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

- 積立年数に応じてクレカ積立のポイント付与率が上がる

クレカ積立におすすめの組み合わせ7つ目は、「エポスカード×tsumiki証券」だ。tsumiki証券は丸井グループに属する証券会社であり、エポスカードによるつみたて投資とポイント投資を事業としている。

ポイント付与率は初年度が0.1%で、年を追うごとに最大0.5%までアップする。具体的には以下のとおりだ。

| 利用期間 | ポイント付与率 | 獲得ポイント |

|---|---|---|

| 1年目 | 0.1% | 360ポイント |

| 2年目 | 0.2% | 720ポイント |

| 3年目 | 0.3% | 1,080ポイント |

| 4年目 | 0.4% | 1,440ポイント |

| 5年目以降 | 0.5% | 1,800ポイント |

さらにエポスゴールドカードでは年間ボーナスポイントとして、ショッピング利用を含む年間50万円以上の利用で2,500ポイント、100万円以上の利用で1万ポイントがもらえる。

獲得したポイントは、マルイでのショッピングをはじめ、ネット通販にも利用可能だ。そのほかにも、ANAやJALのマイルをはじめ、dポイントやPontaポイントなど利便性が高いポイントと交換できる点も魅力といえる。

また、tsumuki証券はポイント投資にも対応しており、1エポスポイント = 1円で投資信託の購入にあてられる。

\利用するほどポイント付与率が上がる/

⑧東急カード×SBI証券

| ポイント還元率 | 1.0% |

|---|---|

| ポイント付与率(クレカ積立) | 0.25~3.0% |

| 貯まるポイント | TOKYU POINT |

| 投信マイレージ(投信保有ポイント) | 年率0.0175%※1 |

※1 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

- 積立額に応じて最大3%ポイントが貯まる

- TOKYU ROYAL CLUBのカウント対象

クレカ積立におすすめの組み合わせ8つ目は、「東急カード×SBI証券」だ。

この組み合わせは、利用者の年齢、年間利用額、SBI証券における投資信託保有残高などによってクレカ積立のポイント付与率が0.25%〜3.0%となっている。

なお、貯まったポイントはPASMOへチャージ可能なため、日常の交通費に充てることが可能だ。そのほかにも、東急百貨店など東急グループ加盟店における利用や、航空会社のマイルなどにも交換できる。

ほかにも、東急グループではTOKYU ROYAL CLUBというサービスを提供している。このサービスは東急グループのサービス利用個数によって4つのメンバーステージが用意されている。

特典としてさまざまな割引や優待券に加えて、ホテル宿泊券などを獲得可能だ。

SBI証券と連携することで1カウント(毎月1万以上のクレカ積立、500万円以上の投資信託保有、有料の保険契約などがカウント条件)となるため、東急グループのサービスを利用する機会が多い場合はおすすめだ。

⑨セゾンカード/UCカード×セゾンポケット

| ポイント還元率 | 0.5% |

|---|---|

| ポイント付与率(クレカ積立) | 0.1~0.5% |

| 貯まるポイント | 永久不滅ポイント |

| 投信マイレージ(投信保有ポイント) | ー※1 |

※1 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

- 投資信託だけでなく、株式もクレカ積立の対象

- 期限がない永久不滅ポイントを獲得可能

クレカ積立におすすめの組み合わせ9つ目は、「セゾンカード/UCカード×セゾンポケット」だ。

セゾンポケットとは株式会社クレディセゾンが運営するサービスであり、セゾンカードおよびUCカードで投資信託や株のつみたてができるサービスだ。なお、積立金額は1,000円〜5万円まで1円単位で指定可能となっている。

この組み合わせでは、月の平均つみたて額に応じて0.1%〜0.5%のポイントが付与される。

| 月の平均つみたて額 | クレカ積立のポイント付与率 |

|---|---|

| 2万円未満 | 0.1%相当 |

| 2万円以上3万円未満 | 0.2%相当 |

| 3万円以上4万円未満 | 0.3%相当 |

| 4万円以上5万円未満 | 0.4%相当 |

| 5万円以上 | 0.5%相当 |

毎月5万円の積み立てを行った場合は、年間3,000ポイント(5万円×12ヶ月×0.5%)を獲得可能だ。

なお、この「セゾンカード/UCカード×セゾンポケット」では「永久不滅ポイント」が貯まる。

永久不滅ポイントは、1ポイントほぼ5円に換算可能であり、セゾンの総合通販サイトであるSTOREE SAISON(ストーリーセゾン)で利用できたり、ポイント投資にあてることができる。

⑩イオンカード×ウェルスナビ

| ポイント還元率 | 0.5% |

|---|---|

| ポイント付与率(クレカ積立) | 0.5% |

| 貯まるポイント | WAON POINT |

| 投信マイレージ(投信保有ポイント) | ー※1 |

※1 投信マイレージはeMAXIS Slim 全世界株式(オール・カントリー)の場合

- 全自動で投資&ポイント獲得可能

クレカ積立におすすめの組み合わせ10個目は、「イオンカード×ウェルスナビ」だ。Wealth Naviとは、ウェルスナビ株式会社が運営するロボアドバイザーサービスであり、全自動の資産運用を行える。

この組み合わせでは、クレカ積立額の0.5%にあたるWAON POINTを獲得できる。そのため、毎月5万円の積み立てを行った場合、年間3,000ポイント(5万円×12ヶ月×0.5%)が貯まる。

なお、貯まったWAONポイントはイオン系列のスーパーやコンビニをはじめ、ツルハドラッグやウエルシアといったドラッグストアまで、普段の買い物で利用可能だ。

全自動で資産運用をしながらポイントも自動で貯まっていくため、忙しい人にはおすすめの組み合わせだろう。

クレカ積立の注意点(デメリット)

ポイントがお得にもらえるクレカ積立だが、注意点もある。クレカ積立の注意点を2つ紹介するので、参考にしてみよう。

積立注文開始までに時間がかかる

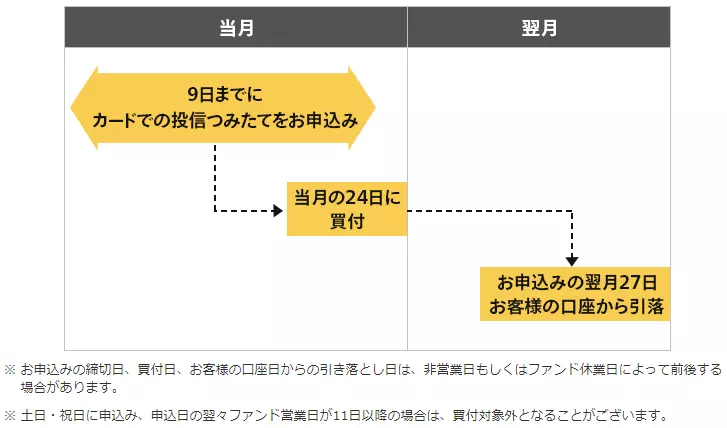

クレカ積立の注意点1つ目は、積立注文開始までに時間がかかることだ。 積立日や毎月の注文締切日が決まっているため、時期によっては設定をしてから翌々月の積立開始になる場合もある。

| SBI証券 | 楽天証券 | |

|---|---|---|

| 積立日 | 毎月1日 | 毎月8日 |

| 申込締切 | 毎月10日までの設定で翌月1日から積立開始 | 毎月12日までの設定で翌月8日から積立開始 |

例えば、SBI証券で9月12日にクレカ積立の設定をすると、最初の積立日は11月1日となる。 クレカ積立をおこなう場合は、事前にスケジュールを把握してできるだけ早く申込を行おう。

新たにクレカが必要になる可能性がある

クレカ積立の注意点2つ目は、クレジットカードが新たに必要となる可能性があることだ。

証券口座に合わせてクレジットカードを新たに選ぶ場合、クレジットカードの発行が必要となる。会社員や公務員であれば審査に落ちることは滅多にないが、申込手続きには多少時間が必要だ。

また、複数のカードを管理することを手間に感じる人もいるだろう。

クレカ積立についてよくある質問

- クレジットカード決済に変更したら今月は買付ができませんか?

- 基本的に、クレジットカード決済に変更した月は買付ができない。

多くの証券会社では、最短でもクレジットカード決済を申し込んだ翌月からの買付となるからだ。ただし、マネックス証券は9日までに申込をすれば、当月24日に買付が可能だ。

スケジュールは証券会社によって異なるため、各証券会社のHPなどで確認しよう。

画像引用:マネックス証券「ご利用の流れ」

画像引用:マネックス証券「ご利用の流れ」