新NISA(旧NISA・つみたてNISA)を始める人が増えている。その一方、NISAブームに乗り遅れ、不安や焦りを感じている人も多いのでは?

これからNISAを始めたい人、NISA口座を開設したが手つかずの人からは、そもそも株を買うということがピンとこない、証券会社のウェブを見てもどのような銘柄を選んでいいかわからないという声が聞こえてくる。

本記事では、NISAで扱っている商品の基本的な選び方、さらに「つみたて投資枠」「成長投資枠」に分け、それぞれのおすすめ銘柄をピックアップ。計12銘柄を詳しく解説する。一度読んで、すべてを理解する必要はない。まずはNISAというものを大枠でとらえ、投資をする、金融商品を買うというイメージを頭の中でふくらませてみるといいだろう。

本記事をブックマークし、繰り返し読むこともおすすめだ。そうするうちに「わたしでも買えそう」「投資を始めてみたい」と思えたらしめたもの。そのときこそ、投資の第一歩を踏み出そう!

目次

【初心者向け】新NISA銘柄の選び方の基本は3つだけ

これから新NISAで投資を始める人は、以下3つの選び方にしたがって「つみたて投資枠」の対象銘柄から選んでみよう。

つみたて投資枠の対象銘柄は、長期投資、積立投資に向いているものを国(金融庁)が厳選しているが、信託報酬や純資産総額、最大下落率などに違いがある。

①信託報酬が低い銘柄を選ぶ

新NISAでは、信託報酬が低い銘柄を選ぼう。信託報酬とは投資信託を保有している間に発生する主なコストのことで、年率◯%と表記される。

投資家は、投資信託を保有している間、信託報酬を日々支払う必要がある。投資家が直接支払うわけではなく、自動的に信託報酬が計算され、投資信託の価格(基準価額)に反映される。

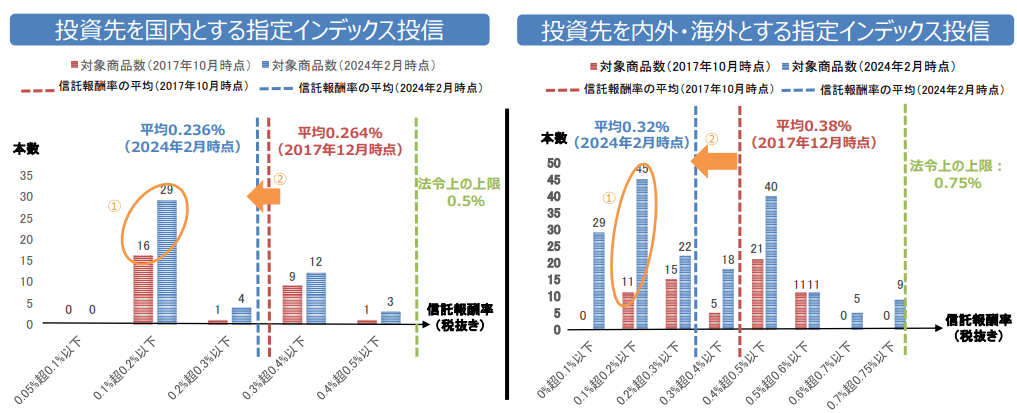

つみたて投資枠対象銘柄の平均信託報酬は年率0.25〜0.35%程度(税込み)だ。 年率0.2%を下回る銘柄であれば、信託報酬が低いといえる。

(2024年2月29日時点)

| 銘柄名 | 信託報酬(年率) |

|---|---|

| eMAXIS Slim 全世界株式 (オール・カントリー) |

0.05780% |

| eMAXIS Slim 米国株式 (S&P500) |

0.08140% |

| SBI・V・全米株式 インデックス・ファンド |

0.0638% |

| ニッセイ・インデックスバランスファンド (4資産均等型) |

0.154% |

| DCニッセイワールドセレクトファンド (債券重視型) |

0.154% |

②純資産総額が少ない銘柄は避ける

新NISAで投資を始めるときは、純資産総額が少なすぎる銘柄は避けよう。

純資産総額とは、投資信託に組み入れられた株式などの資産に配当や利息を加えた資産から、投資信託の運用コスト(負債)を引いた金額のことだ。つまり、投資信託の運用資産の総額ともいえる。

投資家から人気があり、運用が上手い銘柄なら純資産総額が増える一方で、人気がなく運用が下手な銘柄は純資産総額が伸びない。

純資産総額(運用資産)が少ないと分散投資がしづらくなり、場合によっては運用の継続すら難しくなる。純資産総額は各証券会社の銘柄概要に載っているので、確認してみよう。

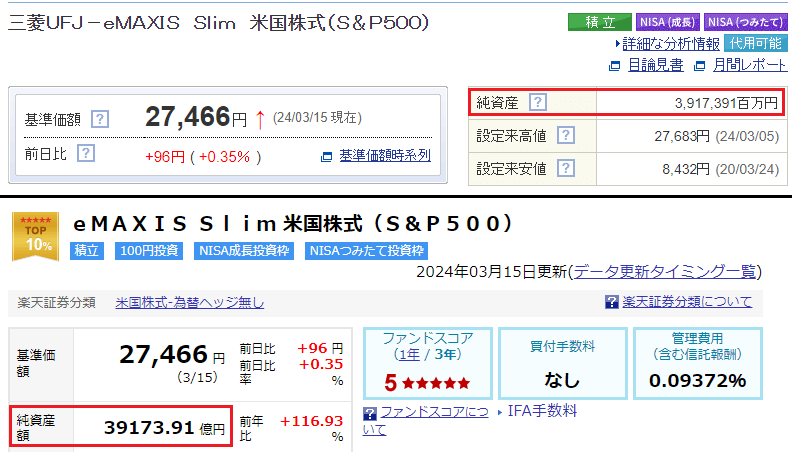

■SBI証券(画像上部)や楽天証券(画像下部)での掲載箇所

純資産総額は銘柄によって数億円程度〜3兆円以上と大きな幅があるが、少なくとも100億円以上の銘柄を選んでおけば安心だ。

③リスクは最大下落率で確認する

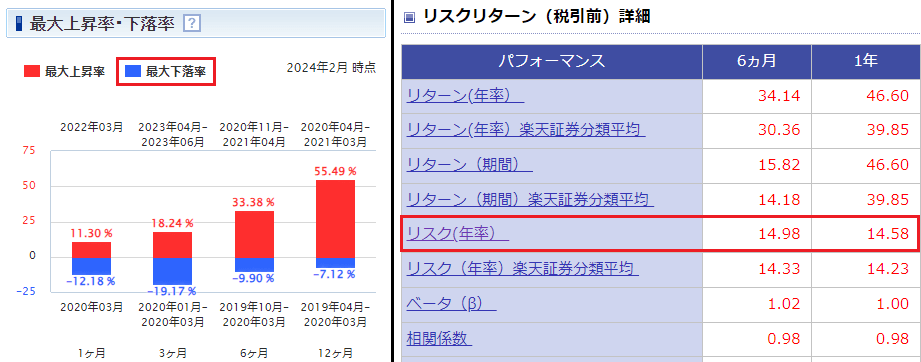

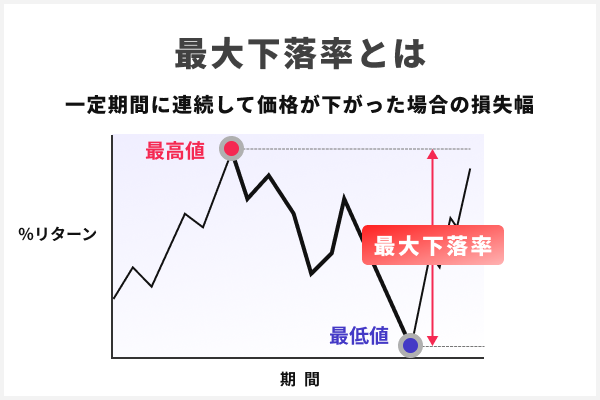

銘柄を選ぶときは、リターンだけではなく最大下落率(リスク)も確認しよう。あまりにもリスクが大きいと、急に価格が下がってしまう可能性もあるので、事前に確認しておくことが大切だ。

証券会社によって記載や計算方法などが異なるが、投資信託の最大下落率は「指定した期間での価格(基準価額)下落率の最大値」、投資信託のリスクは「価格変動の平均値からどれだけ乖離しているかを示す値」だ。

SBI証券や楽天証券の場合、各銘柄の詳細画面の下に載っている。

■eMAXIS Slim 米国株式(S&P500)の最大下落率(リスク)

(左:SBI証券、右:楽天証券)

ただし、この値はあくまでも直近3ヵ月、6ヵ月、1年という期間でのリスクだ。eMAXIS Slim 米国株式(S&P500)は、コロナショックで最大30%程度下落している。リスクは銘柄によって大きな差があるので、◯%以内の数値なら安心して運用していいなどの目安はない。

1年以上の期間でリターンとリスクを比べて、リターンのほうが高い銘柄を選ぼう。

新NISA(つみたて投資枠)のおすすめ銘柄5選

新NISAのつみたて投資枠でおすすめ銘柄は、上記で紹介した3つの選び方を基準に選定した5つだ。

eMAXIS Slim 米国株式(S&P500)やeMAXIS Slim 全世界株式(オール・カントリー)は銘柄買付ランキングでもトップを争うほど人気の銘柄だ。また、資産を分散させているものや債券重視のものなど、リスクを抑えたい方に向いている銘柄も紹介していく。

eMAXIS Slim 米国株式(S&P500)

新NISAのつみたて投資枠におすすめの銘柄1つ目は、eMAXIS Slim 米国株式(S&P500)だ。

| 基準価額 | 3万5,382円 |

|---|---|

| 純資産総額 | 8兆3,657億2,900万円 |

| トータルリターン(1年) | 19.23% |

| 最大下落率(1年) | -7.12% |

| 信託報酬 | 年率0.08140%以内 |

eMAXIS Slim米国株式(S&P500)は、 米国の主要企業およそ500社に低コストで分散投資できる投資信託だ。

業界最低水準の運用コストを目指す「eMAXIS Slimシリーズ」のなかで最も人気がある。2023年4月25日に信託報酬が引き下げられ、 名実ともに業界最低水準のコストを実現している。

アメリカは世界一の経済力を持つ国であり、株式市場も非常に大きな存在だ。S&P500ならAppleやAmazonをはじめとした世界を代表する米国企業およそ500社に分散投資できる。 S&P500では定期的に銘柄の入れ替えや投資割合の調整を行っているため、将来生まれてくるであろう米国の巨大ベンチャー企業の株価上昇も取り込めるだろう。

eMAXIS Slim 米国株式が買える

eMAXIS Slim 全世界株式(オール・カントリー)

新NISAのつみたて投資枠におすすめの銘柄2つ目は、eMAXIS Slim 全世界株式(オール・カントリー)だ。

| 基準価額 | 2万9,793円 |

|---|---|

| 純資産総額 | 7兆3,768億3,800万円 |

| トータルリターン(1年) | 19.04% |

| 最大下落率(1年) | -12.07% |

| 信託報酬 | 年率0.05775%以内 |

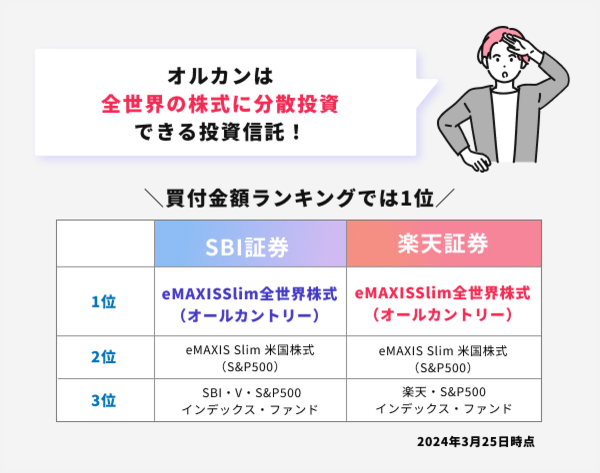

eMAXIS Slim全世界株式(オール・カントリー)は、日本を含めた世界の株式に低コストで分散投資できる投資信託だ。

SBI証券や楽天証券の買付ランキングでは1位を獲得する(2025年9月16日時点)など、人気が高い銘柄だ。

人気の理由として、信託報酬が最低水準で長期的なつみたて投資に向いており、コロナショックを除いて基準価格が順調に推移していることが挙げられる。信託報酬はeMAXIS Slim 米国株式(S&P500)よりも低い上に、米国以外にも全世界に分散投資していることから、リスクを抑えた投資をしたい方におすすめだ。

ニッセイ・インデックスバランスファンド(4資産均等型)

新NISAのつみたて投資枠におすすめの銘柄3つ目は、ニッセイ・インデックスバランスファンド(4資産均等型)だ。

| 基準価額 | 1万9,734円 |

|---|---|

| 純資産総額 | 889億7,000万円 |

| トータルリターン(1年) | 8.86% |

| 最大下落率(1年) | -7.55% |

| 信託報酬 | 年率0.154%以内 |

ニッセイ・インデックスバランスファンド(4資産均等型)は、国内株式、先進国株式、国内債券、先進国債券に25%ずつ運用する方針の投資信託だ。

債券は国や企業がお金を借りるときに発行するもので、定期的に利息をもらえる商品なので株式よりリスクが低い傾向がある。

ニッセイ・インデックスバランスファンド(4資産均等型)なら、債券と株式に50%程度投資することで、リスクを抑えつつ株価上昇によるリターンも確保できる。

リターンを求めつつリスクを抑えたいと考えている人は、ニッセイ・インデックスバランスファンド(4資産均等型)を選んでみよう。

ニッセイ・インデックスバランスファンドが買える

SBI・V・全米株式インデックス・ファンド

新NISAのつみたて投資枠におすすめの銘柄4つ目は、SBI・V・全米株式インデックス・ファンドだ。

| 基準価額 | 2万299円 |

|---|---|

| 純資産総額 | 3,430億3,400万円 |

| トータルリターン(1年) | 18.96% |

| 最大下落率(1年) | -7.66% |

| 信託報酬 | 年率0.0938%程度 |

SBI・V・全米株式インデックス・ファンドは、アメリカで投資可能な企業のほぼ100%に投資できる。アメリカ市場全体に投資したい人は、ぜひ購入を検討してみよう。

また、同様の指標と連動する投資信託として人気の「楽天・全米株式インデックス・ファンド」の信託報酬は年率0.162%と、SBI・V・全米株式インデックス・ファンドよりも高い。そのため、よりコストを抑えて運用したい人も、SBI・V・全米株式インデックス・ファンドへの投資を検討しよう。

DCニッセイワールドセレクトファンド(債券重視型)

新NISAのつみたて投資枠におすすめの銘柄5つ目は、DCニッセイワールドセレクトファンド(債券重視型)だ。

| 基準価額 | 2万3,870円 |

|---|---|

| 純資産総額 | 366億7,900万円 |

| トータルリターン(1年) | 3.87% |

| 最大下落率(1年) | -18.59% |

| 信託報酬 | 年率0.154% |

DCニッセイワールドセレクトファンド(債券重視型)は、リスクの低い国内債券や待機資金(現金)に50%投資する方針の投資信託だ。

2003年1月から運用を開始しており、リーマンショックを含めた1年間(2007年12月〜2008年11月)の最大下落率でも-18.59%だ。同時期の米国株が40%前後下落していることを考えると、リスクは半分程度に抑えられている。

リターンは他の銘柄と比べて物足りない印象が否めないが、リスクをできる限り抑えたい人なら選択肢の1つになるだろう。

DCニッセイワールドセレクトファンド(債券重視型)が買える

新NISA銘柄のおすすめな組み合わせ

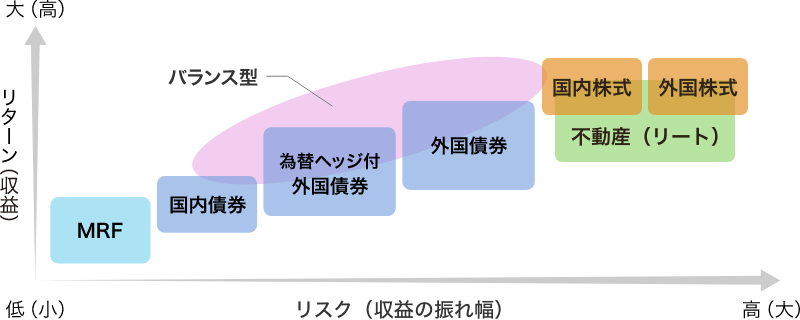

投資信託は銘柄によって投資先が異なるため、リスク(収益の振れ幅)とリターン(収益)が大きく変わる。

一般的に株式への投資割合が高いほどハイリスク・ハイリターンで、債券の投資割合が高いほどローリスク・ローリターンだ。ここでは、求めるリスクやリターンに応じておすすめの組み合わせを3パターン紹介する。

リスクとリターンのバランスを取りたい人向け

リスクとリターンのバランスを取りたい人は、ニッセイ・インデックスバランスファンド(4資産均等型)とeMAXIS Slim 全世界株式(オール・カントリー)の組み合わせがおすすめだ。

ニッセイ・インデックスバランスファンド(4資産均等型)には債券が全体の50%程度含まれており、eMAXIS Slim 全世界株式(オール・カントリー)などの株式100%の銘柄と比べてリスクを抑えられる。

この2銘柄に50%ずつ投資した場合、直近1年間のリターンは28.185%だ(2024年2月29日時点)。直近5年のリターンも年率換算で13%を超えており、よほどハイリターンを求める人でなければ十分だろう。

ハイリスク・ハイリターンを狙う人向け

ハイリスク・ハイリターンを狙う人は、初心者向けの銘柄からは外れるが、eMAXIS Slim 米国株式(S&P500)とiFreeNEXT FANG+インデックスの組み合わせがおすすめだ。

iFreeNEXT FANG+インデックスは、米国株のなかでも知名度や成長性の高いFacebook(Meta)、Amazon、Netflix、Google(Alphabet)の4銘柄だけで組入比率40%近くを占める。さらに、AppleやNVIDIAなどを加えた組入上位10銘柄では90%以上を占める。

米国株のなかでもここで挙げた銘柄の株価上昇率は高く、iFreeNEXT FANG+インデックスの直近1年間のリターンは99.94%と、ほぼ2倍になっている(2024年2月29日時点)。

eMAXIS Slim 米国株式(S&P500)と50%ずつ投資した場合でも直近1年間のリターンは71.25%、直近5年間のリターンは年率換算で約30%だ。投資先の70%以上がIT系の米国株に集中するためリスクは高いものの、今後も米国のIT企業が伸びると考えるなら選択肢の1つとしてありだろう。

リターンが小さくてもいいのでリスクを抑えたい人向け

リターンが小さくてもいいのでリスクを抑えたい人は、DCニッセイワールドセレクトファンド(債券重視型)とeMAXIS Slim 全世界株式(オール・カントリー)の組み合わせがおすすめだ。

eMAXIS Slim 全世界株式(オール・カントリー)は投資先が株式のみでリスクが高いため、DCニッセイワールドセレクトファンド(債券重視型)の投資割合を増やしたほうがいいだろう。

例えばDCニッセイワールドセレクトファンド(債券重視型)が80%、eMAXIS Slim 全世界株式(オール・カントリー)が20%の組み合わせの場合、直近1年間のリターンは17.24%、直近5年間のリターンは年率換算で7.5%程度となっている。

リスクを抑えた組み合わせでも、株価が上昇すればある程度のリターンは見込める。日々の値動きに一喜一憂したくない人は、債券重視型の銘柄を中心に投資してみよう。

新NISAのおすすめ銘柄【成長投資枠】

業績が安定している高配当株や、将来性が期待できる成長株など、新NISAの成長投資枠で購入できるおすすめ銘柄を7つ紹介する。

| 銘柄名 | トータルリターン(5年) |

|---|---|

| 伊藤忠商事<8001> | +231.59% |

| 日本たばこ産業<2914> | +45.90% |

| ノジマ <7419> | +72.52% |

| ウーバー・テクノロジーズ(Uber) | +87.42% |

| <購入・換金手数料なし> ニッセイNASDAQ100インデックスファンド |

- |

| eMAXIS Slim 先進国債券インデックス | +4.90% |

これから紹介する銘柄は全てSBI証券、楽天証券で購入することができるため、どの証券会社か迷った際には2大証券会社のどちらかを選ぶと良いだろう。

伊藤忠商事 <8001>:トータルリターンの大きさはトップ!

新NISAの成長投資枠でおすすめの銘柄1つ目は、伊藤忠商事だ。

| 上場市場 | プライム市場 |

|---|---|

| 株価 | 6,640円 |

| 時価総額 | 10兆5,300億円 |

| トータルリターン(5年) | +231.59% |

| 配当利回り | 2.33% |

伊藤忠商事は5大商社の一つで、食料、機械や金属、住生活などの幅広い事業に参入している。業績は堅調で、配当も9年連続で増配予定だ。

また、株価は近年上昇傾向で、過去5年のトータルリターンは+ 231.59%にもなる。過去10年でみたトータルリターンは、5大商社のなかで最も高い。

商社株は世界的な投資家のウォーレン・バフェット氏も注目する銘柄で、今後も継続的な成長が期待できるだろう。

日本たばこ産業<2914>:3年連続で増収増益

新NISAの成長投資枠でおすすめの銘柄2つ目は、日本たばこ産業(JT)だ。

| 上場市場 | プライム市場 |

|---|---|

| 株価 | 4,410円 |

| 時価総額 | 8兆8200億円 |

| トータルリターン(5年) | +45.90% |

| 配当利回り | 4.84% |

日本たばこ産業は、世界中でたばこ製品を販売するグローバル企業だ。海外の売上高比率は70%を超えている。

日本たばこ産業は高配当株として知られていて、現在の配当利回りは5%前後だ。2020年度から2022年度にかけて3年連続で増収増益となっているため、今後も高い配当が期待できるだろう。

配当金を目的に投資する人は、ぜひ日本たばこ産業への投資を検討してみよう。

ノジマ<7419>:株主優待狙いに向いている

新NISAの成長投資枠でおすすめの銘柄3つ目は、ノジマだ。株主優待狙いで投資をしたい方にも向いている。

| 上場市場 | プライム市場 |

|---|---|

| 株価 | 1,578円 |

| 時価総額 | 1618億円 |

| トータルリターン(5年) | 72.52% |

| 配当利回り | 2.28% |

ノジマは「メーカー販売員のいない唯一の家電専門店」を掲げており、東日本を中心にグループ全体で268店舗を展開する企業だ。

100株以上の所有で利用できる株主優待割引券などの株主優待が充実している。100株以上200株未満の保有で、株主優待割引券5枚と株主来店ポイント券2枚をそれぞれ年に2回受け取ることができる(最大12,000円相当)。家電を買い替えるタイミングや携帯の機種変更などの際に使えるだろう。

■保有株数に応じた株主優待

| 保有株数 | もらえる優待券 | 年間還元相当金額 |

|---|---|---|

| 100~199株 |

株主優待割引券(最大1,000円):5枚×年2回 株主来店ポイント券(500ポイント):2枚×年2回 |

最大12,000円相当 |

| 200~499株 |

株主優待割引券(最大1,000円):10枚×年2回 株主来店ポイント券(500ポイント):4枚×年2回 |

最大24,000円相当 |

| 500~999株 | 株主優待割引券(最大1,000円):25枚×年2回 株主来店ポイント券(500ポイント):6枚×年2回 店頭サービス優待券:1枚×年2回 |

最大67,000円相当 |

| 1,000株以上 | 株主優待割引券(最大1,000円):50枚×年2回 株主来店ポイント券(500ポイント):12枚×年2回 店頭サービス優待券:2枚×年2回 ノジマグループオリジナル商品×年1回 |

最大139,000円相当 |

2024年3月27日時点

保有株数に応じて最大139,000円相当まで還元されるため、日頃からノジマ電気で買い物をする方にはおすすめの銘柄だ。

ウーバー・テクノロジーズ(UBER):さらなる成長が期待される配車サービス大手

新NISAの成長投資枠でおすすめの銘柄4つ目は、ウーバー・テクノロジーズ(Uber)だ。

| 上場市場 | NYSE |

|---|---|

| 株価 | 70.33ドル |

| 時価総額 | 1,472億ドル |

| トータルリターン(5年) | +87.42% |

| 配当利回り | - |

Uberは2009年にアメリカで創業された、タクシーの配車サービスやデリバリー事業などを展開する企業で、配車サービスは月次の稼働ドライバー数が全世界に570万人を超え、食品デリバリーなどの事業は世界約70カ国、1万を超える都市で展開されるなど拡大を続けている。

株価も2019年5月の上場時初値の42ドルから、2023年12月1日時点で57ドルと順調に上昇している。また、2023年11月末にはS&P500株価指数の算出銘柄にも採用された。今後さらなる成長が期待される企業の一つだ。

2024年4月から日本でもライドシェアが解禁されるというニュースもあり、Uberの事業拡大が噂されている。今後業績向上の期待が集まっている銘柄のひとつと言えるだろう。

プロクター・アンド・ギャンブル:不況時でも売上が安定

新NISAの成長投資枠でおすすめの銘柄5つ目は、プロクター・アンド・ギャンブルだ。

| 上場市場 | NYSE |

|---|---|

| 株価 | 168.56ドル |

| 時価総額 | 3,953億ドル |

| トータルリターン(5年) | +54.30% |

| 配当利回り | 2.28% |

プロクター・アンド・ギャンブル(P&G)は、アメリカの一般消費財メーカーだ。医療洗剤のアリエールや柔軟剤のレノア、エアケアのファブリーズ、おむつのパンパースなどを展開している。

生活必需品を販売しているため、リーマンショックやコロナショックなどの不況時でも売上が安定していることが特徴だ。また、プロクター・アンド・ギャンブルは60年以上連続で増配を続けている。そのため、配当金を長く確実に受け取りたい人はプロクター・アンド・ギャンブルへの投資を検討してみよう。

<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンド:アメリカのベンチャー企業に投資できる

新NISAの成長投資枠でおすすめの銘柄6つ目は、<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンドだ。

| 基準価額 | 1万6,332円 |

|---|---|

| 純資産総額 | 1210.4億円 |

| 連動する指標 | NASDAQ100指数 |

| トータルリターン(6ヵ月) | 19.44% |

| 信託報酬 | 年率0.2035% |

| 組入上位5銘柄 |

アップル(10.8%) マイクロソフト(9.4%) アマゾン(5.3%) エヌビディア(4.3%) メタ・プラットフォームズ(3.8%) |

ニッセイNASDAQ100インデックスファンドは、金融を除くアメリカの時価総額が大きいベンチャー企業約100銘柄に投資するファンドだ。 設立されて間もないファンドだが、アメリカのベンチャー企業に投資したい人は購入を検討してみよう。なお、ニッセイNASDAQ100インデックスファンドは投資信託ではあるが、新NISAのつみたて投資枠では購入できず、成長投資枠のみで購入可能だ。

eMAXIS Slim 先進国債券インデックス:リスクを抑えて運用したい人におすすめ

新NISAの成長投資枠でおすすめの銘柄7つ目は、eMAXIS Slim 先進国債券インデックスだ。

| 基準価額 | 1万3,454円 |

|---|---|

| 純資産総額 | 1,174.73億円 |

| 連動する指標 | FTSE世界国債インデックス(除く日本) |

| トータルリターン(6ヵ月) | +4.90% |

| 信託報酬 | 年率0.154%以内 |

| 組入上位5銘柄 |

北米:51.52% 欧州:41.72% 中南米:0.73 アジア・オセアニア:5.25% |

eMAXIS Slim 先進国債券インデックスは、値動きが少ない先進国の債券にメインで投資する。リスクを抑えて運用したい人は投資を検討してみよう。

なお、ニッセイNASDAQ100インデックスファンドは新NISAのつみたて投資枠では購入できず、成長投資枠のみで購入可能だ。

新NISA銘柄に関してよくある質問

ここでは新NISAの銘柄に関するよくある質問をまとめる。

- 新NISAで購入した銘柄はほったらかして運用できる?

- 新NISAで投資信託を長期間積立投資をする場合であれば、毎月の積立額や商品を最初に決めさえすればその後は自動的に買い付けされるため、「ほったらかし」で運用することは可能だ。

ただし、投資信託を長期積立投資する場合でも資産状況や物価、消費、金融など資産価格に影響を与える可能性のあるマクロ要因は定期的にチェックして、状況に応じて戦略の変更も検討するようにしよう。また、ライフスタイルに変化があった場合は、積立額が適正かどうかの見直しも行おう。

- 新NISAの銘柄はいくつ買うのが良い?

- ハイリターンを狙う商品を除いて、投資信託は多数の銘柄に分散投資をしているので、1つで構わない。日本株や米国株に投資する場合は、リスクを分散させるためにも3〜5銘柄程度にわけて買ったほうがいいだろう。

株式投資は1つの銘柄に集中投資したほうが儲かるともいわれるが、失敗したときの損失も大きくなる。リターンだけでなくリスクも考えて、分散投資を心がけよう。

- 初心者は新NISAでどんな銘柄を買えば良い?

- 初心者は値動きが激しく大きな損失がでるリスクもある個別株への投資ではなく、低リスクかつ低コストの投資信託への投資がおすすめだ。

特に投資信託の中でも「インデックスファンド」が、運用管理費用(信託報酬)が安い上に、TOPIXなど市場全体の動きを表す代表的な指数に連動するように運用されていて動きも分かりやすいため、初心者にも向いているだろう。

インデックスファンドの中でも特におすすめなのが、「eMAXIS Slim全世界株式(オール・カントリー)」だ。業界最低水準の信託報酬で全世界計47ヵ国の株式に分散投資することができる人気の商品となっている。