「新NISAはSBI証券か楽天証券がおすすめ」

新NISA口座を選ぶにあたって情報を調べる過程で、一度は目にしたことがある言葉だろう。

SBI証券と楽天証券は、どちらも新NISA口座の取扱銘柄数の多さや取引手数料の安さなどで定評のある人気ネット証券だ。だからこそ、新NISAの最初のステップである口座選びがなかなか決まらずに手が止まっている人もいるかもしれない。

SBI証券の方が、投資信託の積み立てでもらえるポイントの付与率や成長投資枠で取扱いのある商品に関してのサービスは充実している。

しかし、楽天証券ではSBI証券にはない「投資信託の定期売却サービス」もあり、楽天経済圏にまとめるとお得さがグッと増すのも事実だ。

この記事ではSBI証券と楽天証券の新NISA口座を9つの項目に分けて比較を行う。運用に当たって自分が特に重視するポイントを中心に比較して、新NISA活用の第一歩を踏み出そう。

新NISAはSBI証券と楽天証券のどっちがおすすめ?各項目で比較

新NISAで投資したい商品や投資スタイルによって、SBI証券と楽天証券どちらがおすすめかは異なる。まず、新NISAをSBI証券と楽天証券どちらで始めるか決める上で重要なポイントを、比較表で紹介する。

| 証券会社 | 口座数(総合口座) | 投資信託 取扱銘柄数 |

クレカ積立 | 投信保有の ポイントプログラム |

投資信託 定期売却サービス の新NISA対応 |

ポイント投資 | 単元未満株の 取扱銘柄 |

取引手数料 | 公式サイト | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| つみたて投資枠 | 成長投資枠 | 対応カード | ポイント付与率 | 貯まるポイント | 月間積立上限額 | 投信残高 ポイント付与率 |

対象銘柄 | 貯まるポイント | 投資対象 | 利用ポイント | 単元取引 | 単元未満取引 | |||||

|

1,400万(2025年3月時点) | 281 | 1,453 | 三井住友カード | 0.5%~4.0% ※ |

Vポイント | 10万円 | 銘柄によって0.01〜0.25% | MMF、中国F、MRF等を 除いた全銘柄 |

Vポイント Pontaポイント dポイント PayPayポイント JALマイル |

✕ | 投資信託 日本株 |

Pontaポイント Vポイント |

東証の全銘柄 | 無料 | 無料 | |

|

1,200万(2025年1月時点) | 277 | 1,418 | 楽天カード | 0.5%~2.0% | 楽天ポイント | 15万円 楽天キャッシュ 併用の場合 |

銘柄によって 0.017%~0.053% |

指定の6銘柄のみ | 楽天ポイント | ◯ | 投資信託 日本株 米国株 |

楽天ポイント | 東証の一部銘柄 | 無料 | かぶミニ®(単元未満株取引)はスプレッドあり (取引にかかるコスト) |

|

※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください

比較した結果、「投資信託の保有で貯まるポイント還元率の高さ」「単元未満株取引の取扱い銘柄や手数料」といった項目ではSBI証券が優れていることがわかった。一方で、「投資信託の定期売却サービスの便利さ」や「クレカ積立での月間積立上限額」は楽天証券の方が優れている。

ここからは、各比較項目ごとに、どちらの証券会社のほうがおすすめなのかを解説していく。

NISA口座数は、楽天証券が堂々の第1位!

口座数は、SBI証券が業界1位の1,400万(2025年3月時点)、楽天証券が業界2位の1,200万(2025年1月時点)とどちらも非常に多く、人気の証券会社だ。

総合口座の口座数はSBI証券が1位である一方で、NISA(旧つみたてNISA)口座数に限定してみると、楽天証券のシェアが56.3%で業界1位と発表されている(2023年5月時点)。

| 証券会社 |  |

|

|---|---|---|

| 口座数(総合口座) | SBIグループ合計で1,400万(※) (2025年3月時点) |

楽天証券のみで1,200万 (2025年1月時点) |

口座数が多いということは、多数の投資家からメリットが多い証券会社だと認識され、選ばれていることの裏付けとなる。新NISAは、SBI証券と楽天証券どちらでも安心して始めることができるだろう。

手数料はどちらの証券会社もほとんど無料!

SBI証券と楽天証券のNISA口座は、日本株・単元未満株(1〜99株の日本株)・米国株・投資信託・海外ETFの取引にかかる手数料がいずれも無料だ。

| 証券会社 |  |

|

|---|---|---|

| 日本株 | 無料 | 無料 |

| 単元未満株 | 無料 | 無料(※1) |

| 米国株 | 無料 | 無料 |

| 投資信託 | 無料 | 無料 |

| 海外ETF | 無料 | 無料 |

| 中国株 | 約定代金の0.286% | 約定代金の0.275% |

| アセアン株(※2) | 約定代金の1.1% | 約定代金の1.1% |

| ベトナム株 | 約定代金の2.2% | 非対応 |

| 韓国株 | 約定代金の0.99% | 非対応 |

| ロシア株 | 約定代金の1.32% | 非対応 |

※2:シンガポール、タイ、マレーシア、インドネシアの株式

(2025年9月16日現在)

両社のNISA口座の手数料に大きな違いはなく、強いて言えば中国株の手数料は楽天証券のほうが若干低いという程度だ。

手数料については差がないので、他の判断軸でどちらの証券会社にNISA口座を開設するか決めるとよいだろう。

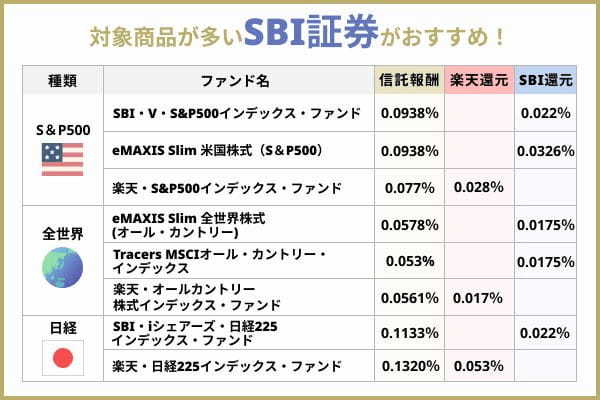

取扱銘柄数はほぼ同じ。SBI証券は海外銘柄に強み!

新NISAのSBI証券と楽天証券の取扱い銘柄数は、どちらも充実しており大きな差はない。

| 証券会社 |  |

|

|---|---|---|

| つみたて投資枠 | 281 | 277 |

| 成長投資枠 (投資信託) | 1,453 | 1,418 |

| 米国株 | 5,065本 | 5,334本 |

| 単元未満株 | 約4,000本 | 2,155本 |

| 海外株 (取扱国数) | 9カ国 | 6カ国 |

新NISAのつみたて投資枠では、金融庁が発表している銘柄(2025年9月16日時点)の投資信託を積立で買付できるが、両社ともに7割以上の銘柄を取り扱っている。

また、新NISAの成長投資枠では、国内株や海外株、単元未満株、つみたて投資枠より多くの投資信託を買付できる。新NISAの成長投資枠でも人気の投資信託や米国株においては両社にほとんど差はない。

差があるのは、成長投資枠で購入できる単元未満株(1〜99株の日本株)の取扱銘柄数と海外株の取扱国数だ。単元未満株の取扱数は、SBI証券の方が2倍近くあるため、マイナーな日本株に1株から投資をしたい人に向いている。また、韓国、ロシア、ベトナムの株に投資したい人も、SBI証券を選んだほうがいいだろう。

| 証券会社 |  |

|

|---|---|---|

| 国内株の銘柄数 | ほとんどの銘柄を取り扱っている | ほとんどの銘柄を取り扱っている |

| 米国株の銘柄数 | 多くの銘柄を取り扱っている | 多くの銘柄を取り扱っている |

| 単元未満株の銘柄数 | 楽天証券の2倍近くの銘柄を取り扱っている | 主要な銘柄を取り扱っている |

| 海外株(米国株以外)の取扱国 | 中国・韓国・ロシア・ベトナム・インドネシア・シンガポール・タイ・マレーシア | 中国・インドネシア・シンガポール・タイ・マレーシア |

クレカ積立は保有カードと年間カード利用額で選ぶ!

クレカ積立でSBI証券と楽天証券を比較した場合、人によってお得な証券会社は異なる。基本的には保有しているクレジットカードや貯められるポイントの種類で決めるのがおすすめだ。

クレジットカードを利用して投資信託や株式などを定期的に購入(積立買付)することだ。入金や購入の手間が省けるだけでなく、積立金額に応じたポイントが貯まるというメリットがある。

クレカ積立に利用できるクレジットカードは、証券会社によって異なる。SBI証券では三井住友カードが発行するクレジットカード、楽天証券では楽天カードが発行するカードがクレカ積立に対応している。

クレカ積立を基準に会社を選ぶ場合、まず、すでに保有しているクレジットカードと提携している証券会社を選ぼう。むやみにクレジットカードを増やすと、カードを管理する手間が増える上、紛失や盗難、不正利用のリスクが高まるためだ。

三井住友カードや楽天カードを保有していない、もしくは両方を保有している場合は、年間カード利用額で証券会社を選ぶとよい。

- 年間カード利用額が10万円未満の場合…楽天カード×楽天証券がおすすめ

- 年間カード利用額が10万円以上の場合…三井住友カード×SBI証券がおすすめ

年会費無料の一般カードを利用する場合、SBI証券も楽天証券も積立金額に対するポイント付与率は0.5%で同じだ。

ただし、SBI証券の場合、年間カード利用額が10万円未満になるとポイント付与率がゼロになってしまう。年会費有料のゴールドカードについても、SBI証券の場合、年間カード利用額が10万円未満だとポイント付与率はゼロになる。

▼ポイント付与率に関して

※1:2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)以降のポイント付与。2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)まではポイント付与率が異なります。

▼その他

※2:三井住友カード ゴールド(NL)は、年間100万円のご利用で翌年以降の年会費永年無料。年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3:三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

| カードの種類 | 年会費 | ポイント付与率 |

|---|---|---|

楽天カード

|

無料 | 0.5% ※ |

楽天ゴールドカード

|

2,200円(税込) | 0.75% ※ |

楽天プレミアムカード

|

11,000円(税込) | 1.0% |

楽天ブラックカード

|

33,000円(税込) | 2.0% |

(2025年9月16日現在)

三井住友カード プラチナプリファードやOliveフレキシブルペイプラチナプリファードなら、年間カード利用額が10万円未満でもポイント還元は受けられる。

しかし、プラチナランクのカードは年会費が3万3,000円と高額であり、そもそも年間利用額が少ない人は、ポイント還元で元を取るのが難しい。年間300万円以上利用するなら検討してもいいだろう。

ちなみに、年間100万円以上クレジットカードを利用する可能性があるなら、SBI証券で口座開設し、「三井住友カード ゴールド(NL)」や「Oliveフレキシブルペイ ゴールド」を利用してクレカ積立するのもおすすめだ。

この2つのカードは、ショッピング等(クレカ積立は除く)で年間100万円以上カードを利用すると、10,000ポイントがもらえ、さらに翌年以降の年会費が永年無料になる。

年間100万円以上利用する人にとっては、これらのゴールドカードが、三井住友カードの中で最も「コストパフォーマンスに優れたカード」といえる。

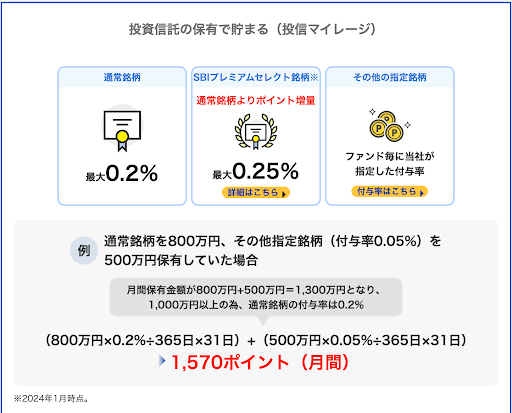

投信保有のポイントプログラムはSBI証券がお得!

投信保有のポイントプログラム(投資信託の月間平均保有金額に応じてポイントが付与されるサービス)で選ぶならSBI証券がおすすめだ。SBI証券の方がポイントプログラムの対象となる銘柄が豊富な上に、ポイント付与率も高いからだ。

SBI証券では、指定された一部の銘柄を除いてポイントプログラムの対象になっているのに比べて、楽天証券では楽天投信投資顧問が運用している指定の6銘柄のみが対象となっている。

| 証券会社 |  |

|

|---|---|---|

| サービス名 | 投信マイレージ | 投信残高ポイントプログラム |

| 対象銘柄 | 2,000銘柄以上 | 6銘柄 |

| ポイント還元率(年率) | 0.01〜0.25% | 0.017〜0.053% |

| 貯まるポイント | Vポイント(Tポイント) Pontaポイント dポイント JALマイル PayPayポイント |

楽天ポイント |

(2025年9月16日現在)

さらに、SBI証券が公式におすすめしている銘柄(SBIプレミアムセレクト銘柄)なら、投信マイレージサービスのポイント付与率が0.15%(月間平均保有金額1,000万円以上の場合は0.25%)になる。SBI証券なら、注目されている銘柄であるほど、ポイントの付与率も高く設定しているため、ポイントプログラムを活用しやすいだろう。

ポイント還元率は銘柄によって異なる。銘柄ごとの還元率を詳しく知りたい場合は、SBI証券の場合は「投信マイレージサービスポイント付与率一覧」 、楽天証券の場合は「投信残高ポイントプログラム」を確認しよう。

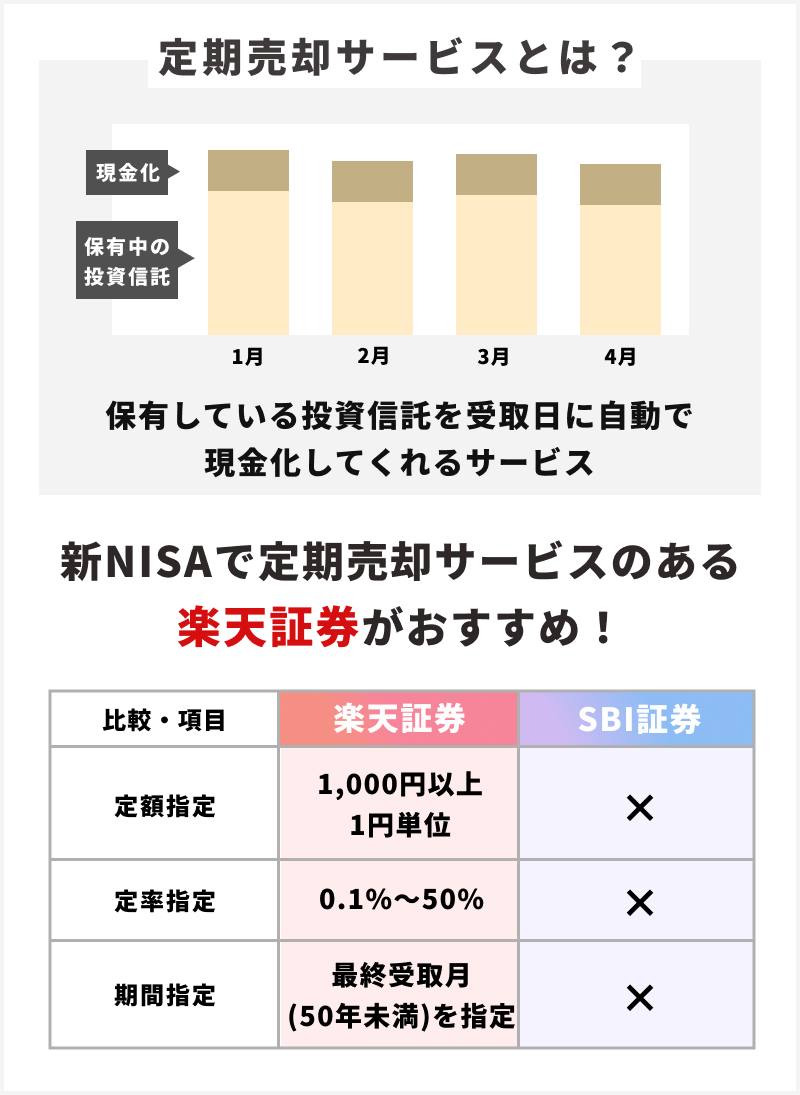

投資信託の定期売却サービスなら楽天証券が便利!

投資信託の定期売却サービスは、新NISAに対応している楽天証券がおすすめだ。投資信託の定期売却サービスとは、保有している投資信託を定期的に売却し、売却代金を受け取るサービスである。

定期売却サービスを利用することで、利益を追求しすぎて売るタイミングを逃すリスクを軽減できる。一度に売却したあとで価格が上昇して、「あのとき売らなければよかった」と後悔することもない。

定期売却は、教育資金や老後資金など現金が必要なタイミングが決まっている人に向いている投資の出口戦略だ。購入時に「一括投資よりも積立投資でリスクを分散しよう」という考え方があるように、売却時にも「一度に売るよりも定期的に少しずつ売ってリスクを分散しよう」という考え方がある。

例えば100万円の投資信託を売却する場合、一度に100万円分売ってしまうよりも月5万円ずつ売ったほうが、売却後に価格が上がって利益を逃してしまうリスクを軽減できる。両社ともに投資信託の定期売却サービスを用意しているが、楽天証券はNISAで運用している投資信託でも対応している一方で、SBI証券は非対応となっている。

また、楽天証券では「定額売却」だけでなく「定率売却」「定口売却」の3つパターンから資産の切り崩し方が選べる。

| 証券会社 |  |

|

|---|---|---|

| 定額売却 (毎月◯円売却) |

✕ (特定口座のみ◯) |

◯ |

| 定率売却 残高の◯%売却 |

✕ | ◯ |

| 定口売却 毎月◯口売却 |

✕ | ◯ |

老後に資産を切り崩す場合などは、定額売却しか対応していないSBI証券よりも定率売却(定口売却)に対応している楽天証券を選ぼう。

単元未満株取引ならSBI証券の「S株」が優れもの!

単元未満株(1〜99株の日本株)の取引をするなら、銘柄数が豊富で取引コストがかからないSBI証券がおすすめだ。日本株は通常100株単位(1単元)でしか買えないが、単元未満株では1株から購入できる。SBI証券では「S株」、楽天証券では「かぶミニ®(単元未満株取引)」というサービスで単元未満株の取引が可能だ。

| 証券会社 |  |

|

|---|---|---|

| サービス名 | S株 | かぶミニ®(単元未満株取引) |

| 取扱い銘柄 | 東証全銘柄 | 東証の一部銘柄 (2,166本) |

| 取引手数料 | 無料 | 無料(※) |

| リアルタイム取引 | × | ○ (736銘柄で対応) |

(2025年9月16日現在)

SBI証券は東証の全銘柄を扱っているのに対して、楽天証券は一部銘柄のみの対応となっているので投資先の選択肢が狭くなってしまう。楽天証券では単元未満株がリアルタイムで取引できるが、スプレッド(事実上の手数料)がかかるので短期投資をするとコストがかさむ。

長期投資をするならリアルタイム取引である必要性は薄いので、あえて取扱銘柄数の少ない楽天証券を選ぶ必要はないだろう。単元未満株の取引は、投資できる銘柄が多いSBI証券がおすすめだ。

IPOならSBI証券のチャレンジポイントで確率アップ!

IPO投資は、圧倒的な取扱実績を持っているSBI証券で行うのがおすすめだ。IPOとは「Initial Public Offering(新規公開株式)」の略で、未上場会社が証券取引所に上場し、一般の投資家に向けて株を売り出すことを指す。

IPO投資は、株式を上場される前の段階で購入を申し込み(抽選)、上場後に売却することで利益を得る投資だ。なお、投資家がIPO株を購入する際の価格は、「ブックビルディング」という手続きを経て確定する「公募価格」となる。

| 証券会社 |  |

|

|---|---|---|

| 取扱数 | 76件 | 54件 |

| 抽選方法 | 平等抽選(60%) IPOチャレンジポイント(30%) 優遇割り当て(10%) |

完全平等抽選 |

IPO投資は、取引所に上場後、株価に初めて値段がついたタイミング(初値)で売ると高確率で儲かる特長があるため、投資家に人気がある。

実際に2023年の1月〜9月までにIPOした株のうち、初値が公募価格を上回ったIPOの割合は8割を超えている。ただし、IPO投資は人気が高い分、抽選の倍率も高くなっており、一般的に当たる確率は1〜2%と言われている。特に人気のIPOは高倍率でなかなか当てるのは難しいだろう。

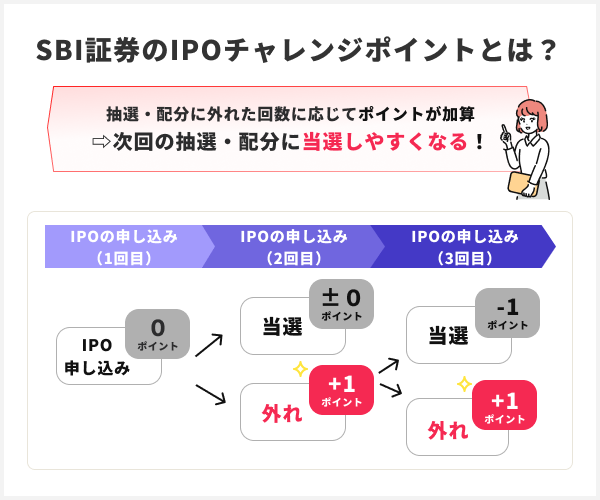

しかし、SBI証券なら抽選に外れてしまっても「IPOチャレンジポイント」が貯まるため、次回以降の当選確率を上げることができる。「IPOチャレンジポイント」とは、1社のIPO抽選に外れた場合に1ポイントもらえる制度だ。

SBI証券のIPO抽選では、そのポイントの使用数が多い人が当選しやすくなる。つまり、外れても何度も申し込み続けることで、当選する可能性を高めることができる。

IPO投資は、取扱実績が多く、申し込むたびに当選確率がアップするIPOチャレンジポイント制度があるSBI証券で行おう。

取引画面・ツールの使いやすさは楽天証券が高評価!

PRESIDENT Growthアフィリエイト制作チームが2024年6月に実施したクラウドワークス登録者に対するアンケート結果によると、「取引のしやすさ」に関する評価は、成長投資枠・つみたて投資枠ともに楽天証券がSBI証券を上回った。

| 証券会社 |  |

|

|

|---|---|---|---|

| 成長投資枠 | 口コミ評価 | 3.7点 | 4.2点 |

| スマホアプリの有無 | ◯(株アプリなど) | ◯(iSPEED) | |

| つみたて投資枠 | 口コミ評価 | 3.8点 | 4.1点 |

| スマホアプリの有無 | ◯(かんたん積立アプリ) | ✕(ウェブのみ) | |

楽天証券の口コミには、「他社と比較して取引画面がわかりやすい」といった意見が多くみられた。

楽天証券の取引画面に関する口コミ

男性 | 30代 | NISA利用歴:3年〜4年

満足度

5

楽天証券のアプリはなんの不自由もなく使えている。友人はSBI証券を利用しているが、「画面が見にくい」とのこと。実際に自分もホーム画面や取引画面を見せてもらったが、少し玄人好みのような印象を持った。

男性 | 50代 | NISA利用歴:5年以上

満足度

5

PCで取引していますが、他社と比較しても非常にわかりやすい画面で、取り引きしやすいです。初心者でもあまり迷うことなく使いこなせると思います。また株式取引では、各銘柄のチャート、銘柄情報、配当の権利付最終日などが簡単に確認できるため、短期、中期、長期など、いろいろな取引スタイルにも対応できる使いやすい設計だと感じています。

楽天証券は投資信託の取引に対応しているアプリは提供していない。しかし、スマホアプリ「iSPEED」のメニューにある「投資信託」を選択すると、ウェブ経由で投資信託の積立や購入ができるので、スマホでもスムーズに取引できるだろう。

取引画面・ツールの使いやすさで選ぶなら楽天証券がおすすめだ。

SBI証券と楽天証券の使い分け方2選

SBI証券と楽天証券の使い分け方は、主に2つある。NISA以外の証券口座は複数開設でき、何社開設しても維持費がかからないので、2社とも口座開設をして使い分けよう。

①楽天証券の特定口座とSBI証券のNISA口座でIPO抽選に申し込む

IPO(新規公開株)は応募しても当選確率は極めて低い傾向にあるが、楽天証券とSBI証券の両方で申し込むことで確率を上げることができる。IPOは複数の証券会社で同じ銘柄に申し込むことができ、なかには10社で口座開設して片っ端からIPOに応募している人もいる。

IPOの取扱銘柄は証券会社によって異なるので、2社に口座開設して両方申し込むことで、IPOに投資できるチャンスを増やせるだろう。

そのため、IPO銘柄に積極的に投資したい人は両方の口座を開設するのがおすすめだ。楽天証券を検討している人にとっては特に、IPO取扱い実績の多いSBI証券の口座も一緒に開設するメリットが大きいだろう。

②両方の口座でクレカ積立を利用する

SBI証券と楽天証券の両方でクレカ積立を利用し、投信積立で多くのポイントをもらう方法もある。2社のクレカ積立をフル活用すれば最大月20万円、楽天キャッシュ決済も加えると最大月25万円の積立投資が可能になる。

| IPOの価格 | ポイント※1 | |

|---|---|---|

| SBI証券(クレカ決済) | 10万円 | 500ポイント※2 |

| 楽天証券(クレカ決済) | 10万円 | 500ポイント |

| 楽天証券(電子マネー決済) | 5万円 | 250ポイント |

| 合計 | 25万円 | 1,250ポイント |

※2 2024年11月買付分以降は年間カード利用額によりポイント付与率変更

月25万円積み立てれば、毎月1,250ポイントもらえる。ポイント付与率0.5%(※1)ならSBI証券(三井住友カード)と楽天証券(楽天カード)のどちらも年会費がかからない。

SBI証券でのクレカ積立でポイント付与を受け取りたい場合は、2024年11月買付分以降は年間10万円の利用が必要だが、普段の支払いをまとめればそこまで大きな壁にはならないだろう。

※1:2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります

十分な資産があり、月25万円の積立も視野に入れることができる人は、非課税枠とクレカ積立のポイント還元を最大限活用できるので、SBI証券よりも5万円分ポイントが多く貯まる楽天証券で新NISA口座を開設するのがおすすめだ。

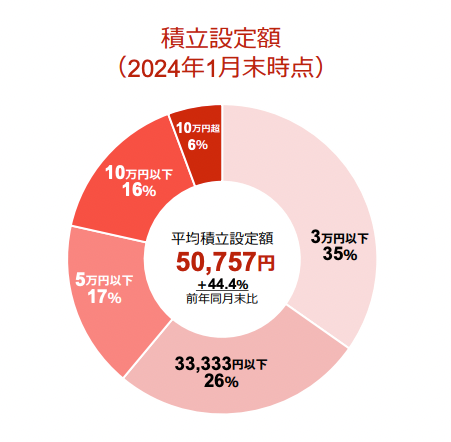

一方で、多くのユーザーは月25万円はおろか、月15万円も積立するほどの経済的余裕がない場合がほとんどだ。実際、楽天証券の決算資料を見ても、投信積立設定額が月5万円以下の方がおよそ8割を占める。

月の積立額を10万円以下に想定している場合は、どちらの証券会社で新NISA口座を開設しても、ほとんど差はないと言えるだろう。

他社のNISA口座から乗り換える方法

他の金融機関でNISA口座を開設済みの人は、今年1月から現在まで一度も非課税投資枠を使っていなければ、今年中に乗り換えられる。ここでは、楽天証券やSBI証券へ乗り換える方法を紹介する。

今年の非課税投資枠を使った場合でも来年からの乗り換え(変更)はできるので、検討してみよう。

他社のNISA口座から楽天証券に乗り換える方法

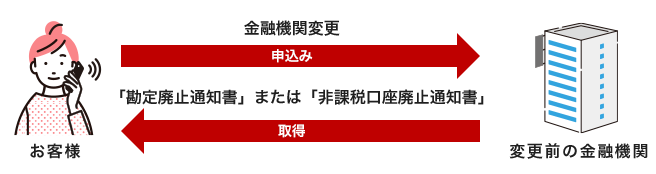

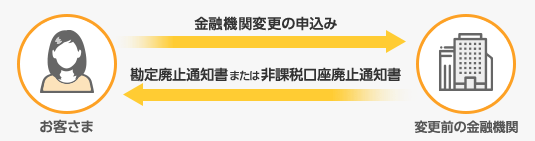

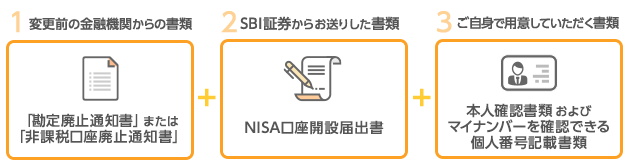

まずは、現在NISA口座を開設している金融機関に「NISA口座を別の金融機関に変更したい」と伝え、NISA口座の廃止に必要な書類をもらおう。

書類を受け取ったら、楽天証券へNISA口座の申込書類を請求しよう。楽天証券に口座がない人は、口座開設の申し込み時に「他社でお持ちのNISA口座を楽天証券に変更する」をチェックが必要だ。

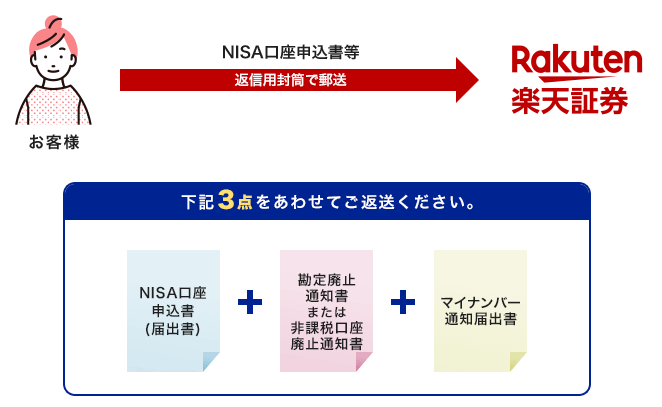

NISA口座を変更する場合は書類での申し込みになり、NISA口座申込書(届出書)が郵送される。返信用封筒に、変更前の金融機関からもらった廃止書類とマイナンバー通知届出書を添えて返送しよう。

他社のNISA口座からSBI証券に乗り換える方法

SBI証券への乗り換えの流れは、楽天証券とほぼ変わらない。楽天証券と同様に、現在NISA口座を開設している金融機関に「NISA口座を別の金融機関に変更したい」と伝え、NISA口座の廃止に必要な書類をもらおう。

書類を受け取ったら、SBI証券へ新規口座開設と同時にNISA口座の金融機関変更を申し込もう。まず、申し込みフォーム内のNISAの選択で「他社から乗り換える」を選ぼう。SBI証券からNISA口座開設届出書が郵送されるので、変更前のNISA口座の廃止書類と本人確認書類、マイナンバー確認書類を同封のうえ、返送しよう。

SBI証券と税務署での書類チェックや審査が問題なければ、おおむね1〜2週間後に変更手続きが完了する。

NISA口座との同時開設が可能

新NISAについてよくある質問

- 新NISAの「つみたて投資枠」と「成長投資枠」をSBI証券と楽天証券で使い分けることはできるか?

- 新NISAの証券会社を分けることはできない。新NISAの口座は一人につき一つの金融機関でしか開設ができない仕組みとなっているからだ。2つ以上の証券会社に申し込んでしまった場合は、先に税務署で処理された方でNISA口座が開設される。

- NISA口座を楽天証券からSBI証券に乗り換える方法は?

-

NISA口座を楽天証券からSBI証券に乗り換える方法は、以下の通りだ。

NISA口座を楽天証券からSBI証券に乗り換える方法提出した書類は、SBI証券と税務署で審査される。問題がなければ楽天証券からSBI証券への切り替えは完了となり、NISA口座の変更が完了となる。

- 楽天証券のウェブサイトで「勘定廃止通知書」の請求手続きを行う

- SBI証券のウェブサイトで新規口座開設を申し込み、「NISA口座開設届出書」を請求する

- 楽天から届いた勘定廃止通知書と、SBI証券から届いたNISA口座開設届出書を、本人確認書類のコピーとともにSBI証券に郵送する

- SBI証券と楽天証券の使い分け方は?

- SBI証券と楽天証券の使い分け方は、それぞれの会社が持つメリットの「良いとこどり」がおすすめだ。 例えば、普段から楽天市場などをよく利用する楽天ユーザーの場合、楽天ポイントが貯められる楽天証券をメインで利用しつつ、IPO投資を銘柄数が豊富で当選確率の高さに定評のあるSBI証券で行う、といった使い方も良いだろう。 自分が行いたい投資と、各社のメリット・デメリットを比較して、上手に使い分けよう。

- 新NISAの口座を楽天証券とSBI証券の両方で開設することはできる?

- 新NISAの口座は、ひとりにつき1口座しか開設できない。そのため、楽天証券とSBI証券の両方で開設はできないので、注意しよう。

- 新NISAの取引手数料において、楽天証券とSBI証券で違いはある?

- 新NISAにおける手数料は、投資信託、国内株式、米国株の売買手数料全てSBI証券と楽天証券ともに無料で、違いはない。どちらの会社を選んでもコストを気にせず取引することができる。