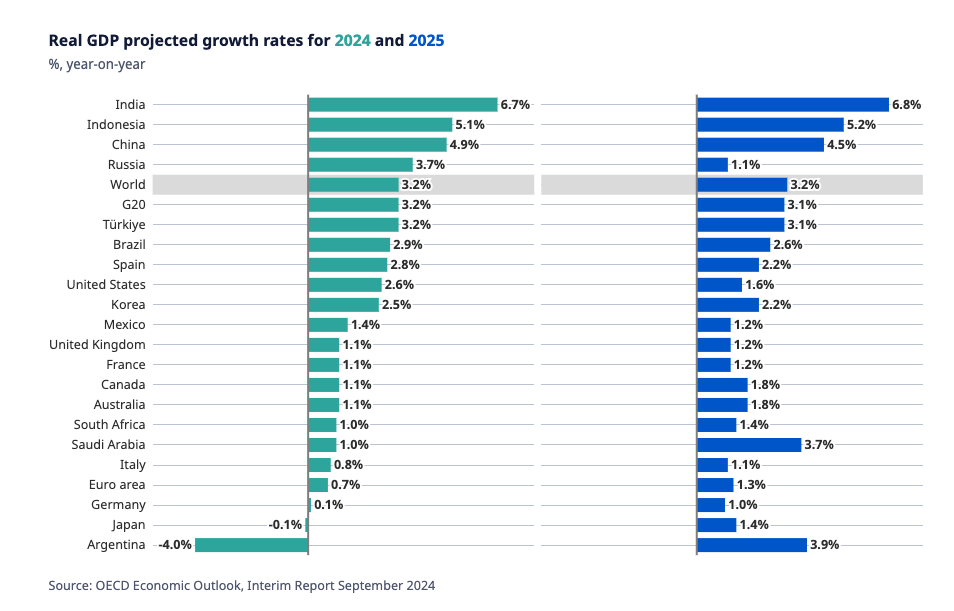

2024年現在、その高い経済成長率からインド株が注目されている。OECDによると、インドの2024年の実質GDP成長率は前年比+ 6.7%で、G20の中でもっとも高い。

インドの人口は、2023年4月末に14億2,577万人に達し、中国を追い抜いて世界一になった。インドの主要企業50社を対象とした株価指数「NSEニフティー50指数」は上昇を続けており、2024年6月に過去最高値を更新した。成長を続けるインド株への投資に挑戦したいと考えている人も多いだろう。

この記事では、インド株のおすすめ銘柄を投資信託・ETF(上場投資信託)・ADR(米国預託証券)に分けて紹介する。インド株の選び方についても解説するため、参考にしてほしい。

| 銘柄名 | 種類 | トータルリターン (1年) |

新NISA つみたて投資枠 |

新NISA 成長投資枠 |

|---|---|---|---|---|

| iTrust インド株式 |

投資信託 | 33.08% | ◯ | ◯ |

| iFreeNEXT インド株インデックス |

投資信託 | 25.81% | × | ◯ |

| ウィズダムツリー インド株収益ファンド(EPI) |

ETF | 29.20% | × | ◯ |

| NEXT FUNDS インド株式指数・Nifty 50連動型上場投信(1678) |

ETF | 25.44% | × | ◯ |

| HDFCバンク(HDB) | ADR | 13.33% | × | ◯ |

| インフォシス・ テクノロジーズ(INFY) |

ADR | 31.50% | × | ◯ |

| ウィプロ(WIT) | ADR | 48.03% | × | ◯ |

| 証券会社 |  |

|

|

|

|---|---|---|---|---|

| おすすめポイント | ✓ETFとADRの取り扱い銘柄数が多い! | ✓投資信託の取り扱いが豊富 | ✓海外ETFやADRの取引時間が長い | |

| 投資信託手数料 | 無料 | 無料 | 無料 | |

| 海外ETF・ADR手数料 | 取引手数料 | 約定代金の0.495%(最低手数料0円、最大22米ドル) | 約定代金の0.495%(最低手数料0円、最大22米ドル) | 約定代金の0.495%(最低手数料0円、最大22米ドル) |

| 為替手数料 | 0銭(※4) | 0銭(※4) | 買付時:0銭 売却時:25銭 |

|

| インド株に 投資できる 投資信託 |

33本 | 38本 | 33本 | |

| インド株に 投資できる ETF |

12本(うち国内4本) | 11本(うち国内4本) | 10本(うち国内6本) | |

| インド株に 投資できる ADR |

7本 | 7本 | 6本 | |

| 米国株(ETF、ADR含む)取引時間 | 午後11時半~翌午前6時 | 午後11時半~翌午前6時 | 午後8時~翌午前10時 | |

| 公式サイト | ||||

※1:取引報告書や各種交付書面を全て電子交付に切り替えた場合

※2:手数料コースで「ゼロコース」を選択した場合

※3:取引毎手数料コースを選択した場合

※4:リアルタイム為替取引の場合

目次

インド株を買う方法は3種類

日本でインド株に投資するには、次の3つの方法がある。

ネット証券を含む日本国内の主な証券会社では、インドの証券取引所に上場している個別株を直接売買することはできない。そこで、間接的にインド株に投資する方法を紹介する。

①投資信託

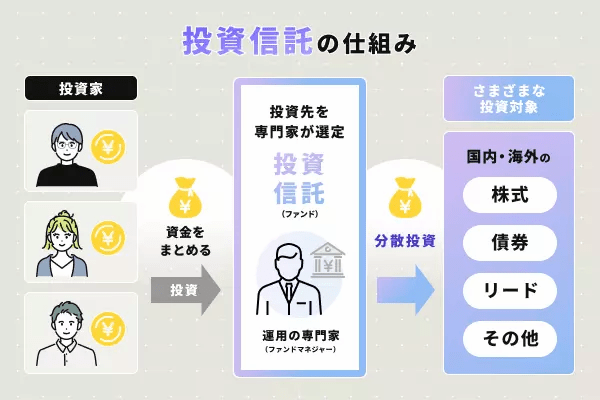

初心者に最もおすすめしたいのは、投資信託を通じてインド株を購入する方法だ。

投資信託は、投資家から少額ずつ集めた資金を、運用の専門家がさまざまな金融商品に投資して運用する仕組みとなっている。そのため、100円といった少額から、さまざまな銘柄に分散投資できるのがメリットだ。

投資信託の中には、インドだけでなく他の国の株式にもまとめて投資できる銘柄がある。そのため、インドを含むさまざまな国に投資したい人にも投資信託は向いている。

②ETF(上場投資信託)

ETFは、投資にある程度慣れており、自分で売買のタイミングを狙って取引したい人に向いている。

東京証券取引所などの金融商品取引所に上場している投資信託のこと。Exchange Traded Fundsの略で「上場投資信託」とも呼ばれる。投資信託は1日1回しか取引できないが、ETFは金融商品取引所の時間内であれば株式と同じように売買できる。一般的には、投資信託に比べると保有している間にかかるコストである「信託報酬」が安いといわれている。

ETFは、さまざまな銘柄に分散投資できる点で投資信託と共通しているが、最低投資金額が投資信託より高くなることが多く、積立投資を行いづらいというデメリットもある。一方メリットとして、市場が開いている時間帯にリアルタイムで売買できたり、指値注文ができたりと、個別株に近い性質も持っている。

少額からコツコツ積立投資をしたい人は投資信託、分散投資しながら個別株のように柔軟にリアルタイムで取引したい人は、ETFの購入を検討しよう。

③ADR(米国預託証券)

ADR(米国預託証券)はインド個別株へ投資したい人におすすめだ。日本の証券会社で直接インド株を購入することはできないが、ADRに投資することで個別株投資と同じような効果を得られるためだ。

ADR(American Depositary Receipt)とは、米国以外で設立した企業の株式を裏付けに米国で発行される有価証券のことを指す。ADRがあることで、現地規制の影響で直接購入できない国の株式を取引できる。

ADRは新NISAの成長投資枠でも購入できる。

| ティッカー(※) | 銘柄名 | NISA 成長投資枠取扱 |

|---|---|---|

| HDB | HDFCバンク | 〇 |

| IBN | ICICIバンク | 〇 |

| INFY | インフォシス・テクノロジーズ | 〇 |

| RDY | ドクター・レディース・ラボラトリーズ | 〇 |

| SIFY | シフィ・テクノロジーズ | 〇 |

| WIT | ウィプロ | 〇 |

| WNS | WNSホールディングス | 〇 |

特定のインド企業の成長に期待し、投資したい人は、ADRへの投資を検討するとよいだろう。

インド株の選び方 3つのポイント

インド株の選び方として、以下の3つのポイントが挙げられる。

成長産業を狙う

インド株を選ぶときに重要なのが、特に成長が期待できる産業の銘柄を狙うことだ。成長産業は市場全体が拡大している。そのため、投資した企業の売上や利益は今後も増加する可能性が高く、株価の上昇が期待できる。

2023年度のインドの産業部門別粗付加価値成長率(※)を見ると、建設業や製造業で前年度比9%を超える高い成長率が記録されている。

| 産業部門 | 成長率(前年度比) |

|---|---|

| 建設 | +9.9% |

| 製造 | +9.9% |

| 金融・保険、不動産・ ビジネスサービス |

+8.4% |

| 公共・防衛・ その他サービス |

+7.8% |

| 電力・ガス・水道 | +7.5% |

| 鉱業・採掘 | +7.1% |

| 貿易・ホテル・運送・ 通信・報道関連サービス |

+6.4% |

| 農林水産 | +1.4% |

製造業の中でも自動車市場は拡大傾向で、インド自動車工業会によると2023年度の自動車国内販売台数は2,385万3,463台と前年度比12.5%も増加した。インド株へ投資する際は、最新情報をもとに将来の成長が見込めそうな産業を調べてみるとよいだろう。

安定性がある企業を選ぶ

インド株に投資する際には、企業の安定性も重視すべきだ。インドは新興国であるため、米国や日本などの先進国と比べると経済が安定していない。また、地域間の格差やインフラの未整備などの問題もある。

安定性がある企業を選ぶために、経営基盤が安定した大手企業に投資する方法が考えられる。大企業の基準を考える際は、インドを代表する株価指数「SENSEX30」の組入上位銘柄が参考になる。SENSEX30は、インド国内でも時価総額や流動性の高い大型株を中心に構成されている指数だ。

これらの組入上位銘柄には国際的な知名度が高く、金融・IT・エネルギー・消費財などインド経済を代表する企業が名を連ねている。

このような指数も参考にしながら、インド株銘柄を選ぶとよいだろう。

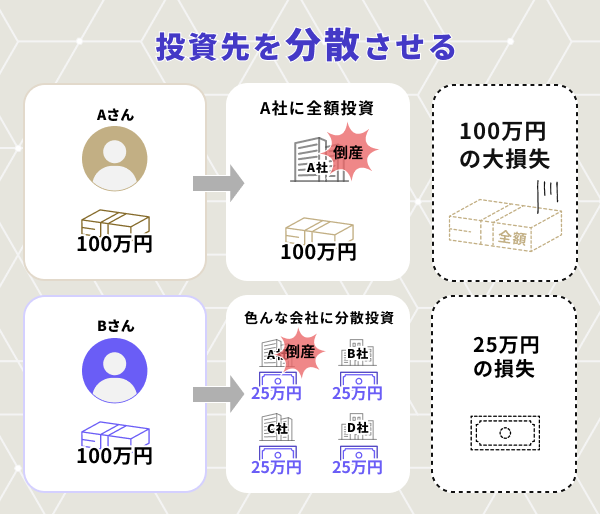

投資先を分散させる

最後に意識したいのは、投資先を分散させることだ。投資先の企業数が少ないと、個別企業の経営状況に大きく左右される。特にインドのような新興国では経済の変動が大きいため、投資先の企業選定には慎重な検討が必要となる。

できるだけ手間をかけずに投資先を分散したい人は、投資信託・ETFへ投資することをおすすめする。例えば、この後に紹介する「iFreeNEXT インド株インデックス」であれば、51社の株式に分散投資できる(2024年11月時点)。

ADRに投資する場合も、1企業に資産を集中させるのではなく、複数銘柄に分散することで、価格変動リスクを抑えられる。

インド株に投資したい人におすすめの銘柄7選

先述の「おすすめ銘柄の選び方」に沿って、インド株に投資したい人におすすめの銘柄を7つ紹介していく。

投資信託のおすすめ銘柄2選

ここでは、以下の条件を満たす投資信託のうち、トータルリターンの高い銘柄を2つ選定した。

- 主な投資対象がインド株

- NISAの投資対象商品

- 運用期間1年以上

- 信託報酬が1.1%(税込)以下

- SBI証券と楽天証券で取引可能

iTrustインド株式

| 名称 | iTrustインド株式 |

|---|---|

| 運用会社 | ピクテ・ジャパン株式会社 |

| ベンチマーク | なし |

| 基準価額 | 2万4,334円 (2024年11月15日時点) |

| 純資産総額 | 663億8,100万円 (2024年11月15日時点) |

| 信託報酬(年率) | 0.9828% |

| 運用方法 | アクティブファンド |

| トータルリターン | 1年:33.08% 3年:17.30% 5年:19.01% ※2024/11/7時点 |

| NISA対応 | 成長投資枠・つみたて投資枠 |

- 中長期的な成長が見込めるインド企業に投資するアクティブファンド

- 特に金融業界への投資割合が高い

- NISAのつみたて投資枠・成長投資枠の両方で購入できる

iTrustインド株式は、中長期的な成長が見込めるインド企業を投資対象とする投資信託だ。ベンチマークにとらわれず、成長性や収益性の高い銘柄を厳選し、20〜40銘柄に分散投資している。

特に金融業界への投資割合が高く、31.7%を占めている。一般消費財・サービス(15.9%)、IT(12.0%)、ヘルスケア(11.2%)などへの投資割合も高い。組み入れ銘柄の上位には、ICICI銀行(9.0%)、HDFC銀行(7.7%)、インフォシス(5.9%)といったインドを代表する企業が含まれている。

2020年のコロナショック以降、基準価額は大幅に上昇しており、トータルリターンは3年で+18.11%、5年で+19.33%という好成績を収めている。つみたて投資枠にも対応しており、長期的な積立投資をしたい人にもおすすめの銘柄だ。

\iTrustインド株式が買える/

iFreeNEXT インド株インデックス

| 名称 | iFreeNEXT インド株インデックス |

|---|---|

| 運用会社 | 大和アセットマネジメント株式会社 |

| ベンチマーク | Nifty50指数 |

| 基準価額 | 1万5,267円 (2024年11月15日時点) |

| 純資産総額 | 1,512億6,500万円 (2024年11月15日時点) |

| 信託報酬(年率) | 0.473% |

| 運用方法 | インデックスファンド |

| トータルリターン | 1年:25.81% 3年:- 5年:- ※2024/11/7時点 |

| NISA対応 | 成長投資枠 |

- Nifty50指数への連動を目指すインデックスファンド

- 金融業界への投資割合が高い

- 運用開始から1年で純資産総額が1,000億円を超えている

iFreeNEXT インド株インデックスは、Nifty50指数へ連動する運用成果を目指す投資信託だ。Nifty50指数は、インド国内の主要企業50社で構成されており、時価総額が大きく流動性の高い大型株が中心となっている。

特に金融業界への投資比率が高く、全体の20%以上を占めている。また、上位10銘柄のうち半数以上が金融関連企業だ。その他の主要な業界としては、IT(8.3%)やエネルギー(8.2%)などが挙げられる。

運用開始からわずか1年で、純資産総額が1,000億円を超える人気ファンドに成長しており、トータルリターンは25.81%に達している。インド市場への分散投資を考えている投資家にとって、この投資信託は魅力的な選択肢といえるだろう。

\この銘柄の取り扱いあり!/

ETFのおすすめ銘柄2選

ここでは、以下の条件を満たす国内外のETFのうち、特に投資家に人気がある銘柄を2つ選定した。

- NISAの投資対象商品

- 運用期間3年以上

- 信託報酬(経費率)が1.1%(税込)以下

どちらもインドの代表的な株価指数をベンチマークとしており、成長株に投資したい人におすすめだ。

ウィズダムツリーインド株収益ファンド(EPI)

| 名称 | ウィズダムツリー インド株収益ファンド(EPI) |

|---|---|

| 運用会社 | ウィズダムツリー |

| 上場市場 | NYSE (ニューヨーク証券取引所) |

| ベンチマーク | ウィズダムツリーインド・アーニングス・インデックス |

| 基準価額 | 45.51ドル (2024年11月15日時点) |

| 純資産総額(百万米ドル) | 3,839.53 (2024/10/31時点) |

| 経費率(年率) | 0.83% |

| 運用方法 | インデックスファンド |

| トータルリターン | 1年:29.20% 3年:9.74% 5年:15.81% ※2024/11/7時点 |

| NISA対応 | 成長投資枠 |

- 成長性の高いインド企業に幅広く投資

- 大型株から小型株まで476銘柄に分散投資できる

ウィズダムツリーインド株収益ファンド(EPI)は、成長力のあるインド企業株に幅広く投資するETFだ。

ベンチマークに採用している「ウィズダムツリーインド・アーニングス・インデックス」は利益額が大きい企業への投資比率が高くなるという特徴がある。このため、時価総額加重平均型の指数であるTOPIXやS&P500と比べ、より高いパフォーマンスに期待できるとされている。

476銘柄に分散投資しており、特に金融(21.47%)、エネルギー(16.60%)、素材(13.38%)などの投資割合が大きい(2024年9月30日時点)。成長性の高いインド企業へ投資したいと考える人におすすめの銘柄だ。

\海外ETFを豊富に取り扱い!/

NEXT FUNDS インド株式指数・Nifty 50連動型上場投信(1678)

| 名称 | NEXT FUNDS インド株式指数・Nifty 50連動型上場投信(1678) |

|---|---|

| 運用会社 | 野村アセットマネジメント株式会社 |

| 上場市場 | 東京証券取引所 |

| ベンチマーク | Nifty 50指数 |

| 基準価額 | 3万6,745円 (2024年11月15日時点) |

| 純資産総額 | 787億6,000万円 (2024年11月15日時点) |

| 信託報酬(年率) | 1.045% |

| 運用方法 | インデックスファンド |

| トータルリターン | 1年:25.44% 3年:16.63% 5年:18.61% ※2024/11/7時点 |

| NISA対応 | 成長投資枠 |

- Nifty 50指数への連動を目指すインデックスファンド

- Nifty50指数先物などに投資している

NEXT FUNDS インド株式指数・Nifty 50連動型上場投信は、Nifty 50指数への連動を目指すETFだ。Nifty 50指数はインドを代表する企業50社で構成されており、投資先の業界は金融とITが約半分を占めている。

現物株式ではなく、Nifty50指数先物などに投資することで指数への連動を目指している点が、iFreeNEXTインド株インデックスとの違いだ。先物の運用では、株式の配当を得ることができないため、このETFでは分配金が発生しない。

配当よりも、インド市場の成長を取り込みたい人に向いている銘柄だ。

\海外ETFを豊富に取り扱い!/

ADRのおすすめ銘柄3選

ここでは、以下の条件を満たすADRを、時価総額の高い順に3つ選定した。

- SBI証券や楽天証券のNISA口座で取引できる

- インド経済の主要セクターである金融・IT銘柄

HDFCバンク(HDB)

| 名称 | HDFCバンク(HDB) |

|---|---|

| 上場市場 | NYSE (ニューヨーク証券取引所) |

| 株価 | 61.90米ドル (2024年11月15日時点) |

| 時価総額 | 1,576億7117万米ドル (2024年11月15日時点) |

| トータルリターン | 1年:13.33% 3年:- 5年:- ※2024/11/7時点 |

| NISA対応 | 成長投資枠 |

- インド最大級の民間銀行

- インドSENSEXやNifty50指数などの構成銘柄に含まれている

- リテール事業に強みがある

HDFCバンクは1994年に創業されたインド最大級の民間銀行であり、インド全土に幅広いネットワークを持つ。世界の銀行時価総額ランキングでもトップ10に入っており、その安定感は抜群だ。さらにインドSENSEXやNifty50指数など、インドを代表する株価指数の構成銘柄にも含まれている。

インドは若年層が多く、個人向け融資の需要が増加している。HDFCバンクは、この開拓余地の大きいリテール事業に強みを持っているため、今後の成長にも期待できる。

\この銘柄に投資するなら!/

インフォシス・テクノロジーズ(INFY)

| 名称 | インフォシス・テクノロジーズ(INFY) |

|---|---|

| 上場市場 | NYSE (ニューヨーク証券取引所) |

| 株価 | 21.53米ドル (2024年11月15日時点) |

| 時価総額 | 893億9599万米ドル (2024年11月15日時点) |

| トータルリターン | 1年:31.50% 3年:- 5年:- ※2024/11/7時点 |

| NISA対応 | 成長投資枠 |

- インド有数の大手IT企業

- インドSENSEXやNifty50指数などの構成銘柄に含まれている

- 2024年9月に上場来最高値を記録した

インフォシス・テクノロジーズは、1981年創業の世界有数のITコンサルティングおよびソフトウエア受託開発企業だ。売上高は約1.9兆円にのぼり、55カ国以上で事業を展開している。

収益の大部分はインド国外から得ており、特に北米(60.1%)やヨーロッパ(27.6%)が主な市場となっている。

インフォシスもHDFCバンク同様、SENSEXやNifty50の構成銘柄に含まれている。2024年9月には、生成AIへの積極的な投資や金融機関向けサービスの好調が評価され、株価は上場来最高値を記録した。インド経済を牽引する企業として、国内外の投資家から注目を浴びている。

\この銘柄に投資するなら!/

ウィプロ(WIT)

| 名称 | ウィプロ(WIT) |

|---|---|

| 上場市場 | NYSE (ニューヨーク証券取引所) |

| 株価 | 6.72米ドル (2024年11月15日時点) |

| 時価総額 | 351億1,738万米ドル (2024年11月15日時点) |

| トータルリターン | 1年:48.03% 3年:- 5年:- ※2024/11/7時点 |

| NISA対応 | 成長投資枠 |

- 1945年創業の老舗IT企業

- ソフトウェア開発事業とITサービス事業を中心としている

- 営業利益は堅調に推移している

ウィプロ(WIT)は、1945年創業の大手IT企業だ。タタ・コンサルタンシー・サービシズ、インフォシスと並び、インドの3大IT企業とされている。

ソフトウェア開発とITサービスを中心に、世界66カ国に事業を展開している。

2024年7月には、第1四半期の決算で売上高が市場予想を下回ったため、株価が10%以上急落した。しかし、その後の株価は回復傾向にある。営業利益は堅調に推移しており、専門家の間ではさらなる株価上昇が期待されている銘柄だ。

\この銘柄に投資するなら!/

インド株についてよくある質問

- インド株は2024年現在、バブル状態にある?

「2024年現在、インド株式市場はバブル状態にある」と語る専門家がいる。なぜなら、インドの主要企業50社の株価を基に算出される「NIFTY50」は、直近1年間(2023年11月19日〜2024年11月19日)で約20%も上昇しているからだ。

画像引用:Google Finance公式サイト

画像引用:Google Finance公式サイトただし、インド株の成長にはある程度実体経済の成長が伴っており、決して株価だけが上昇しているわけではない。実際、インドは建設業や製造業を中心に経済成長を続けており、OECDによる2025年の予想GDP成長率は前年度比+ 6.8%で、G20諸国の中でもっとも高い。

- インド経済のリスクには何がある?

インド経済のリスクとして、以下が挙げられる。

- 生産人口の減少

- 経済成長率の低下

- 所得格差

- インフラ整備の遅れ

- 株式市場の過熱感

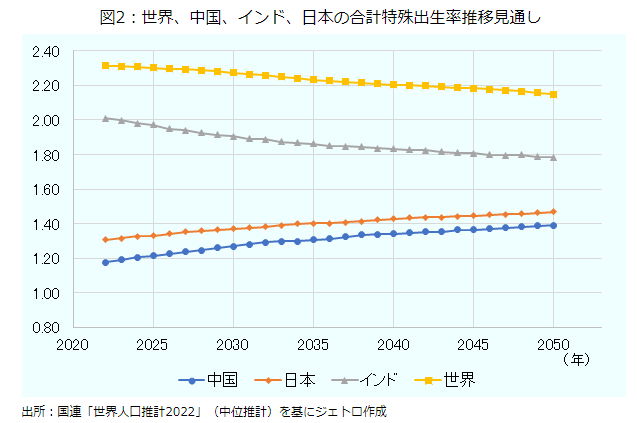

インドの経済成長は、急激な人口増加に支えられてきた。しかし、今後はインドの出生率が低下していくという見通しがある。2022年時点のインドの合計特殊出生率は2.01だが、2050年には1.78まで減少するという見通しだ。

画像引用:日本貿易振興機構公式サイト

画像引用:日本貿易振興機構公式サイトそのため人口増加のスピードが落ち着き、成長が鈍化する可能性がある。

- SBI証券でインド株に投資する際、おすすめの投資信託は?

SBI証券でインド株に投資できるおすすめの投資信託は、以下の2銘柄だ。

- iTrustインド株式

- iFreeNEXT インド株インデックス

以下の条件を満たす投資信託のうち、トータルリターンの高い銘柄を2つ選定した。

- 主な投資対象がインド株

- NISAの投資対象商品

- 運用期間1年以上

- 信託報酬が1.1%(税込)以下

- SBI証券と楽天証券で取引可能

どちらの銘柄も成長産業の株を投資対象としているため、今後の値上がりに期待できる。