新NISAでは投資信託や株式に加えて、ETF(上場投資信託)にも投資ができる。

しかし、ETFがどのような特徴を持った金融商品なのか、いまいちよく分からない人もいるだろう。

本記事では、ETFの特徴やどのような人にETFが向いているかなどを分かりやすく解説する。新NISAで購入できるETFのおすすめ銘柄も5本紹介するので、ぜひ参考にしてほしい。

新NISAで購入できるETFとは?

まず、ETFの主な特徴や新NISAでETFを購入する方法を説明していく。

ETFの特徴、投資信託との違い

ETFは「Exchange Traded Funds」の略称で、証券取引所に上場している投資信託のことを示す。

投資家から集めた資金をひとまとめにして、プロが株式や債券などに投資、運用し、収益を投資家に還元する金融商品であるという点は投資信託と同じだ。

「インデックス型」と「アクティブ型」の2種類に分けられる点も共通している。TOPIXや日経平均株価など、ベンチマークとする指標への連動を目指すのがインデックス型で、運用担当者が独自に銘柄を調査し、市場平均を上回る高いリターンを狙うのがアクティブ型だ。

しかし、投資信託は1日1回公表される基準価額でしか取引できないのに対して、証券取引所に上場しているETFは価格が常に変動しており、リアルタイムで売買できるという違いがある。

| 投資信託 | ETF | ||

|---|---|---|---|

| 共通点 | 商品の仕組み | 投資家から集めた資金をひとまとめにして、プロが株式や債券などに投資、運用し、収益を投資家に還元する | |

| 種類 | 「インデックス型」と「アクティブ型」の2種類がある | ||

| 相違点 | 取引価格が決まる タイミング |

1日1回 | リアルタイム(ただし、取引所の取引時間中のみ) |

| 信用取引 | できない | できる | |

購入から決済までの流れや、信用取引ができる点に関しては、ETFは株式と同じ仕組みだ。

現金や株式などを証券会社に担保として預けることで、証券会社から株式購入資金を借りたり、株を借りて売ったりできる取引のこと。

一般的に、東京証券取引所など日本国内の取引所に上場しているETFを「国内ETF」、NYSE(ニューヨーク証券取引所)やNASDAQ(ナスダック)など米国の取引所に上場しているETFを「米国ETF」と呼ぶ。

国内ETFは日本株が取引できる証券会社なら基本的にどこでも売買できるが、米国ETFの取扱状況は証券会社によって異なる。

新NISAの成長投資枠での購入がおすすめ

新NISAでETFを購入する場合、主に成長投資枠を利用しよう。

ETFをつみたて投資枠で買うこともできるが、投資対象商品は8本(2024年6月7日時点)と、成長投資枠(251本)(2024年6月24日時点)に比べると選択肢は圧倒的に少ない。

さらに証券会社によっても取扱状況は異なる。例えば、ネット証券最大手のSBI証券の場合、つみたて投資枠でのETFの取扱いはない。

つみたて投資枠の選定基準(長期の積立、分散投資)に合致したETF銘柄を選ぶのが難しいことや、価格がリアルタイムで動くため、積立投資をするには金融機関側の手間がかかり過ぎることなどが、このような状況を生み出していると考えられる。

- 信託契約期間が無期限又は20年以上である

- 分配頻度が毎月でない

- ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていない

- 金融庁が指定したインデックスに連動している

- 投資の対象資産が株式である

- 最低取引単位が1,000円以下 など

新NISAで購入するならどっち? ETF vs 投資信託

新NISAではETFと投資信託の両方を購入できるが、以下のように特徴には大きな違いがある。

| 投資信託 | ETF | |

|---|---|---|

| 新NISAの投資枠 | 成長投資枠、つみたて投資枠どちらも可 | 主に成長投資枠 |

| 新NISA(成長投資枠) の投資対象商品数 |

1,923本 | 251本 |

| 取扱金融機関 | 証券会社、銀行、郵便局等 | 証券会社 |

| 取引価格が決まるタイミング | 1日1回 | リアルタイム |

| 積立投資 | ◯ | △ (一部自動積立に対応する証券会社あり) |

| 指値注文 | ✕ | ◯ |

| 最低投資額 | 100円〜 | 銘柄ごとに決められている売買単位 |

投資信託よりもETFの方が、新NISAの投資枠や商品数、取扱金融機関が制限される一方で、注文方法や取引タイミングはETFの方が幅広い。

それぞれのメリット・デメリットを比較して投資商品を決めよう。

投資信託と比較したETFのメリット

信託報酬が低め

投資信託と比べると、ETFは信託報酬が低めに設定されているというメリットがある。

信託報酬とは、投資信託の管理や運用などにかかる費用のことだ。投資信託やETFを保有していると、信託財産の中から毎日差し引かれる費用なので、長期的に見れば決して無視できないコストといえる。

例えば「SBI・全世界株式インデックス・ファンド」と「バンガード・トータル・ワールド・ストックETF(VT)」はどちらも同じ指数「FTSEグローバル・オールキャップ・インデックス」への連動を目指す商品だ。しかし、信託報酬率には以下のような違いがある。

| 投資信託 | ETF | |

|---|---|---|

| 商品名 | SBI・全世界株式インデックス・ファンド | バンガード・トータル・ワールド・ストックETF(VT) |

| 信託報酬率(経費率) | 0.1022%(税込み)程度 | 0.07% |

ベンチマークとする指数が同じ商品であれば、信託報酬が比較的安いETFの方が運用コストを安く抑えられ、効率良く運用できることが多い。

リアルタイムで取引できる

投資信託は基準価額が分からない状態で購入(売却)手続きをする「ブラインド方式」を採用している。注文時にいくらで購入(売却)できるかを把握できないので、投資信託を取引する場合は長期保有が基本になるだろう。

一方、ETFは市場価格を見ながら、リアルタイムで取引できる。デイトレード(1日のうちに何度も売買をする取引手法)やスイングトレード(数日〜数週間で売買を完結させる取引手法)など、短期的な売買をして積極的に利益を狙うことも可能だ。

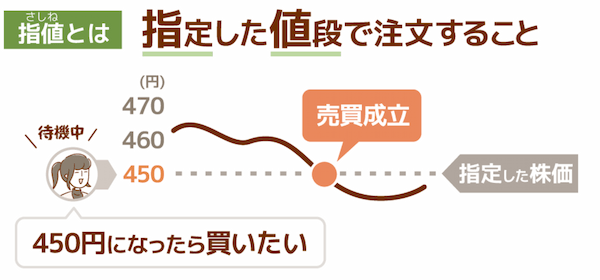

指値注文ができる

ETFには指値注文ができるというメリットもある。指値注文とは、指定した価格で取引をしたい場合に使う注文方法だ。

買いの場合は指定した価格以下になると注文が成立し、売りの場合は指定した価格以上になると注文が成立する。指値注文では条件が合致しない場合、取引が成立しないこともあるが、想定した価格で取引できるので損益の見通しが立てやすくなる。

一方、投資信託は注文を出した当日は売買価格は公表されず、基本的に注文した翌営業日に公表されるため、注文価格を指定することはできない。

投資信託と比較したETFのデメリット

最低投資資金が投資信託より高くなることが多い

投資信託は口数指定・金額指定の両方で購入できるので、ネット証券なら基本的に100円程度から購入可能だ。

一方ETFは、金額指定での購入はできず、銘柄ごとに決められている売買単位で取引する。

例えば、売買単位が10口、価格が1万円のETFを購入する場合、最低でも1万円×10口=10万円の投資資金を用意しなければならない。購入する銘柄によっては、投資するハードルが高くなることもあるだろう。

積立投資がしにくい

ETFは積立投資がしづらいというデメリットもある。

投資信託は金額指定で購入できるので、基本的に自動で積み立てができる。例えば積立金額を「毎月10万円」と設定しておけば、その金額で基準価額に応じた口数が自動的に購入される仕組みだ。

一方、ETFは売買単位ごとに取引するので投資信託のような積み立ては基本的にできない。

例えば、売買単位を100口とするETFに投資するケースを考えてみよう。ETFの価格が800円の場合は、800円×100口=8万円分買うことになるため、10万円分ちょうどの買付けができない。ETFの価格が1,500円の場合は、1,500円×100口=15万円が必要になるため、10万円では購入できなくなってしまう。

ただし、SBI証券や楽天証券、マネックス証券など、一部の証券会社では米国株定期買付サービスを利用することで米国ETFの積立投資ができる。

積立日や積立金額を指定すると、その金額の範囲内で買えるだけの口数を購入する仕組みになっているので、自動で積立投資が可能だ。

自動で分配金の再投資ができない

分配金とは運用実績に基づいて、定期的に投資家に還元されるお金のことだ。投資信託は自動的に分配金の再投資ができる場合も多いので、ある程度ほったらかしにしておいても複利効果に期待できる。

投資で得た利益を再び投資に回すことで、利益が利益を生み、膨れ上がっていく効果のこと。

一方、ETFの分配金は自動で再投資できないため、現金で払い出される。再投資したい場合は、手動で買付けをしなければならないが、分配金が少額の場合は最低売買単位の買付けができないこともある。

ETFがおすすめの人、投資信託がおすすめの人

ETFはリアルタイムで売買できる点が強みだ。ETFは投資に慣れていて、自分で売買のタイミングを狙って取引したい人にとって、非常に魅力的な選択肢となるだろう。

また、より低コストでインデックス型の投資信託に投資したい人にもETFが向いている。同じ指標に連動する投資信託と比べて、ETFの方がコストが低くなる傾向があるためだ。

一方投資信託は、投資初心者に向いていると考えられる。少額から始められる点や、短期的な値段を気にせず長期的にコツコツ積み立てて資産形成を目指せる点は大きな魅力といえるだろう。

投資信託で投資経験を積んでから、より取引商品の幅を広げたい人はETF投資に挑戦してみよう。

新NISAのETF投資でおすすめの銘柄

新NISAでETFに投資する場合のおすすめ銘柄を5本厳選して紹介する。新NISAでETFの銘柄を選ぶ際は、以下を基準にするのがおすすめだ。

- 分配金利回り(※1)が高い銘柄を選ぶ

- 直近のリターンが良い銘柄を選ぶ

- 経費率(※2)が低い銘柄を選ぶ

※2…ETFの純資産総額に対して運用にどのくらいのコストがかかるかを表した割合のこと。国内ETFの信託報酬に近い概念。

以下ではこれらの基準をもとに、分配金や値上がり益などで高いリターンを狙えるおすすめのETFを5本紹介する。

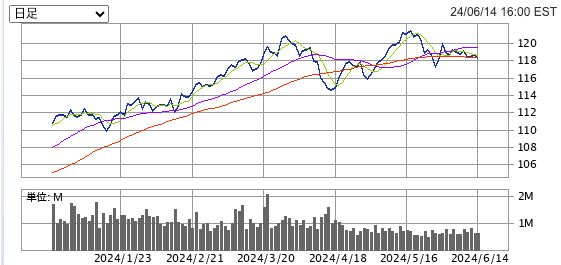

バンガード 米国高配当株式ETF(VYM)

| 名称 | バンガード 米国高配当株式ETF |

|---|---|

| 運用会社 | バンガード社 |

| 市場 | ニューヨーク証券取引所 |

| ベンチマーク | FTSE ハイディビデンド・イールド・インデックス |

| 純資産総額(百万米ドル) | 54,297.13(2024/5/31) |

| 基準価額(米ドル) | 118.54(2024/6/12) |

| 分配金利回り(直近12カ月) | 2.88%(2024/6/14) |

| 3年トータルリターン | 6.70%(2024/6/14) |

| 経費率 | 0.06%(2024/6/14) |

- 米国の高配当銘柄に分散投資できる

- インカムゲインとキャピタルゲインの両方を狙える

- 経費率も低く、安定的な運用に期待できる

バンガード米国高配当株式ETFは、P&G、ジョンソン・エンド・ジョンソン、JPモルガンなど、400以上の米国の高配当銘柄で構成されている。分配金利回りの高さに加え、値上がり益にも期待できるのが特徴だ。

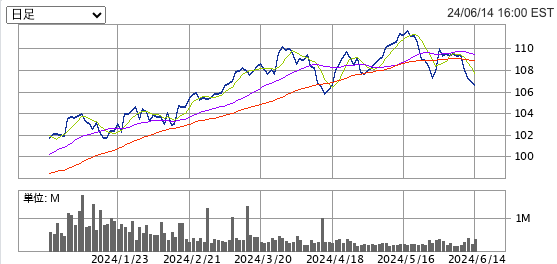

iシェアーズ・コア 米国高配当株 ETF(HDV)

| 名称 | iシェアーズ・コア 米国高配当株 ETF(HDV) |

|---|---|

| 運用会社 | ブラックロック社 |

| 市場 | ニューヨーク証券取引所 |

| ベンチマーク | モーニングスター配当フォーカス指数 |

| 純資産総額(百万米ドル) | 10,370.28(2024/5/31) |

| 基準価額(米ドル) | 107.02(2024/6/13) |

| 分配金利回り(直近12カ月) | 3.57%(2024/6/14) |

| 3年トータルリターン | 16.57%(2024/3/31) |

| 経費率 | 0.08%(2024/6/14) |

- 米国の高配当銘柄に分散投資できる

- 分配金が3カ月に一度支払われる

- インカムゲインとキャピタルゲインの両方を狙える

iシェアーズ・コア 米国高配当株 ETFは、その名の通り米国の高配当株に投資するETFだ。ベンチマークとしているモーニングスター配当フォーカス指数は、財務健全性が高く、持続的に平均以上の配当を支払うことのできる厳選された75銘柄で構成されている。

過去3年のトータルリターンは16.57%となっており、分配金はもちろん、値上がり益にも期待できる。

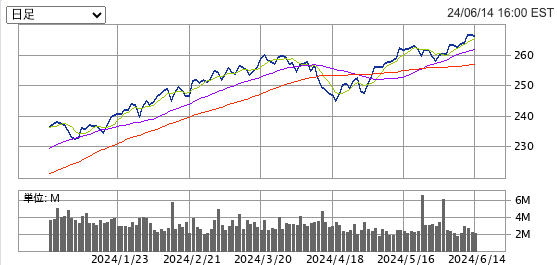

バンガード トータルストックマーケットETF(VTI)

| 名称 | バンガード トータルストックマーケットETF(VTI) |

|---|---|

| 運用会社 | バンガード社 |

| 市場 | ニューヨーク証券取引所 |

| ベンチマーク | CRSP USトータル・マーケット・インデックス |

| 純資産総額(百万米ドル) | 395,020.05(2024/05/31) |

| 基準価額(米ドル) | 266.75(2024/06/12) |

| 分配金利回り(直近12カ月) | 1.33%(2024/06/14) |

| 3年トータルリターン | 8.02%(2024/6/14) |

| 経費率 | 0.03%(2024/06/14) |

- 米国株式市場全体に分散投資できる

- 経費率が低い

- 分配金が3カ月に一度支払われる

ベンチマークとしているCRSP USトータル・マーケット・インデックスは、小型株〜大型株まで米国市場の株式市場をほぼ100%網羅している。

成長企業と安定企業の両方に投資しているので、米国市場の継続的な成長の恩恵が期待できるのが特徴だ。経費率も低いため、効率の良い運用に期待できるだろう。

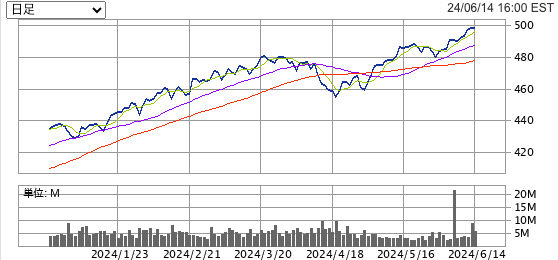

バンガード S&P 500 ETF(VOO)

| 名称 | バンガード S&P 500 ETF(VOO) |

|---|---|

| 運用会社 | バンガード社 |

| 市場 | ニューヨーク証券取引所 |

| ベンチマーク | S&P 500 |

| 純資産総額(百万米ドル) | 455,663.48(2024/05/31) |

| 基準価額(米ドル) | 497.75(2024/06/12) |

| 分配金利回り(直近12カ月) | 1.29%(2024/6/14) |

| 3年トータルリターン | 10.12%(2024/6/14) |

| 経費率 | 0.03%(2024/6/14) |

- 米国の成長企業に投資できるため、大きなキャピタルゲインに期待できる

- 経費率が低い

- 分配金が3カ月に一度支払われる

ベンチマークとしているS&P500は米国の代表的な株価指数の一つだ。米国株式市場の時価総額の約80%をカバーしており、アップル、マイクロソフト、テスラなど成長企業の銘柄を多く含んでいる。長期的な値上がりに期待できるだろう。

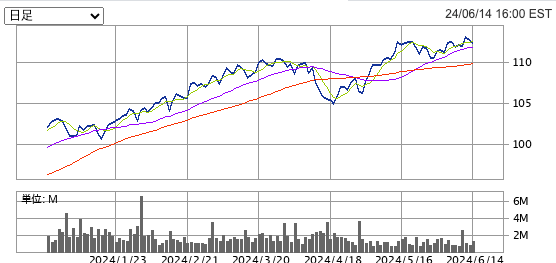

バンガード・トータル・ワールド・ストックETF(VT)

| 名称 | バンガード・トータル・ワールド・ストックETF(VT) |

|---|---|

| 運用会社 | バンガード社 |

| 市場 | ニューヨーク証券取引所 |

| ベンチマーク | FTSEグローバル・オールキャップ・インデックス |

| 純資産総額(百万米ドル) | 36,277.6(2024/05/31) |

| 基準価額(米ドル) | 113.04(2024/06/12) |

| 分配金利回り(直近12カ月) | 2.02%(2024/6/14) |

| 3年トータルリターン | 4.67%(2024/6/14) |

| 経費率 | 0.07%(2024/6/14) |

- 世界中の企業に分散投資できるため安定的なリターンが狙える

- 分配金が3カ月に一度支払われる

- インカムゲインとキャピタルゲインの両方を狙える

ベンチマークとするFTSEグローバル・オールキャップ・インデックスは、先進国および新興国市場を含む47カ国の約8,000銘柄で構成されているため、世界経済が成長し続ける限りその恩恵を受けられる。分配金によるリターンと値上がり益をバランス良く狙えるだろう。

新NISAでのETF投資に関してよくある質問

- 新NISAの成長投資枠で米国ETFは購入対象?

- 米国ETFは新NISAの成長投資枠で購入対象となっている。ネット証券であれば取引手数料も無料になることが多い。ただし、取扱銘柄は証券会社によって異なる。なお、つみたて投資枠では米国ETFは購入できない場合がほとんどだ。

- 新NISAでETFの積立投資はできる?

- ETFは金額指定での購入はできないため、投資信託のような積立投資はできない。積立投資をしたい場合は、毎月手動で発注する必要がある。ただし、米国ETFに関しては自動積立をすることも可能だ。SBI証券やマネックス証券、楽天証券などのネット証券で提供している米国株定期買付サービスを利用すれば、積立日や積立金額を指定するだけで、自動積立ができる。