「お金持ちになれなくてもいい。ただ、お金に悩まない楽しい人生を送りたい」——。そんな願いを抱くプレジデントグロース編集部員が、金融機関の「中の人」・花村泰廣さんにガチ相談! 初心者にも分かりやすく、投資の質問にホンネで答えます。第5回のテーマは「今の投資スタイルから一歩踏み出すには」。

花村泰廣(はなむら・やすひろ)

アセットマネジメントOne 未来をはぐくむ研究所 主席研究員。2006年から投資信託の商品開発、パンフレット制作、各種シミュレーション・ツールの開発などを担当し、約40年近く一貫して投資関連業務に携わる。好きな相場格言は「谷深ければ、山高し」。

プレジデントグロース編集S

30代前半の女性。新NISAブームに乗ってNISA口座を開設した。とりあえず人気銘柄を選んだが、将来の目標金額も、何のために投資をしているのかも漠然としており、今後の投資スタイルに悩んでいる。好きな金融用語はインカムゲイン。

ポートフォリオの組み替え前に知っておきたい「コアサテライト戦略」とは

「長期・積立・分散」が大切とは理解していますが、今の私のポートフォリオはS&P500※1とオールカントリー※2で構成されていて、なんだか手堅いおばあちゃんのポートフォリオのようです。まだ30代ということもあり、リスクを大きくしてでもリターンがほしいです。

※1ニューヨーク証券取引所やNASDAQ(ナスダック)に上場している企業のうち約500銘柄に分散投資できる投資信託

※2全世界の株式に分散投資できる投資信託

とはいえ、いきなり個別株に手を出すのは怖い気もします。投資信託のプロの視点から、次に始めるべき資産形成について教えてください。

資産運用では「どんな非課税制度を使い、何に投資するか」を明確にすることが大切です。老後資金ならiDeCo、住宅購入など中期目標ならNISAのつみたて投資枠、株式投資に挑戦したいならNISAの成長投資枠、というように目的に応じて選びましょう。

出発点を決めずに投資を始めると、暴落時に「やっぱり怖い」と感じてやめてしまうことになります。目的を明確にすれば、投資を続ける中で自然とリテラシーも上がっていきます。

「コアサテライト戦略」という言葉は聞いたことがありますか?

初めて聞きます。

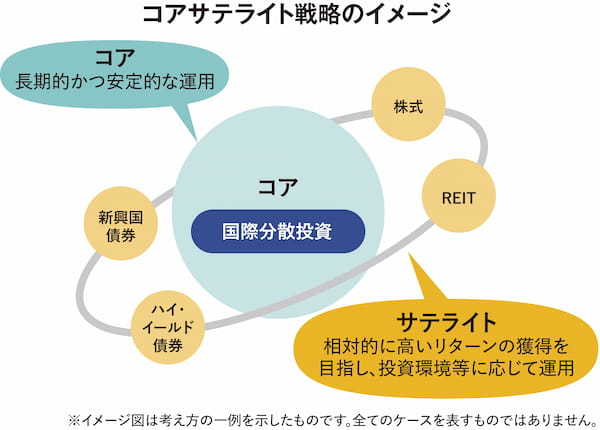

コアサテライト戦略とは、ポートフォリオを組む際の考え方で、コア(中核)部分とサテライト(衛星)部分に分けて、効果的に運用する手法のことです。長期運用を考えている人であれば、運用資産のうち中心的なコア部分では、安定的な成長(運用成果)をはかる一方で、残りの一部資金(サテライト部分)では比較的高いリターンを目指して運用していきます。

コアサテライト戦略は年金基金などの機関投資家も採用しており、個人の資産形成にも応用できます。例えばコアをオールカントリーにする場合は、サテライトでは「リスクを取りたいのか、抑えたいのか」をまず決めましょう。

リスクを取るなら、中小型株ファンドや集中投資型アクティブファンド、AI・ロボットといったテーマ型ファンドなどがあります。最近人気なのは新興国投資で、例えばインド株ファンドにポートフォリオの10%ほどを振り分けるのもよいでしょう。

一方で、運用期間がそれほど長くない場合は、サテライトでリスクを抑えることになりますので、高配当株や債券、金などに投資するファンドで分散投資を行い、リスクとリターンのバランスを取るのがおすすめです。

長く続けてきた投資先をそのままコアにするのもありですか?

それでもいいと思います。ただし、リスクに敏感な人なら、より安定的なバランスファンドをコアにするのも一つです。

これまでポートフォリオを割合でしか考えていませんでしたが、何がコアで、何をサテライトとして投資するかで考えると、リスクを恐れずリターンを追いやすくなりそうです!

投資の失敗をただの失敗で終わらせないためには?

実は少し前から個別株について調べ始めているのですが、最初の一歩がなかなか踏み出せません。何かアドバイスはありますか。

サテライトとしてなら挑戦してみてもよいかもしれませんね。投資は失敗も成功も含めて経験を積むことが大事です。

できれば失敗したくないのですが……。失敗も必要なんですか?

はい。相場が低迷したり、急騰したりする全ての経験が学びになるからです。やがて金融リテラシーが上がると、社会を自分の目で読む力が養われ、「この会社が成長しているなら、世の中はこう変わるかもしれない」と考えられるようになります。

長期投資をした結果、ある程度の金融資産を保有するようになった場合、それまで投資してきた中で相場の良い時も悪い時も経験していれば、短期的な動きに惑わされることなく落ち着いて対処できるようになるのではないかと思います。

短期的な売買ではなく、長期的に保有する銘柄は、どのように見つければよいでしょうか?

一般的によく言われているのは、「自分が実際に使っている商品やサービスを提供している会社に投資する」という考え方です。投資はその会社を応援することにもつながります。

また、大手メーカーをはじめ株主優待に力を入れる企業は多いので、配当金だけでなく自社商品などを提供してくれるものから銘柄を選ぶことも、愛着を持って長く持ち続けるきっかけになります。配当や優待、売却益などのリターンを得ながら、経済の循環を体感できるのが個別株投資の魅力です。

辛抱強く株を持ち続けるには、愛着を持つことが大切なんですね。

はい。ただ、「高配当=良い会社」とは限りません。無配当にして事業への再投資に力を入れる企業も多く存在します。

例えば、世界的に有名なIT企業で、NASDAQ(ナスダック)※3に上場して20年以上配当をしてこなかった企業もあります。株価が上昇すると、株式を分割して価格を下げて新たな株主を増やし、また上がったら分割してというのを繰り返して、時価総額を増やしていったんです。

※3主にアメリカのハイテク・グローバル企業が上場している電子株式取引所

また、メーカーでもB to C企業は身近ですが、B to B企業のようにあまり身近に感じられない、よく分からない、といった企業もありますよね。でもスマートフォンや自動車部品のように、実は日本国内には世界シェア上位の企業も多く、そうした視点で探すのも面白いでしょう。

あるいは、日本市場だけでは成長に限界があるため、海外売上比率の高い企業ほど成長余地が大きいと考えることもできます。話をしているうちに、自分自身の経験を思い出してきました。

今日の話は花村さんの実体験に基づいていたんですね!

今は立場上、個別株を自由に売買できませんが、過去には多くの失敗や学びを重ねてきました。株価が急落してろうばい売りをした後に、何倍にもなった銘柄もありましたよ。

百聞は一見にしかず。皆さんもぜひ、無理のない範囲で投資を経験しながら、金融リテラシーを高めていってください。

だから花村さんの好きな相場格言は「谷深ければ、山高し」だったんだ……。

(構成=吉田彩乃、写真=市来朋久)