持ち家を買ったら、生活はやっていけるだろうか。賃貸のままでも、将来に不安がある――。ならば算出しよう。生涯で住宅費はいくら必要か。苦しい時期はいつか?

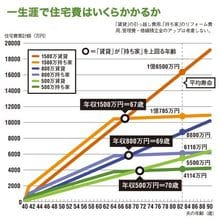

持ち家と賃貸では、いったいどちらが得なのか。前提条件しだいで結果が簡単に変わるため一概に決められないが、一般論としておおいに興味の湧くところだ。そこで今回は年収500万円、800万円、1500万円の世帯ごとに標準的な条件を設定。持ち家と賃貸の住宅費累計額を比較してみた。

まず条件を確認しよう。持ち家プランの物件価格は、年収の5倍に設定した。たとえば800万円の場合、4000万円の物件を買う。そのうち頭金は1割、諸費用は5%とした。ローン金利は2%で、返済期間は24年。35年で借りる人も少なくないが、今回は40歳(妻:専業主婦、子2人)男性が41歳で家を買い、退職までにローンを完済する設定だ。

図を拡大

一生涯で住宅費はいくらかかるか

一生涯で住宅費はいくらかかるか

賃貸プランの家賃は、持ち家を買った場合の毎月のローン返済額と同額に設定した。持ち家と賃貸を厳密に比較するなら、本来は「持ち家プランで購入した物件を賃貸に出すとしたらいくらか」という視点で家賃を設定する必要がある。その場合、貸主は毎月のローン返済額を上回る額で貸したいという心理が働くため、一般的には家賃のほうが高くなる。しかし、同年収の人が毎月負担できる住宅費は、持ち家の場合も賃貸の場合も変わらない。たとえば月10万円のローンを組む人は、賃貸でも家賃10万円以下の物件を選ぶ傾向が強い。今回は年収別シミュレーションなので、そうした実態を反映させたほうが趣旨に沿っているだろう。これらを踏まえて年収別に試算したのが、図のグラフである。

ここから先は有料会員限定です。

登録すると今すぐ全文と関連記事が読めます。

(最初の7日間無料・無料期間内はいつでも解約可)

プレジデントオンライン有料会員の4つの特典

- 広告最小化で快適な閲覧

- 雑誌『プレジデント』が最新号から読み放題

- ビジネスに役立つ学びの動画が見放題

- 会員限定オンラインイベント