パート・アルバイトは年収103万円以下に抑えたほうがいい

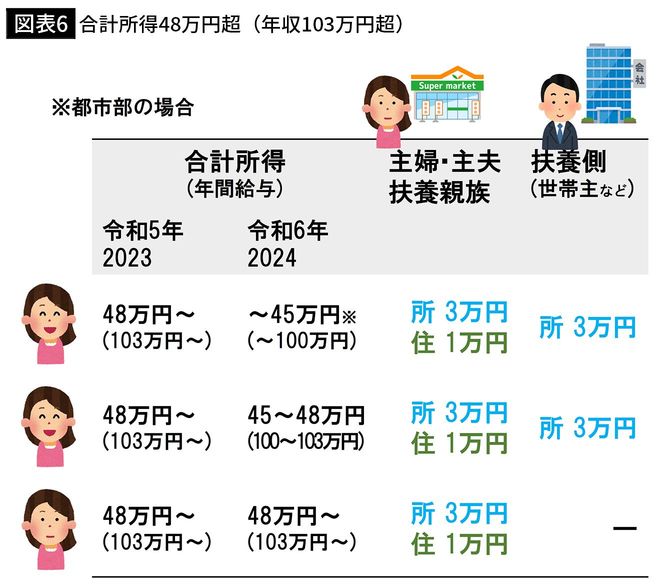

最後に、「令和5年の合計所得が48万円超」の場合を見てみましょう。図表6をご覧ください。

「令和5年の合計所得が48万円超」で、かつ「令和6年の合計所得が45万円以下」の場合、「扶養する側」は「3万円の所得税減税」のみ、パート主婦本人は「1万円の住民税減税+3万円の所得税減税」で4万円、あわせて7万円を受け取ることになります。

同様に、「令和5年の合計所得が48万円超」で、かつ「令和6年の合計所得が45万円~48万円」の場合も、7万円を受け取れる見込みです。

ただ、「令和5年の合計所得が48万円超」かつ「令和6年の合計所得が48万円超」となる場合は、「扶養する側」の定額減税はないため、4万円のみとなる見込みです。

これらを踏まえると、パート主婦の方は今年の年収を103万円以下に抑えると、定額減税を2重取りできる可能性が高いと思います。

「定額減税をもらえない場合」もある

こう見るとパート・アルバイトの方はおいしい話ばかりのようですが、世の中うまい話ばかりではありません。

実は1つ落とし穴があります。あることをしてしまうと、定額減税が受け取れなくなってしまうのです。

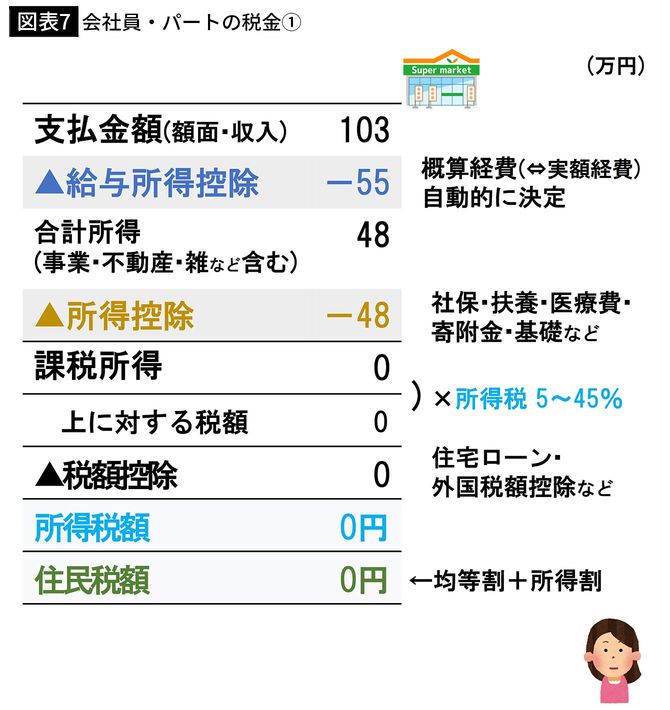

図表7はパート・アルバイトの方の税金の仕組みを解説したものです。

「支払金額」とあるのは、いわゆる額面の収入のことです。

ここから「給与所得控除」が引かれますが、年収103万円の場合、給与所得控除は55万円となります。103万円から55万円を引いた48万円が「合計所得」となります。

ここから所得控除として基礎控除48万円を引くと、課税所得は0円。所得税も住民税も0円です。

要するに税金が0円だから、年収103万円以下の人は扶養に入れていい、ということなのです。