「金利のある世界」の新NISA戦略

1990年代後半から30年も続いた低金利時代。ついに日本でも「金利のある世界」が、現実のものとなりました。金利上昇という新たな要素が加わったことで、資産運用の環境が大きく変わろうとしています。「新NISAの戦略を見直すべきか?」と悩む人も多いのではないでしょうか。

ことし2年目を迎えた新NISAでは、いわゆる「S&P500」「オルカン」といった米国株を中心に運用する投資信託の人気が高いようです。たしかに、米国株は成長が著しいですが、1月にアメリカ大統領に就任したトランプ氏の言動が株式市場にどんな影響をもたらすかは不透明で、「S&P500・オルカンに全投資」にはリスクが伴います。

こんな今だからこそ参考にしたいのが「バフェット流」の投資哲学です。長年投資で成功を収めているウォーレン・バフェット氏は最近、割高な株式から債券へと軸足を移しています。昨年11月には、彼が率いる投資会社バークシャー・ハザウェイが22年ぶりに「債券投資家」になったと報道されました。

※日本経済新聞「バフェット氏、22年ぶり『債券投資家』に 米国株への警鐘」(2024年11月23日)

長年投資で成功を収めている投資家は、どのような場面で債券を活用しているのでしょうか? 金利上昇時代における資産防衛策として、バフェットの視点を取り入れながら、新NISAでの債券活用法を一緒に考えていきましょう。

債券には公共債、社債、外国債がある

債券とは、国や企業などが資金調達のために発行する「借用証書」のようなものです。債券を購入した投資家は、定期的に利子(クーポン)を受け取り、満期には元本が戻ってきます。債券には大きく分けて3つの種類があります。

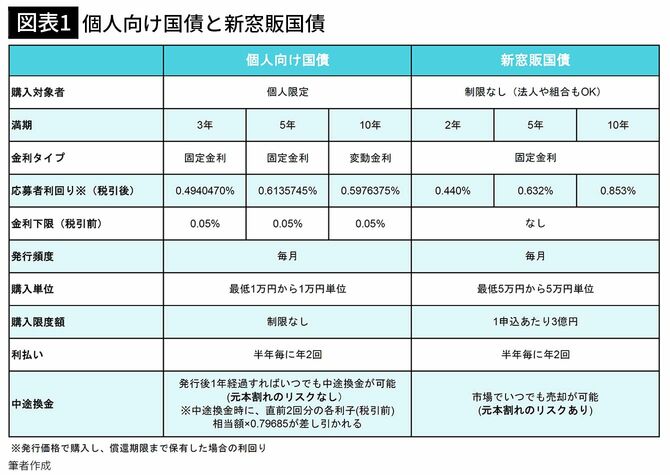

1つ目が「公共債」です。政府などが発行する国債や、地方自治体が発行する地方債などがあります。発行体の信用力が高く、比較的安全性の高い金融商品です。日本国債には、個人向け国債と新窓販国債があります。特徴は図表1の通りです。(2025年1月15日現在)

その他に、企業が発行する「社債」、海外の政府や企業が発行する「外国債」などがあります。