※本稿は、塩澤崇『金利が上がっても、住宅ローンは「変動」で借りなさい 1時間でわかる「新時代のお金の常識」』(ダイヤモンド社)の一部を再編集したものです。

住宅ローンは借り方で有利度が変わる

住宅ローンは借り方によってメリットに差が出てきます。

とはいえ、そこまで難しい話ではないので安心してください。基本的には次の5点を正しく選択することで、住宅ローンのメリットを最大限発揮することができます。

住宅ローンの主な選択肢

・金利タイプをどうするか(変動金利・固定金利・10年固定)

・予算をどうするか

・いつ借りるか

・返済期間をどうするか

・どんな団信を選ぶか

まず金利タイプについては、私は「変動金利が有利」と思っていますが、そもそも住宅ローンの金利タイプにどんな違いがあるのかを理解しておきましょう。

変動金利:半年ごとに金利が見直される

固定金利:完済まで同じ金利

10年固定:10年間は固定、11年目から変動か固定を選べる

1つ目は変動金利。「変動」という名称なので常に変動しているように思われがちですが、実際はそうではなく、よくあるのは4月1日と10月1日の半年ごとに見直されるケースです。もし金利が変動した場合、3カ月後の7月または翌年1月から新金利が適用されます。

2つ目の固定金利は、完済までずっと同じ金利が続きます。たとえば35年ローンを固定金利で借りると、35年間金利が変わりません。全期間固定金利や35年固定と呼ばれることもあります。

3つ目の10年固定は、最初の10年間は固定金利で、11年目以降は変動か固定かを選べるという途中から金利タイプを切り替えられる商品です。10年固定のほかに、5年固定や20年固定などの固定期間が異なる商品もあり、これらをまとめて固定特約型商品と表記する銀行も多いです。

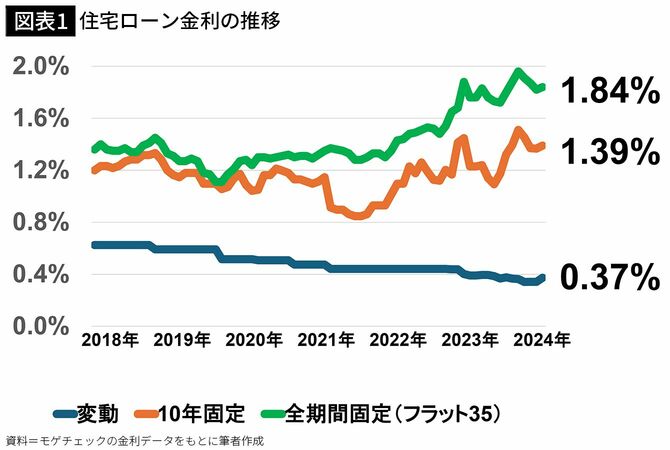

変動金利が向いているのは「金利リスクへの備えを行いつつ、金利支払額を抑えるメリットを取りたい方」です。図表1はモゲチェックが集計している住宅ローンの平均金利です(2024年3月時点)。固定金利や10年固定と比べて、変動金利のほうが低いため、月々の返済額が少なくてすみます。