お金を流動性・安全性・利殖性の3つに分けたらお金の性質に合わせて運用する商品を選ぶ。便利、安全、増えやすいなど、商品を選んでいこう。

便利、かつ手堅い商品で。金利上昇の可能性も意識

流動性資金、安全性資金、利殖性資金の3つに分けたら、それぞれに適した金融商品で運用する。流動性資金はいつでも引き出せること、安全性資金はリスクを抑えながらも有利に運用できることを重視したい。

たとえば地方銀行などのインターネット支店には、比較的有利な金利が設定された定期預金などもある。安全性資金をそうした商品に預けるのもいいが、「わずかでも金利上昇の可能性がある時期に固定金利型の商品を選ぶと、金利上昇の波に乗れないことがあります。取引する金融機関が増えると管理の手間がかかることを踏まえ、預け先を吟味するといいでしょう」(深野さん)。

流動性資金・安全性資金の運用先

いつでも引き出せることが大事【流動性資金】

流動性資金を管理するのに最も大切なのは、いつでもすぐに引き出せること。したがって、給料が振り込まれる銀行やネット銀行など、いつも使っている銀行の普通預金に入れておきたい。

また流動性資金は、毎月の生活費を管理する口座や、自動車税など年に数回の支出に備えて貯めているお金などとは別に管理するのがポイント。一緒にしてしまうと、生活費なのか、もしもに備えるお金なのか、区別がつきにくくなってしまう。

ご存知のとおり、現在の預金金利はゼロに近く、銀行の預金ではほとんど利息がつかない。しかし、もしもに備えるお金なので、増やすより、利便性が大切。引き出し手数料がかからないようにするなど、コストには気を付けよう。

安全性資金のイチ押しは個人向け国債【安全性資金】

安全性資金は、安全性を確保しながら、なるべく有利に運用するのが理想的。数年以内に使う予定が決まっているので投資するのは危険だし、数年間も普通預金で眠らせておくのはもったいないからだ。

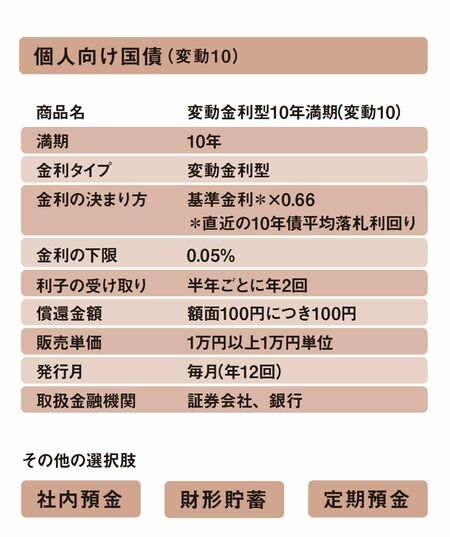

「銀行の定期預金も候補になるが、最も効率的なのは、個人向け国債(変動10)です」と、深野さん。国が個人向けに発行する債券で、半年ごとに利息が受け取れるほか、満期がくれば債券の額面の額が戻ってくる。銀行や証券会社で毎月、販売され、1万円から購入できる。

「変動金利型で、金利水準が上がってくれば、ある程度、インフレのリスクもカバーできます」(深野さん)

このほか、勤務先で利用できれば社内預金や財形貯蓄も候補になる。