考え方を変えるとき。資産を守るために投資する

世界情勢が不透明な状況で投資をするのは怖いかもしれない。しかしファイナンシャルプランナーの目黒政明さん、深野康彦さんは、「投資の必要性は高まっている」と話す。

「インフレではお金の価値が目減りするのですから、利息がほとんどつかない預金では、表面的には安全に見えても、実質的には危険です」と、目黒さん。深野さんも、「長くデフレが続いたため、インフレの危険を実感しにくい。これを機に、考え方を変える必要がある」と指摘する。

とはいえ、投資には値下がりの危険もある。そこで重要なのが、投資の原則を徹底させることだ。

その原則とは、一時的に値下がりした場合にも値上がりを待てるように「長期」のスタンスで行うこと、さまざまな資産に「分散」させること、高いときにたくさん買ってしまう失敗を避けるため「積み立て」で投資すること、の3つだ。

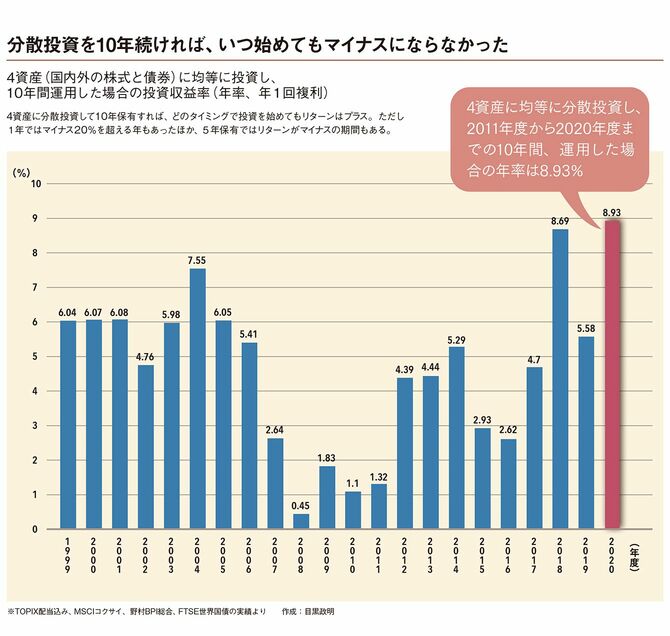

図は、国内の株式と債券、海外の株式と債券に同じ割合で投資し、10年保有した場合のリターンを表している。最も高いのは2011年度から20年度まで10年間保有した場合で、年平均の収益率は約9%。最も低い、99年度から08年度(99年度からの10年)でもマイナスにはなっていない。資産を「分散」させて、「長期」で保有すれば、いつ始めても資産が減ることはなかったのだ。「積み立て」で投資する時期を分ければ、さらに効果が見込まれる。

少しでも減っては困るお金は別に確保したうえで、長期で値上がりを待てるお金だけを投資することも大切。基本を徹底して、資産を目減りさせない運用を目指そう。

1. 投資していい額を見極める

最悪なときにやめないよう、安心できる投資を心がける

資産を目減りさせない、新しい分散投資をするためのポートフォリオを作っていこう。最初のステップは、投資していい額を見極めること。今ある資産のうち、いくら投資していいかを明らかにする。

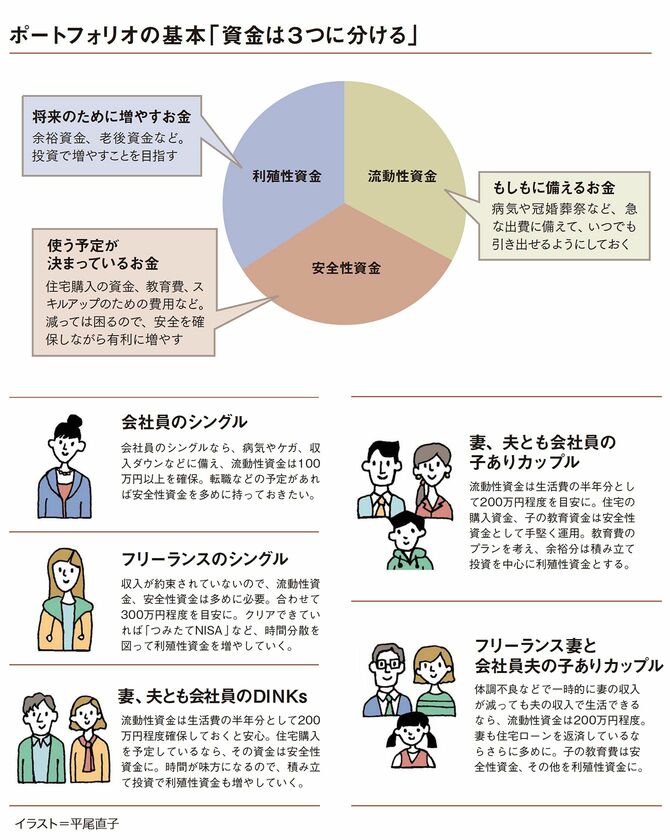

まず知っておきたいのはポートフォリオの基本。病気や収入ダウンなど、もしもに備えるお金は「流動性資金」、数年以内に使う予定が決まっているお金を「安全性資金」として確保する。それ以外の、将来のために時間をかけて増やしたいお金を「利殖性資金」に位置付ける。

流動性資金と安全性資金をしっかり確保すれば、株価が下がっている時期にお金が必要だから売らざるを得ない、といった事態を避けることができる。短期の値動きにハラハラせずに、じっくり値上がりを目指すことができる、というわけだ。

実際に資金を分けるうえでのポイントを、ライフスタイル別に目黒さんに考えていただいた。

「収入が不安定なフリーランスは流動性資金を多めにする、子どもがいる場合は教育費を安全性資金として確保するなど、働き方や家族構成によってポートフォリオの作り方は異なります」(目黒さん)

深野さんは、「コロナ禍で業績が悪化している企業もあります。今後の収入に不安がある場合、また資格の取得や転職を考えている場合などは、流動性資金や安全性資金に余裕を持たせてください」と助言する。

自身の場合はどうか、ライフプランに照らして資産を3つに分け、ポートフォリオを描いてみよう。

2. どんなスタンスで投資するかを考える

次に考えるのはどんなスタンスで投資するか。考えた利殖性資金の部分を抜き出し、それを、何に、どのような割合で投資するかを検討する。目黒さんはこう話す。

「長期で資産を増やすためのエンジンになるのは株式です。流動性資金、安全性資金をしっかり確保したうえで投資するのなら、原則的には利殖性資金はすべて株式に投資してもいいはず。しかし、株価は数年おきに20~30%程度下がることもあり、値下がりするとストレスで投資をやめたくなってしまう、というのが普通です。

下がっているときに投資をやめれば損が確定してしまうため、それは避けたい。そこで全体の値動きを抑える効果が期待できるリートや金などを組み合わせて、株100%のポートフォリオより値動きが緩やかになるようにしておくのです。どの程度のリスクがとれるか、自身のスタンスに応じて、何にどの程度投資するかを考えるといいでしょう」

とりたいリスク別ポートフォリオ

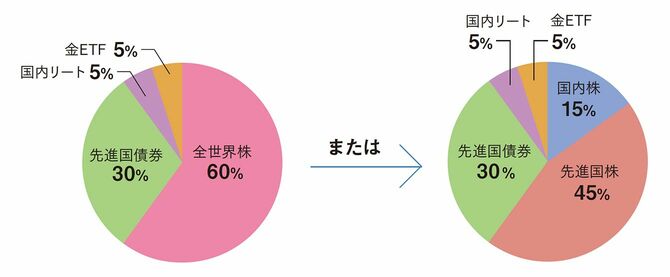

●「リスクは抑えめにしたい」

リスクを抑えるためには、幅広いエリア、多様な資産に投資するのが基本的な考え方。利殖性資金の60%を世界中の株式に投資してリターンを狙い、先進国の債券、国内リート、金で全体の値動きを安定させる。国内株にも期待するのであれば、株式への投資を国内株15%+先進国株45%に分ける。投資信託を基本に、国内株は自身で個別銘柄を選ぶ手も。金はETFを使えば手軽に投資できる。

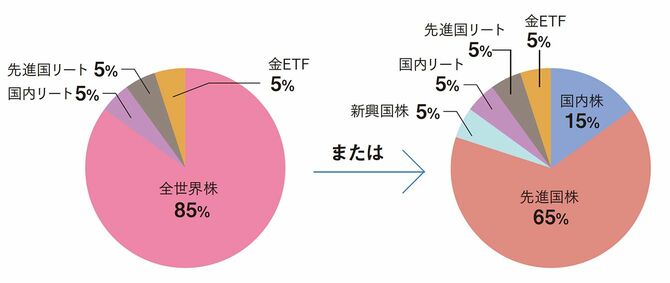

●「少し積極的に投資したい」

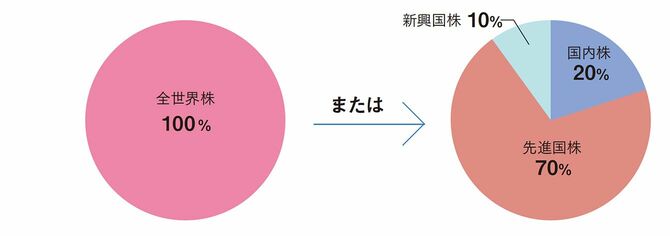

株式の比率を85%程度と高めにして積極的にリターンを狙う。世界株に投資する投資信託を使えば手軽。ほかに国内リートと先進国リートを投資信託で、金をETFで投資。株式は景気の先を読んで変動する傾向、リートは景気下落時にも比較的強い傾向があるなど価格が動く要因が異なり、分散効果が期待しやすい。株式の部分は国内、先進国、新興国株に分けて比率をコントロールするのもいい。

●「積極的に投資したい」

流動性資金、安全性資金は確保しているので、短期の値動きにハラハラしない自信があれば利殖性資金はすべて株式に投資する、という考え方もある。全世界株に投資する投資信託なら、1本で世界経済の成長に乗れる。国内株の個別銘柄に投資したい場合などは、個別銘柄と、先進国株、新興国株の投資信託を組み合わせる。いずれの場合も、金を10%程度入れるとより分散効果が期待しやすい。

お金を流動性・安全性・利殖性の3つに分けたらお金の性質に合わせて運用する商品を選ぶ。便利、安全、増えやすいなど、商品を選んでいこう。

便利、かつ手堅い商品で。金利上昇の可能性も意識

流動性資金、安全性資金、利殖性資金の3つに分けたら、それぞれに適した金融商品で運用する。流動性資金はいつでも引き出せること、安全性資金はリスクを抑えながらも有利に運用できることを重視したい。

たとえば地方銀行などのインターネット支店には、比較的有利な金利が設定された定期預金などもある。安全性資金をそうした商品に預けるのもいいが、「わずかでも金利上昇の可能性がある時期に固定金利型の商品を選ぶと、金利上昇の波に乗れないことがあります。取引する金融機関が増えると管理の手間がかかることを踏まえ、預け先を吟味するといいでしょう」(深野さん)。

流動性資金・安全性資金の運用先

いつでも引き出せることが大事【流動性資金】

流動性資金を管理するのに最も大切なのは、いつでもすぐに引き出せること。したがって、給料が振り込まれる銀行やネット銀行など、いつも使っている銀行の普通預金に入れておきたい。

また流動性資金は、毎月の生活費を管理する口座や、自動車税など年に数回の支出に備えて貯めているお金などとは別に管理するのがポイント。一緒にしてしまうと、生活費なのか、もしもに備えるお金なのか、区別がつきにくくなってしまう。

ご存知のとおり、現在の預金金利はゼロに近く、銀行の預金ではほとんど利息がつかない。しかし、もしもに備えるお金なので、増やすより、利便性が大切。引き出し手数料がかからないようにするなど、コストには気を付けよう。

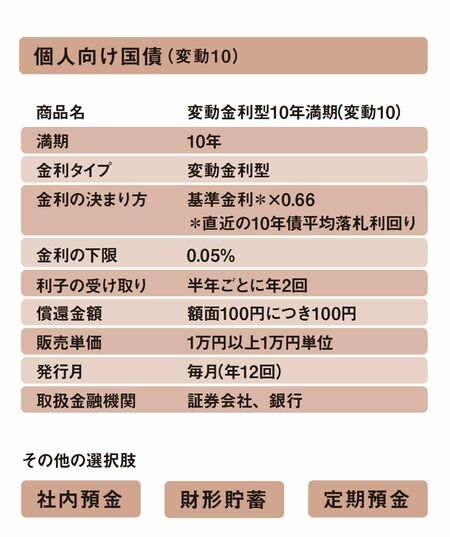

安全性資金のイチ押しは個人向け国債【安全性資金】

安全性資金は、安全性を確保しながら、なるべく有利に運用するのが理想的。数年以内に使う予定が決まっているので投資するのは危険だし、数年間も普通預金で眠らせておくのはもったいないからだ。

「銀行の定期預金も候補になるが、最も効率的なのは、個人向け国債(変動10)です」と、深野さん。国が個人向けに発行する債券で、半年ごとに利息が受け取れるほか、満期がくれば債券の額面の額が戻ってくる。銀行や証券会社で毎月、販売され、1万円から購入できる。

「変動金利型で、金利水準が上がってくれば、ある程度、インフレのリスクもカバーできます」(深野さん)

このほか、勤務先で利用できれば社内預金や財形貯蓄も候補になる。

利殖性資金の投資先「株式」

国内外の株式を中心に債券、リートなどを加える

利殖性資金は、リスクを抑えながら有利に増やすことを目指す資金。株式だけでなく、債券やリート、コモディティ(貴金属や原油などの商品)など、さまざまな選択肢がある。

「資産によってリスクやリターンの大きさ、またどんな要因で値動きするかが異なります。どれくらいのリターンを得たいか、リスクに耐えられるかを考えながら、どの資産に投資するかを決めるといいでしょう」と、深野さん。

どんな性質があるのかを理解して投資することで、投資の知識も深まり、スキルも上がりそう。頑張りすぎず、少しずつ、資産の種類を増やしていくのもよさそうだ。

株式型投資信託を中心に選ぶ【利殖性資金】

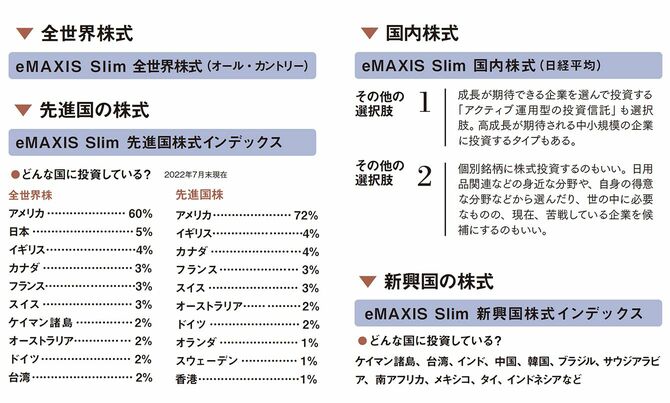

利殖性資金の投資先としてメインになるのが株式。国内の株式にこだわらず、世界中に幅広く投資したい。多くの投資家の資金をまとめて運用する投資信託なら、国内外の株式や債券、リートなど、幅広い資産に手軽に投資できる。

おすすめは、代表的な株価指数と同様に値動きするインデックス投信。「eMAXIS Slim」(運用会社/三菱UFJ国際投信)シリーズなど、購入時にかかる購入時手数料が無料で、かつ、保有中に運用の手数料として必要となる信託報酬などが低めのものを候補にしたい。

インデックス投信は、先進国株式インデックスなら先進国全体の株価の成長に乗る、全体の平均を狙う、という性質がある。国内株式については、「国全体が大きく成長するかは微妙。インデックス投信より、期待できる銘柄に集中投資するタイプの投信から過去の実績がいいものを探したり、あるいは自身で銘柄を選んで株式投資するのもよさそうです」(深野さん)

利殖性資金の投資先「外債・リート・コモディティ」

株式型投資信託で手軽に投資【利殖性資金】

●外国債券

海外の国や企業が発行する債券で、定期的に利息が支払われ、満期には額面の金額が戻ってくる。投資信託を利用すれば手軽に投資できる。株価が下がると債券価格が上がるなど、株式と債券は反対の動きをしやすいと考えられており、ポートフォリオに債券を加えることで分散効果が期待できる。「海外には金利が上がってきた国もあり、外国債券は投資する価値があります。新興国の債券は安全性が低いものもあるので、先進国の債券に投資するインデックス投信で低コストのものを選ぶといいでしょう」(深野さん)

●リート

リートとは、多くの投資家から集めた資金をオフィスビルや商業施設などに投資し、その賃料を収益とする投資信託の一種。景気が悪化してもしばらくの期間は賃料が下がりにくい、といったことから、景気悪化時にもある程度の安定性があると考えられている。株価とは動き方が異なるので、分散効果も期待しやすい。国内のリートに投資するインデックス投信のほか、先進国のリートに投資するインデックス投信もあり、手軽に投資できる。

・国内リート

・先進国リート

●コモディティ

コモディティとは商品を意味するもので、金やプラチナ、銀などの貴金属、ガソリン、原油、天然ガスなどのエネルギー、とうもろこし、小麦、大豆、米、砂糖などの農作物などがある。モノの値段が上がっていることからコモディティへの投資を考える人もいるが、「すでに価格が上昇しており、タイミングが難しい」(深野さん)という側面も。投資する場合はETFや投資信託が選択肢になる。

一方、伝統的に投資対象として考えられているのが、「金」。金融危機などで世界的に株価が暴落した際には、とくに金が買われる傾向にある。金は実物資産であるため、有事に強いと考えられているからだ。現物を買う手もあるが、金の価格に連動するETFを使うのが手軽。「金は利息を生むわけではなく、資産を増やすというより、資産を守るという役割で持つのが適しています。資産の5~10%程度が目安」(目黒さん)

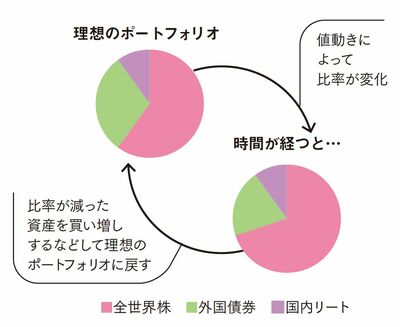

比率が大きく動いたらリバランスを検討

リバランスの方法

資金を3つに分け、投資のポートフォリオを作っても、各資産が値動きすることで割合が変わってくることがある。「株式を60%にしたのに80%になったなど、大きく割合が変わってくると想定以上に全体のリスクが大きくなります。変化した割合を元に戻すリバランスを考えたい」(目黒さん)。増えた分を売ると利益が確定できるが、利益に税金がかかる。資金を使う予定がなければ、割合が低くなった資産を買い増しすることで比率を整えるのがよさそう。

積み立てで高値買いを避け、非課税制度で利益減らさず

資産を目減りさせないためには、「買い方」にも工夫が必要だ。

ポイントの1つは、「積み立て」で投資すること。投資できるお金が仮に300万円あっても、1度に投資せず、時期をずらして数回で買うなど、タイミングを分ける。そうすることで、値段が高いときにたくさん買ってしまうリスクを避けられる。

もう1つのポイントは、お得な制度を使うこと。年間40万円を上限に投資信託などを積み立て購入する「つみたてNISA」は、得られた利益が非課税になる特典がある。積み立てられる商品は、長期投資に向く、運用のコストが抑えられている、などの条件をクリアしている投資信託とETFで、商品選びがラク、というのもメリットになっている。

一定額を拠出して投資信託などを積み立て、原則60歳以降に年金や一時金で受け取る「iDeCo(個人型確定拠出年金)」では、拠出したお金が所得から差し引かれて所得税や住民税が安くなるほか、運用で得られた利益が非課税になる。年収600万円・年間24万円積み立てで節税効果4万8000円などの例があり(社会保険料などによって異なる)、所得が多いほど節税効果が大きい。自営業者やフリーランスは年間81万6000円、企業年金がない会社員は同27万6000円など、職業などで掛け金の上限が異なる。

つみたてNISA、iDeCoとも、リスクを抑える積み立てという方法で投資ができ、なおかつ税負担が抑えられる、というわけだ。

「所得控除があるiDeCoの方がメリットは大きいですが、60歳まで引き出せないという点には要注意。資格取得、転職、独立など、キャリア形成のための費用捻出に支障がないかなどを考えたうえで検討したい。金額は変更できるので、ライフサイクルに応じて調整していくのもいい方法です」と、深野さん。

これから始めるなら、商品も豊富で手数料も抑えられたインターネット証券を選択肢に考えたい。

税メリットがある2つの制度

つみたてNISA

年間40万円を上限に、2042年まで、非課税で積み立て投資ができる制度。低コストなど、国が認定した投資信託などが対象なので、商品選びもラク。目的は自由。購入時手数料は無料。保有期間中は運用のコストとして信託報酬がかかり、料率は投信によって異なるが、一定の基準以下に抑えられている。

【運用資産】

国が認定した投資信託、ETF

【メリットなど】

○利益が非課税で有利に運用できる

○いつでも引き出せる

iDeCo

最長65歳、または60歳まで、年間14万4000円から81万6000円まで(職業などにより異なる)を非課税で積み立てられる制度。掛け金が所得から控除され、所得税・住民税が軽減されるメリットも大きい。加入時(初期手数料2829円)、積み立てをしているとき(毎月170円程度~)、給付を受けるときなどに手数料がかかり、積み立てているときの手数料は金融機関によって異なる。

【運用資産】

投資信託、預金商品、保険商品など

【メリットなど】

○利益が非課税で有利に運用できる

○掛け金が所得控除されるので節税メリットが大きい

△60歳まで引き出せない(ほかのことに使わず、老後資金がつくれる)

ファイナンシャルプランナー

生活設計塾クルー代表取締役。大手証券会社、日本初の独立系FP会社を経て、2010年より現職。個人を対象に運用アドバイスを幅広く行う。

ファイナンシャルプランナー

ファイナンシャルリサーチ代表。クレジット会社、独立系FP会社を経て、1996年1月に独立。投資の啓蒙や家計管理の重要性を説く。