2. どんなスタンスで投資するかを考える

次に考えるのはどんなスタンスで投資するか。考えた利殖性資金の部分を抜き出し、それを、何に、どのような割合で投資するかを検討する。目黒さんはこう話す。

「長期で資産を増やすためのエンジンになるのは株式です。流動性資金、安全性資金をしっかり確保したうえで投資するのなら、原則的には利殖性資金はすべて株式に投資してもいいはず。しかし、株価は数年おきに20~30%程度下がることもあり、値下がりするとストレスで投資をやめたくなってしまう、というのが普通です。

下がっているときに投資をやめれば損が確定してしまうため、それは避けたい。そこで全体の値動きを抑える効果が期待できるリートや金などを組み合わせて、株100%のポートフォリオより値動きが緩やかになるようにしておくのです。どの程度のリスクがとれるか、自身のスタンスに応じて、何にどの程度投資するかを考えるといいでしょう」

とりたいリスク別ポートフォリオ

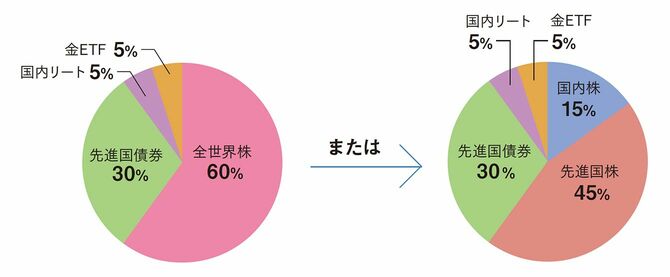

●「リスクは抑えめにしたい」

リスクを抑えるためには、幅広いエリア、多様な資産に投資するのが基本的な考え方。利殖性資金の60%を世界中の株式に投資してリターンを狙い、先進国の債券、国内リート、金で全体の値動きを安定させる。国内株にも期待するのであれば、株式への投資を国内株15%+先進国株45%に分ける。投資信託を基本に、国内株は自身で個別銘柄を選ぶ手も。金はETFを使えば手軽に投資できる。

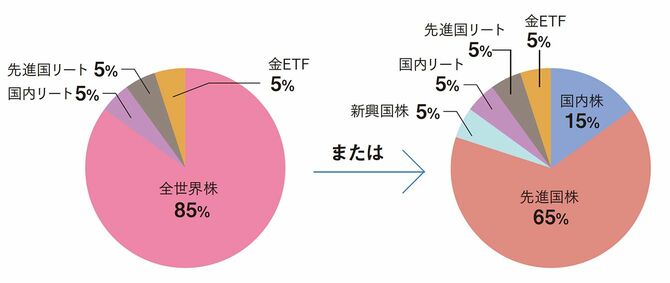

●「少し積極的に投資したい」

株式の比率を85%程度と高めにして積極的にリターンを狙う。世界株に投資する投資信託を使えば手軽。ほかに国内リートと先進国リートを投資信託で、金をETFで投資。株式は景気の先を読んで変動する傾向、リートは景気下落時にも比較的強い傾向があるなど価格が動く要因が異なり、分散効果が期待しやすい。株式の部分は国内、先進国、新興国株に分けて比率をコントロールするのもいい。

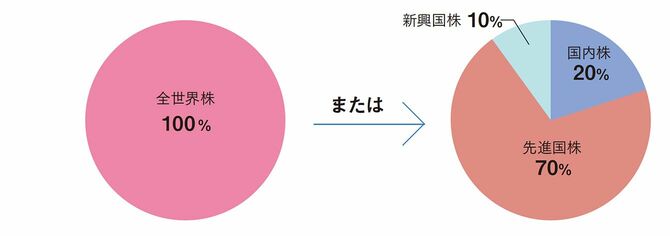

●「積極的に投資したい」

流動性資金、安全性資金は確保しているので、短期の値動きにハラハラしない自信があれば利殖性資金はすべて株式に投資する、という考え方もある。全世界株に投資する投資信託なら、1本で世界経済の成長に乗れる。国内株の個別銘柄に投資したい場合などは、個別銘柄と、先進国株、新興国株の投資信託を組み合わせる。いずれの場合も、金を10%程度入れるとより分散効果が期待しやすい。