女性の低年収、低年金の誘因となる就労調整は40年前から

税や社会保険料の負担が増えないように労働時間を抑える「年収の壁」。長年議論されてきたこの「壁」が、今再び注目を集めています。

そもそもこうした「壁」は、どのようにして生まれたのでしょうか。

約40年前の1985年、会社員に扶養される配偶者が自ら保険料を納めなくても基礎年金を受け取れる「第3号被保険者制度」が設けられました。

当時は、結婚して退職する女性も多く、男性は家庭外で働き女性は家庭内の労働を行う世帯が一般的でした。もちろん家庭内の労働には賃金が発生しないため、年金や保険に加入していない女性もおり、離婚すれば無年金となる可能性がありました。

そこで、家庭内の労働を行う配偶者にも何らかの保障をすべきだという立場から、この「第3号被保険者制度」が設けられたのです。その際、扶養とされる配偶者の年収の基準が「130万円未満」に定められました。この頃から「壁」を意識した就業調整が起こり始めたと考えられます。

当初は扶養される配偶者(主に女性)の生活を守る目的だったこの制度ですが、配偶者自身の仕事への意欲や能力を抑えてしまい、低収入、低年金への誘因になるといった負の側面が指摘されるようになりました。

103万円の壁はすでにほとんど機能していない

ただ、この「年収の壁」には誤解が多いのも事実です。たとえば「103万円の壁」はすでにほとんど機能していません。

具体的にみてみましょう。

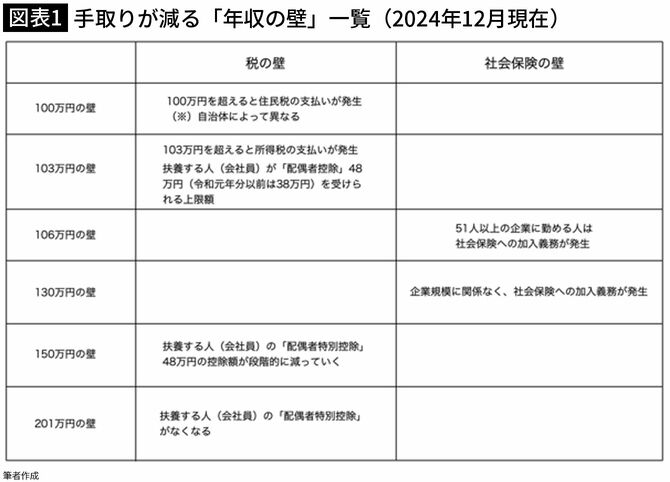

図表1のように、壁には「税」と「社会保険料」の2種類があります。

「税の壁」からみてみましょう。

住民税は自治体によって異なりますが、年収100万円を超えると発生します。所得税は基礎控除が48万円、給与所得控除が55万円あり、合計103万円までは税金がかかりません。課税されるのは103万円を超えた部分からです。

税負担が発生しても年収が増えれば、手取り自体は増えていきます。103万円は「壁」というより「小さな段差」といった表現の方が正しいでしょうか。