② 「年金」で受け取る場合

「年金」として受け取る場合は、10年間、20年間など、一定の年数をかけて少しずつお金を受け取ることになります。

年金で受け取ると、退職所得ではなく「雑所得」の扱いになります。毎年の公的年金などの収入を合算した金額から「公的年金等控除」という控除を差し引いた雑所得に所定の税率をかけ、控除額を差し引くことで、税金を算出します。一時金と違い、退職所得控除は活用できません。

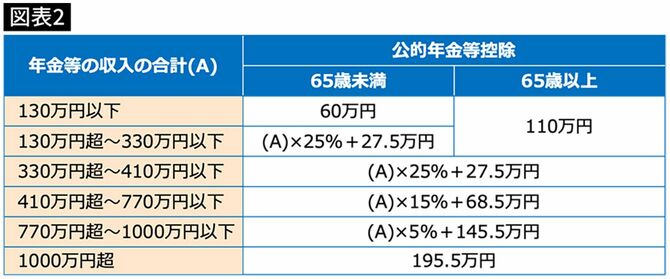

公的年金等の雑所得と公的年金等控除の計算は次の通りです。

公的年金等控除の金額は、収入や年齢で変わります。また、公的年金等控除の収入は、会社の退職金からの年金だけでなく、公的年金やiDeCoの年金も含めて計算しますので、控除額をオーバーすることも多いでしょう。

また、年金で受け取る場合の社会保険料ですが、受け取る間も継続して働く場合には会社の社会保険に加入しますので、保険料に影響はありません。一方、国民健康保険加入の場合には、雑所得も含めた所得で保険料を計算することになるため、毎年受け取る年金額が増えると、保険料増額の可能性があります。

一時金と年金は併用も可能です。この場合、一時金の部分には退職所得控除、年金の部分には公的年金等控除が適用されます。

退職金とiDeCoを両方とも一時金でもらうときは順番が重要

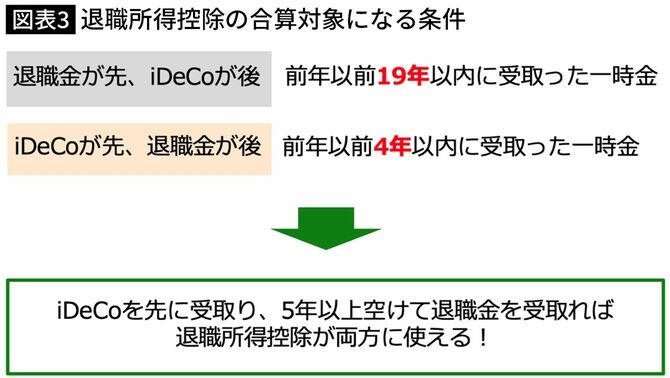

退職金とiDeCoはどちらを先に受け取るかが重要です。退職所得控除は退職所得を合算した金額に適用されますが、iDeCoを先に受け取るか、退職金を先に受け取るかで合算の対象になる年数が異なるからです。

退職金を先に受け取り、iDeCoを後から受け取る場合、「前年から19年以内」に受け取った一時金が退職所得控除の合算の対象になります。それに対して、iDeCoを先に受け取り、会社の退職金を後から受け取る場合は「前年から4年以内」に受け取った一時金が退職所得控除の合算の対象になります。

従って、iDeCoを先に受け取り、5年以上空けてから退職金を受け取れば、退職所得控除がiDeCoと退職金の両方に使えるため、税金が安くできるというわけです。